Plusieurs institutions de microfinance africaines (PAPME, PADME, FECECAM…) ont pu atteindre leur autosuffisance grâce non seulement à une meilleure gestion des risques de crédit mais à des taux d’intérêt effectif déterminés conformément aux normes et meilleures pratiques existantes dans le monde.

Cependant, cette question du prix des crédits n’est pas perçue de la même manière par de différentes tendances.

Pour la première école, constituée en particulier des ONG du Nord et de leurs partenaires du Sud défend le principe que les pauvres ne peuvent pas payer les taux d’intérêt aux prix du marché et qu’en conséquence, il faut leur prêter à des taux d’intérêt très bas(28)(Acclassato D., 2006).

La deuxième école, celle des caisses d’épargne et de crédit et les mutuelles, leurs Fédérations adoptent des taux d’intérêt en dessous de ceux du marché quand les états dans lesquels ils fonctionnent les y autorisent. Elles le peuvent car elles rétribuent peu ou pas du tout l’épargne collectée ou alors bénéficient des lignes de crédit subventionnées et/ou de dons (Vincent F. 1999).

Enfin la troisième école est celle des organisations qui veulent gérer les microcrédits en couvrant toutes les charges afin d’atteindre l’autosuffisance et de pérenniser leurs actions de manière à sortir les pauvres de l’exclusion bancaire (Maty Sene, 2007).

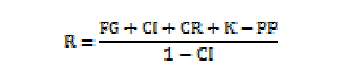

Ainsi, ces institutions appliquent des taux d’intérêt (R) effectif tel que le préconise CGAP (1997). Ce taux comprend : les frais généraux (FG) (frais administratifs et opérationnels) ; les créances irrécouvrables(CI) ; le coût de ressource(CR) ; le taux de capitalisation (K) et enfin les produits de placements (PP). La formule pour le calculer se présente comme suit :

Ce taux qui dans certaines mesures apparait élevé n’asphyxie en rien les clients micro entrepreneurs. En réalité, Les rendements des activités de ces petits commerçants sont aussi plus élevés par unité de capital que ceux de plus grosses entreprises. Les travaux de recherche menés en Inde, au Kenya et aux Philippines (Mahajan, Vijay, et Ramola, 2003) ont montré que le taux annuel moyen du rendement de l’investissement dans des micro-entreprises pouvait aller jusqu’à 847 % contre un taux d’intérêt variant dans le 60% annuel appliqué en microfinance. Cela étant, l’application de ce taux n’est donc pas un frein pour la mission sociale.

Du reste, certaines institutions utilisent cet argument pour dissimuler leurs contreperformances. Elles appliquent des taux d’intérêt très élevé et de manière arbitraire afin d’accroitre leurs produits financiers tout en pensant qu’elles pourront mieux atteindre la viabilité. Cette tarification peut être considérée comme un élément d’inefficacité et de non rentabilité si elle n’est pas adaptée aux réalités de la clientèle ciblée.

28 Inférieur à 3% le mois.

Page suivante : 4.4. La maitrise des charges opérationnelles