L’intégration explicite du temps renouvelle les analyses plus traditionnelles. Elle se justifie par le fait qu’il est peu vraisemblable que l’effet de la privatisation sur la performance soit immédiat dans des organisations complexes, de grande taille et dont le portefeuille d’activités est souvent très diversifié. Pour mieux rendre compte de cet effet, il faut évaluer l’éventuel gain de performance de façon progressive et non pas uniquement à travers un saut quantitatif se produisant à la date de la privatisation. La procédure que nous appliquons maintenant consiste à mesurer le gain (ou la perte) dynamique de performance, dû à la privatisation.

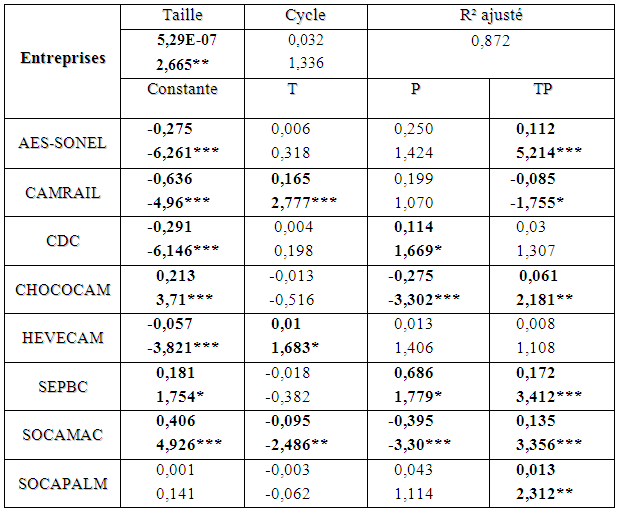

L’estimation du modèle PERFit = αi + β1i Tit + β2iPit + β3iTPit + β4 tailleit+ β5 cycleit +εit donne les résultats exposés au tableau 13 ci-dessous :

Tableau 13: Analyse de l’effet dynamique de la privatisation sur la rentabilité commerciale

Source : l’auteur à partir des données de l’ARSEL, la CTR, l’INS et la SNI

Avant d’interpréter les données individuelles, il faut mentionner que la variable taille à un effet positif et significatif au seuil de 5% sur la performance alors que le cycle a un effet positif et non significatif sur la performance. Cet effet positif est conforme aux anticipations habituelles. Cependant, la non significativité de la variable cycle sur la performance des entreprises privatisées s’explique par le fait que les entreprises privatisées sont des cas spécifiques étant donné qu’elles connaissent généralement des changements stratégiques au niveau de leurs politiques managériales, la nature des nouvelles stratégies prises et mises en application peut ne pas permettre aux nouveaux acquéreurs de profiter des bonnes conjonctures économiques.

Le fait de retenir ces deux variables comme facteurs communs implique que les interprétations portent sur des coefficients (10) pour lesquels ces effets ont été neutralisés. Pour mieux comprendre le contenu du tableau, prenons l’exemple de la SOCAMAC, entreprise pour laquelle tous les coefficients sont significativement différents de 0 à 1 %. Le coefficient lié à la variable T est négatif ce qui signifie qu’il n’ya pas eu une hausse de la rentabilité sur l’ensemble des neuf (9) années. Le coefficient de la variable P, également négatif, représente une baisse de la rentabilité lors de la privatisation (effet de seuil). Enfin, le coefficient positif de TP signifie que l’augmentation de la rentabilité se fait plus vite, en moyenne, après la privatisation (année 0 à + 5), donc que l’efficacité post privatisation croît davantage.

En effet, L’effet exercé par le temps (T) sur la rentabilité est positif et significatif pour deux (2) entreprises (CAMRAIL et HEVECAM) et négatif et significatif à 5% pour une (1) entreprise (SOCAMAC). A priori, il parait qu’au fur et à mesure que le temps passe l’entreprise s’adapte mieux à son environnement, accumule d’expériences et arrive mieux à s’organiser ce qui lui permet d’investir davantage et augmenter sa rentabilité.

Le coefficient de la variable P fournit une information de nature statique (effet seuil) (11). L’effet seuil de la privatisation est positif pour six (6) entreprises sur les huit (8) de l’échantillon. Cependant, même si l’effet seuil apparaît favorable pour une majorité des firmes privatisées, il n’est positif et significatif que pour deux (2) entreprises (CDC et SEPBC). Inversement, il est négatif et significatif pour deux (2) entreprises (CHOCOCAM et SOCAMAC).

L’évaluation du coefficient de P ne permet toutefois que de cerner les effets de seuil, statiques, de la privatisation. Pour évaluer l’efficacité dynamique, c’est-à-dire l’évolution de la rentabilité après la privatisation, il faut considérer les coefficients de la variable (TP). Ces coefficients sont positifs et significatifs pour cinq (5) entreprises (AES-SONEL, CHOCOCAM, SEPBC, SOCAMAC et SOCAPALM) ; inversement, le coefficient de la variable TP est négatif et significatif pour une (1) seule entreprise (CAMRAIL).

En somme, environ 62,5% des entreprises de notre échantillon ont subi l’effet positif de la privatisation (effet seuil et effet dynamique). De même, nous remarquons que les entreprises qui ont été affectées négativement au moment de la privatisation (effet seuil) ont pu améliorer leurs performances durant la période post-privatisation. Les tests de l’effet dynamique effectués sur les deux autres indicateurs (12) confirment aussi une amélioration dans les mêmes proportions de leur rentabilité financière et globale. Ainsi, la privatisation a eu une incidence positive sur la rentabilité des entreprises camerounaises sur l’horizon considérée.

10 .Le chiffre de la première ligne est le coefficient et celui de la seconde ligne, le t de Student.

* : coefficient significativement différent de zéro à 10%

** : coefficient significativement différent de zéro à 5%

*** : coefficient significativement différent de zéro à 1%

En outre, l’examen du tableau 5 impose de tenir compte d’un certain nombre de réalités :

– premièrement, lorsque le coefficient lié à la variable T est positif, cela traduit le fait que globalement, l’on observe une hausse de l’indice de productivité sur l’ensemble des 9 années considérées pour l’entreprise ;

– deuxièmement, un coefficient de la variable P positif, indique une hausse de l’indice de productivité lors de la privatisation (effet de seuil) ;

– troisièmement, un coefficient de la variable TP positif signifie un redressement de la productivité plus rapide en moyenne, après la privatisation (de l’année 0 à l’année + 5), c’est-à-dire une augmentation de l’efficacité dynamique de la privatisation sur l’indice de productivité de l’entreprise considérée.

11 L’effet seuil est un effet relatif au changement immédiat au niveau du mode de propriété (c’est l’effet enregistré au moment de la privatisation). L’effet dynamique est un effet composé de l’effet seuil et l’effet temps et nous permet de savoir si la privatisation a pu augmenter l’efficacité des entreprises non pas à la date de la privatisation mais durant la période post privatisation.

12 Les résultats sont les suivants pour les deux autres indicateurs : si l’indicateur est le ROE, le coefficient de TP est positif pour 7 entreprises et significatif pour 5 inversement, il est négatif et non significatif pour 1 entreprise, si l’indicateur est le ratio ROA ; le coefficient de TP est positif pour 7 entreprises et significatif pour 5 inversement, il est négatif et significatif pour 1 entreprise. D’où 62,5% des entreprises de notre échantillon ont améliorés leur rentabilité financière et globale.

Page suivante : 5.3 Effets statiques de la privatisation sur la productivité des entreprises