« Les influences qui déterminent les mouvements de la Bourse sont innombrables, des événements passés, actuels ou même escomptables, ne présentant souvent aucun rapport apparent avec ses variations, se répercutent sur son cours. […] Mais il est possible d’étudier mathématiquement l’état statique du marché à un instant donné, c’est-à-dire d’établir la loi de probabilité des variations de cours qu’admet à cet instant le marché. Si le marché, en effet, ne prévoit pas les mouvements, il les considère comme étant plus ou moins probables, et cette probabilité peut s’évaluer mathématiquement »

Louis bachelier

« Théorie de la spéculation ». Annales scientifiques de l’E.N.S. 3ème série, tome 17 (1900), p 21-86

La finance moderne met en avant les statistiques. Ceux-ci rationalisent le mouvement de prix des marchés financiers. Le risque en est par conséquent mesurable et gérable. Les travaux en ce domaine ont débuté selon la connaissance générale en 1900, quand un jeune mathématicien, Louis Bachelier, eut la curiosité d’étudier la fluctuation des cours des marchés financiers dans sa thèse : « Théorie de la spéculation ». Inspiré par Pascal et Fermat, qui avait initié le concept de probabilité, L. Bachelier étudia dans sa thèse les bons du trésor français. Considéré comme le précurseur de la théorie moderne du portefeuille et des mathématiques financières, L.Bachelier met en avant un concept nouveau : les prix montent et descendent avec des probabilités égales. Pour ainsi dire, si le nombre de données augmente à un rythme élevé, les échanges boursiers se fondent en un bruit stationnaire.

Le risque de marché matérialise l’espérance de pertes auxquelles les investisseurs sont impliqués. Pour le gérer, il faut donc l’évaluer de manière précise. A ce titre, parmi ces outils, existe :

– Les mesures de sensibilité

– Les mesures de variance

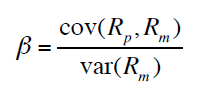

Une première mesure du risque est en fonction de la sensibilité que représente un actif par rapport à son indice de référence. Cette première mesure s’assimile à la sensibilité relative d’un actif détenu par rapport aux facteurs de risque de marché. Elle mesure la variance de la rentabilité implicite du marché par un coefficient de régression à des facteurs de risque, tel le marché dans son ensemble. Formellement, nous avons :

Où Rp est le taux de rentabilité de l’action et Rm , celui du marché(16). Cependant, le « risk manager » a besoin d’une mesure pragmatique du risque d’exposition. En effet, lorsqu’un nombre important d’instruments très différents compose le portefeuille, il est difficile d’imbriquer de façon cohérente l’ensemble des covariances pouvant exister. C’est pour cette raison qu’il est décisif de capturer le risque à partir de profils différents : La dispersion des pertes et profits des actifs. Nous pouvons mettre en exergue deux mesures de risque venant de la distribution des rentabilités des actifs : la volatilité et la Value-at-Risk (VaR). Ces mesures ne se concentrent pas sur les mêmes paramètres :

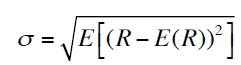

– La volatilité mesure les variations d’un actif autour de la tendance centrale. En effet son expression en fonction du vecteur des taux de rentabilités R est(17) :

Cette mesure accorde le même poids aux gains espérés qu’aux pertes potentielles. Or la notion de risque est directement liée aux pertes émanant d’un actif détenu, lequel implique un revenu aléatoire. Une mesure asymétrique pouvant juger du risque de perte est nécessaire. La volatilité prend donc en compte toutes les rentabilités, positives ou non, extrêmes ou non.

– la Value-at-Risk peut se définir comme le quantile déterminant la plus grande perte que peut subir un portefeuille avec une probabilité d’occurrence donné sur un horizon déterminé à l’avance : nous sommes en présence d’un indicateur pouvant estimer le risque extrême.

Ces deux indicateurs donnent une information différente. D’une part, la volatilité peut enregistrer un taux élevé et seulement capturer des risques moyens, certes significatifs, mais pas extrêmes. Tout l’enjeu d’une mesure du risque synthétique pertinente est d’estimer convenablement la perte éventuelle que peut subir un actif. Or un titre « a » peut avoir une volatilité de 10% mais ne pas observer d’extremum très important, avec un maximum de 5% de perte sur une journée par exemple. Au contraire, un actif « b » comptant une volatilité de 5%, peut connaître des pertes, certes rares, de plus de 20%. Le titre « b » nous semble donc plus risqué, même si ses risques « moyens » s’avèrent être moins importants que ceux du premier.

D’autre part, déterminer le risque par le moment(18) d’ordre 2, la volatilité, présuppose que les moments suivants, le skewness(19) et le kurtosis(20), ne nécessitent pas d’être ajoutés dans une mesure de risque viable. La théorie sous- jacente en est la normalité des rentabilités. La loi Normale est en effet caractérisée par les deux premiers moments. Utiliser la Value-at-Risk permet de passer outre ces difficultés dans le sens où le quantile de la distribution ne représente pas un équilibre moyen mais prend en compte les pertes extrêmes. En outre, nous pouvons souligner le fait que la volatilité n’est assurément pas la meilleure mesure de risque extrême. Nous allons dans cette partie étudier plus en détail cette mesure de risque en utilisant la théorie des valeurs extrêmes.

16 Le modèle de marché, vu dans la sous-section précédente, n’est qu’une relation statistique utilisant la même notification « bêta »,

17 Regnault nous enseigne en 1863 qu’il existe une loi mathématique qui règle les variations et l’écart moyen des cours de la Bourse : L’écart des cours est en raison directe de la racine carrée du temps. Cette écart se définit dans la pratique par : Vt.δ , où t représente la fenêtre de temps pour laquelle la volatilité « historique » est calculée.

18 ![]()

19 Le coefficient d’asymétrie (Skewness) correspond à une mesure la distribution d’une variable aléatoire réelle. En termes généraux, l’asymétrie d’une distribution est positive si la queue de droite est plus longue ou épaisse, et négative si la queue de gauche est plus longue ou dense.

20 Le coefficient d’aplatissement ou coefficient de Pearson (kurtosis) correspond à une mesure leptokurtique de la distribution d’une variable aléatoire réelle.