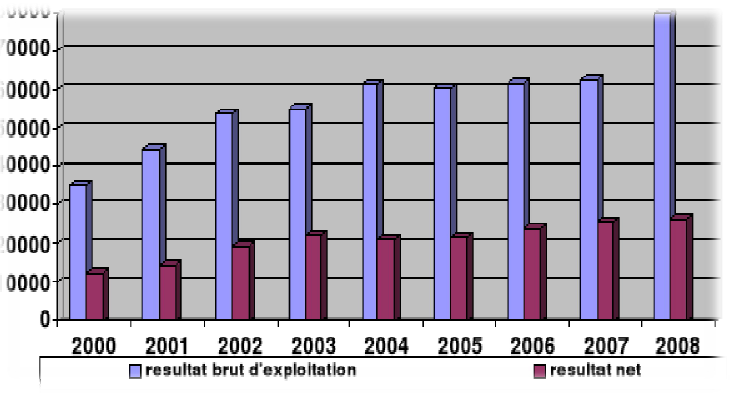

La rentabilité d’une banque représente son aptitude à dégager de son exploitation des gains suffisants, après déduction des coûts nécessaires à cette exploitation, pour poursuivre durablement son activité. Elle est issue du processus de transformation au sens large (telles que sur les contreparties, les taux d’intérêt, les devises ou les échéances) mis en oeuvre par les banques commerciales dans le cadre de leur fonction d’intermédiation. Elle est mesurée par le résultat net par rapport au fond propre (ROE) ou le résultat par rapport au total actif (ROA). Selon les rapports BEAC, les banques du système financier camerounais connaissent une évolution positive de leurs résultats après une longue période de stagnation. Il ressort le graphique suivant qui récapitule l’évolution de la rentabilité des banques au Cameroun.

Figure 4 : Evolution de la rentabilité au Cameroun (en millions FCFA)

Source : Rapport BEAC de 2000 à 2008

On peut se rendre compte à travers ce graphique que la rentabilité des banques commerciales au Cameroun est en moyenne en accroissement. On peut assimiler cette situation à la conclusion du Fond Monétaire International dans son rapport de 2012 sur la préservation de la stabilité du secteur financier camerounais : L’intermédiation financière et l’accès au crédit bancaire demeurent entravés par le mauvais fonctionnement du système judiciaire et des informations limitées sur la solvabilité des emprunteurs. Il convient de restructurer rapidement les banques financièrement faibles en coopération avec l’organe régional de supervision, le cas échéant, et d’améliorer l’accès au crédit moyennant des mesures en vue d’approfondir l’intermédiation financière. Il faut rappeler que même les banques camerounaises sont restées rentables (faiblement), mais la transformation des dépôts en crédits est restée faible du fait de la gestion par les banquiers du problème d’asymétrie d’information (aléa moral et sélection adverse) d’une part et d’autre part du fait de la non absorption des financements par l’économie elle-même comme le confirment certains experts du secteur bancaire camerounais à l’instar de Tiani Kéou Francois (ex directeur du crédit à la CBC BANK) et Tangakou (expert en banque).

Ainsi, non seulement les banques doivent gérer au mieux le risque de crédit (c’est-à-dire ne pas être adverse au risque au point de s’éloigner de leur objectif de financement de l’économie) et non se contenter des commissions et agios prélevés sur les comptes des clients et sur les autres produits et services accessoires (banque assurance, transfert d’argent, cartes bancaires, etc) au détriment des intérêts débiteurs qui constituent la source par excellence de la rentabilité bancaire.

Mais aussi l’économie doit véritablement décoller avec les projets sur le moyen et le long terme et génératrice de revenus.

Page suivante : CHAPITRE IV : METHODOLOGIE DE LA RECHERCHE

Retour au menu : ACTIVITE D’OCTROI DE CREDIT ET RENTABILITE DES BANQUES COMMERCIALES AU CAMEROUN