Le financement de l’économie se définit comme l’ensemble des processus permettant aux agents économiques (entreprises, ménages, administrations…) de couvrir les besoins financiers liés à leur activité.

Il relève principalement de mécanismes de marché : la rencontre autour d’un prix ou d’un taux d’intérêt, des capacités et besoins de financement des agents économiques. Lorsqu’un agent économique ne dispose pas de financement interne (autofinancement), il fera appel à un établissement de crédit (financement externe) afin de combler son besoin de financement.

De plus en plus concentrés et internationalisés, les établissements de crédit contribuent au financement de l’économie, tant par le volume des crédits octroyés que par la transformation qu’ils assurent. Les banques sont les principaux établissements de crédit dans un système traditionnel de financement. L’ensemble des banques, chapeauté par la banque centrale, forme le système bancaire d’une zone monétaire. On distinguera alors la banque de détail et la banque de financement et d’investissement (BFI).

1. La Banque Centrale

Au coeur du système bancaire, la Banque Centrale a pour rôle de veiller sur la monnaie, le crédit, et au bon fonctionnement du système bancaire. La Banque Centrale n’est autre que la banque des banques, et toutes les banques commerciales y possèdent un compte qu’elles sont obligées de provisionner (réserves obligatoires).

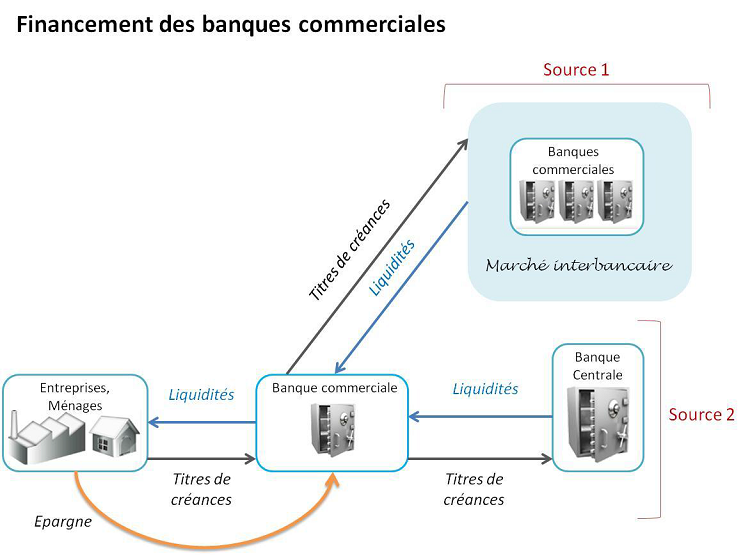

Lorsqu’ une banque commerciale accorde un crédit à un agent économique, elle doit trouver la somme correspondante soit dans ses réserves de liquidités (source classique de financement) soit auprès d’autres banques. Elle s’approvisionne de la somme nécessaire sur le marché interbancaire, lieu d’échange où les banques qui ont un excédent d’argent (les liquidités) prêtent des fonds aux autres établissements qui en ont besoin.

Quand les conditions du marché interbancaire ne sont pas attractives ou quand l’argent vient à manquer, la banque commerciale peut se tourner vers la banque centrale pour emprunter la somme dont elle a besoin.

Les banques en besoin de financement peuvent émettre des titres, comme des billets de trésorerie ou des obligations, ou encore prêter temporairement des effets en leur possession à d’autres institutions en échange de liquidités, ce qu’il est convenu d’appeler les pensions livrées (repo).

La pension livrée ou REPO (abréviation pour « Sale and repurchase agreement ») désigne une transaction selon laquelle deux parties s’entendent simultanément sur deux transactions.

La première transaction est une vente de titres au comptant par la banque en besoin de financement qui s’ensuit d’un rachat à terme à une date et un prix convenu d’avance. En d’autres termes, la banque prêteuse de liquidités effectue une prise de pension des titres moyennant le reversement d’intérêts sur la période. L’opération est similaire à un crédit garanti par les titres. La valeur des titres achetés est toujours plus élevée que la valeur liquide. On appellera la différence « haircut », il s’agit d’un pourcentage de remise déduite de la valeur de marché d’un titre qui est offert à titre de garantie dans une pension livrée afin de calculer son prix d’achat. Le haircut est analogue à une réserve de cash demandée par le prêteur de liquidités qui dépend de la qualité de l’emprunteur et de la variabilité des titres et de leur liquidité.

La pension livrée a généralement une maturité courte variant entre un jour et un an.

De plus le faible risque associé aux prêts collatéralisés la rend plus attractive aux yeux du prêteur. En effet, en cas de faillite de l’emprunteur, la banque prêteuse pourra revendre sur le marché les titres mis en garantie.

Le recours aux opérations de pension livrée permet aux banques commerciales de se financer, ou de placer leurs excédents de trésorerie, sur le marché interbancaire ou auprès de la banque centrale en minimisant le risque de crédit.

2. Les banques commerciales

Les banques de détail sont des banques en lien direct avec le client particulier ou entreprise, elles collectent les ressources du public, principalement par le biais de la tenue des comptes, et prêtent aux entreprises. Auparavant, les banques de détail se distinguaient des banques d’affaires ou des banques d’investissement. Aujourd’hui, cette distinction est en partie révolue car les banques commerciales (de détail) ont développé des activités de banques d’investissement. Les banques commerciales opèrent auprès de leurs clients à travers deux départements distincts : la banque de détail et la banque de financement et d’investissement.

La Banque de détail

Une banque de détail est une banque commerciale qui exerce une activité de crédit et d’offre de produits de placements principalement auprès des ménages, collectivités locales et des petites et moyennes entreprises. La banque de détail gère les dépôts et la collecte de l’épargne des clients, accorde des prêts et offres des services financiers ou d’assurance.

A travers ces activités, la banque de détail génère un chiffre d’affaires, appelé Produit Net Bancaire, celui-ci provient essentiellement :

– des charges financières (les agios) sur les opérations,

– des commissions sur les services financiers (cartes bancaires, chèques etc.).

– des intérêts perçus en plaçant et prêtant l’argent déposé par leurs clients.

Afin de financer les ménages et les petites entreprises la banque de détail a recours à des emprunts court termes sur le marché interbancaire ou auprès de la banque centrale. La banque convertit alors les dépôts court termes et liquides collectés auprès d’une multitude de petits épargnants en financements à longs termes pour la réalisation de projets d’investissement. On parle alors de transformation de maturité d’un actif court terme en un actif long terme.

La banque de financement et d’investissement

Les activités de la BFI

Une banque de financement et d’investissement (BFI) est un organisme financier souvent adossé à une banque de dépôt qui rassemble une activité de conseil et de distribution de produits sophistiqués auprès de grandes entreprises et de clients institutionnels.

La BFI participe au développement de la relation bancaire (corporate banking) soit à la gestion des comptes dans l’intérêt des entreprises. Dans ce cadre, elle participe aux besoins de financement des projets de ses clients (par exemple : infrastructures de transports, construction d’usines…) qui nécessitent des prêts adaptés. Ces montages de crédits nécessitent une réflexion pointue et une répartition adéquate des risques.

Les entreprises sont souvent confrontées à des problématiques de structuration ou de renforcement de leur capital. L’expertise de la BFI dite de « haut de bilan » permet de mettre en place une émission en capital, de s’introduire en bourse, ou d’émettre des dettes. Certaines BFI réalisent également du conseil en opérations de fusions et acquisitions qui nécessitent une forte expertise.

La BFI joue également un rôle de banque de marché (global capital markets) pour répondre aux besoins de ses clients. Ses spécialistes opèrent quotidiennement sur les marchés financiers et assurent également la gestion du marché secondaire de ces produits dans des compartiments d’activités très variés tels que les actions, produits dérivés, produits de change, matières premières… Ces produits sont utiles car ils permettent de couvrir des risques indirectement liés à l’exploitation des entreprises. Par exemple, proposer une couverture contre un risque de change permet de garantir les prix d’un carnet de commande sur l’année à venir.

Le financement de la BFI

Les principales BFI sont des partenaires privilégiés de l’Etat, elles participent au placement de la dette souveraine du pays auprès des investisseurs avec lesquels elles entretiennent des relations. La BFI a pour principaux investisseurs des assureurs, caisses de retraites, gestionnaires de portefeuilles (asset manager), des FCP (fonds communs de placement) et des SICAV (Société d’Investissement à Capital Variable).

Contrairement à la banque de détail, la BFI ne recevant pas de dépôts des particuliers, elle cherchera du financement en liquidités auprès des autres banques (marché interbancaire), des marchés de capitaux (via des émissions obligataires), des marchés monétaires ou de la Banque Centrale.

Enfin, la BFI peut constituer un titre avec des prêts qu’elle détient et le céder sur le marché pour obtenir des fonds qui seront prêtés à nouveau . Ce procédé d’émission de titres de dette est appelé titrisation.

La titrisation

La titrisation (securitization en anglais) est une innovation financière apparue dans les années 80 lorsque le coût d’accès au capital et de financement des banques n’apparaît plus comme bon marché. Cette opération permet de générer du financement ou d’effectuer un transfert de risque (en vue de réduire la consommation de fonds propres).

– Le principe de titrisation

Si nous reprenons les fondamentaux de la comptabilité, le bilan comptable est une photo de l’entreprise à une date donnée. Les biens de l’entreprise sont valorisés à l’actif du bilan tandis que les ressources de l’entreprise : les capitaux et la dette sont comptabilisés au passif du bilan.

Les capitaux propres (equity capital) sont les ressources stables de l’entreprise. L’intégrité du capital permet à une banque de réguler les risques de pertes en assurant une garantie disponible. Dans la situation où les demandes de financement de la BFI sont supérieures à son épargne constituant les capitaux propres, des solutions telles que la titrisation sont développées.

Selon Bertrand Jacquillat “La titrisation consiste à transformer des crédits bancaires en titres financiers”(1). Afin d’accroître sa capacité de financement, la banque vend les crédits qu’elle a accordé à une société intermédiaire créée pour l’occasion : un véhicule de titrisation. Ce véhicule est créé pour recueillir et cantonner les actifs, et émettre des titres de dette destinés aux investisseurs. Il peut être ad hoc de droit étranger SPV (Special Purpose Vehicule) ou entrer dans le cadre de la loi française avec le FCT (Fonds communs de titrisation). Ce véhicule peut être rattaché ou non à la banque, figurant ou non au bilan de la banque.

Ces crédits sont regroupés sous forme de portefeuille de crédit (pool) puis vendus sous forme de titres à des investisseurs. Les flux financiers futurs serviront au paiement des intérêts sur les titres et à leur remboursement.

Chaque investisseur acquiert donc en quelque sorte une fraction du portefeuille d’actifs titrisés. Les crédits titrisés sous forme d’obligations sont découpés en tranches, en fonction des profils de risque des crédits constituant le portefeuille. Les agences de notation ont pour rôle d’attribuer des notes aux différentes tranches émises, la moins risquée étant la mieux notée (AAA). Elles surveillent la performance des actifs et publient des documents de notation destinés aux investisseurs.

En résumé, le recours à une dette collatéralisée permet d’accéder à un financement de marché dans de meilleures conditions qu’un financement classique. La transformation de crédits bancaires long terme en titres de créance court terme permet d’alléger le passif du bilan et de la même façon d’améliorer les ratios bilanciels, et en particulier le ratio de fonds propres.

Enfin la cession des risques permet d’alléger les fonds propres mobilisés au profit du développement de l’activité (titrisation de bilan).

1 Bertrand Jacquillat et Vivien Levy – Garboua, Les 100 mots de la crise financière, Que sais-je ?, Presses Universitaires de France, 2009

Page suivante : B.Perte de vitesse du financement traditionnel