1) Définition d’une PME/PMI

La charte des petites et moyennes entreprises du Sénégal du Décembre 2003, définie les PME en ces termes : on entend par PME, toute personne physique ou morale, productrice de biens ou de services marchands, dont les critères distinctifs sont précisés aux articles trois (03) à cinq (05).

Au titre de la présente Charte, il est entendu par :

1 – Employés : nombre de personnes correspondant au nombre d’unités de travail-année (UTA), à savoir le nombre d’employés à plein temps durant une année, le travail temporaire, saisonnier ou journalier représentant une fraction d’unité travail année.

2 – L’année à prendre en considération pour la détermination du chiffre d’affaires et de l’investissement est celle du dernier exercice clôturé de douze (12) mois au moment de la demande de reconnaissance par la Charte.

Article 3 : Les Petites Entreprises (PE)

Les petites entreprises (PE) regroupent les micro-entreprises et les très petites entreprises répondant aux critères et seuils suivants :

– Effectif compris entre un (01) et vingt (20) employés ;

– Tenue d’une comptabilité allégée ou de trésorerie certifiée par une structure de Gestion Agréée (CGA) selon le système comptable en vigueur au Sénégal et,

– Chiffre d’affaires hors taxes annuel n’atteignant pas les limites suivantes définies dans le cadre de l’impôt « synthétique » :

– 50 millions de F CFA pour les PE qui effectuent des opérations de livraisons de biens ;

– 25 millions de F CFA pour les PE qui effectuent des opérations de prestations de services ;

– 50 millions de F CFA pour les PE qui effectuent des opérations mixtes telles que définies par les textes relatifs audit impôt.

Article 4 : Les Moyennes Entreprises (ME)

Les moyennes entreprises (ME) répondent aux critères et seuils suivants :

– Effectif inférieur à deux cent cinquante (250) employés ;

– Tenue d’une comptabilité selon le système normal en vigueur au Sénégal et certifiée par un membre inscrit à l’Ordre National des Experts Comptables et Comptables Agréés – ONECCA ;

– Chiffre d’affaires hors taxes annuel compris entre les limites fixées à l’article 3 ci-dessus et 15 milliards de F CFA ;

– Investissement net inférieur ou égal à 1 milliard de F CFA.

2) L’environnement économique actuel des PME

Tous les pays de l’UEMOA comme les autres Etats du monde entier connaissent des troubles économiques dus à la flambée du prix du baril de pétrole qui a dépassé la barre des 100 Dollars US au début de l’année 2007. Pour la même année, les Etats membres de l’union ont dû faire d’énormes efforts pour faire face à la demande sociale et aux déséquilibres engendrés par la conjoncture économique. En 2006 cette crise énergétique a coïncidé avec la baisse du prix des principales matières premières et eu des conséquences importantes sur le plan budgétaire. Tous ces facteurs combinés ramenaient la croissance du PIB au niveau de l’union à 3,2% en 2006 contre 4 % en 2005 (21).

C’est dans ce contexte économique qu’évoluent les PME qui font face à de nombreuses difficultés liées à leur nature et à au climat des affaires dans la sous-région.

L’importance du rôle des PME dans la croissance économique aujourd’hui ne fait plus l’ombre d’un doute. En effet, en 2003 le poids des PME dans le tissu économique Sénégalais était de 80 % et représentaient environ 30% du PIB. Les PME représentaient pour la même année 90 % des entreprises immatriculées soit plus de 80.000 PME/PMI. Les PME représentent pour les Etats africains un excellent instrument de lutte contre le chômage et la pauvreté, en termes de création d’emplois les PME ont contribué à hauteur de 42 % en 2003. Au niveau sectoriel c’étaient le commerce et le BTP qui prédominaient : le commerce représentait 2/3 emplois offerts par les PME et le BTP 21 % des emplois en 2001(22). Il faut cependant noter que le regain d’intérêt à l’égard des PME et de la part de la plupart des Etats africains n’est que récent. En effet ce n’est que récemment que la plupart des Etats africains ont intégré les PME/PMI dans leur politique de développement et de lutte contre la pauvreté, d’où la création de ministère chargé des PME, des zones franches industrielles, la mise en place de politiques fiscales incitatives dans l’ensemble des Etats de l’Afrique Subsaharienne.

Au Sénégal l’impôt sur les sociétés est passé de 33 % à 25 % en Janvier 2007 et des mesures ont été prises pour simplifier les procédures administratives de création d’entreprises privées avec la mise en place du guichet unique et du centre de facilitation des procédures administratives (CFPA) en 2006, ramenant le délai de création d’entreprises à 48 heures. De même on note la création de la charte des PME en Décembre 2003 et cela pour mieux intégrer les PME dans le processus de concertation acteurs économiques-Etat. L’Etat du Sénégal a également mis en place un certain nombre de structures d’appui et de financement des PME comme l’ADEPME, le FPE…

Malgré tous ces dispositifs et efforts, les PME rencontrent beaucoup de problèmes liés à leur manque de professionnalisme, à l’étroitesse et au cloisonnement des marchés, aux difficultés d’accès aux financements et à la technologie. A cela il faut ajouter la concurrence qu’elles subissent à cause de leur nombre qui croit de manière exponentielle.

A l’aube de la mondialisation toutes ces difficultés auxquelles sont confrontées nos PME sont des signes avant coureurs de ce qui pourrait être l’ambiance du milieu des affaires dans quelques années. Même si certains acteurs du milieu nous ont rassurés sur ce point, le constat est que nos PME sont trop faibles pour faire face à la concurrence étrangère. On peut citer l’exemple de l’importation des cuisses de poulet qui a faille déstabiliser la filière avicole au Sénégal il y a de cela quelques années. Sans oublier aujourd’hui le débat sur les APE qui fait courir beaucoup de bruit.

3) les besoins de financement des PME

Les PME sont pour la plupart confrontées à des besoins divers allant des besoins de marchés, de personnel qualifié aux besoins de matières premières et de financements.

Ces besoins sont en fonction de la PME selon qu’elle soit une start-up ou qu’elle exerce depuis des années. Dans le cadre de ce chapitre nous allons nous intéresser aux besoins financiers que nous classement en trois catégories.

– Les besoins d’investissement

Toutes les entreprises sont confrontées plus ou moins à ce besoin d’investissement surtout dans ce contexte de haute compétitivité. A ce niveau on distingue des investissements d’implantation (start-up), de renouvellement des équipements et des investissements de capacité pour améliorer la production et agrandir la part de marché. La satisfaction de ce besoin est indispensable à la pérennité de l’entreprise qui doit avoir une bonne politique d’investissement à moyen et long terme.

– Le besoin de financer le fonds de roulement

Les PME en général vendent à crédit leurs produits ou services à leur client et cependant ne bénéficient que rarement de délais de paiement du côté des fournisseurs. Il y a donc, souvent des décalages entre les décaissements et les encaissements obligeant les PME à recourir à l’usage des fonds propres ou des découverts bancaires pour financer leur cycle d’exploitation. D’ailleurs l’orthodoxie financière veut que le besoin en fonds de roulement soit supporté par l’excédent de fonds propres après le financement du haut du bilan.

– Les besoins financiers liés aux cautions d’avance, de démarrage ou caution sur marché

Ces cautions sont exigées en général lors d’un appel d’offre. En effet les clients exigent souvent lorsqu’il s’agit d’un marché très important, des garanties financières pour s’assurer de la bonne issue de l’opération. C’est en général le cas dans le milieu du BTP.

On remarque cependant que l’obtention de financements auprès des établissements financiers pour faire face à ces besoins financiers, est fastidieuse et coûteuse pour les PME.

4) Les difficultés de financements des PME

Dans tous les rapports que nous avons lus, on constate que les PME rencontrent beaucoup de problèmes dans la satisfaction de leur besoins financiers. En effet les banques sont de plus en plus frileuses quant à accorder des prêts aux PME et l’une des raisons de ce comportement est que les PME ont en général un niveau de capitalisation très faible. Cela peut s’expliquer par la morosité dans le milieu des affaires, ce qui ne permet pas à la majorité des PME de réaliser de bons résultats et procéder à une augmentation des fonds propres. Et aussi les entrepreneurs eux-mêmes évitent d’investir davantage dans leurs activités craignant de s’exposer aux risques. En conséquence les PME ne disposent souvent d’aucune capacité d’autofinancement et ne peuvent donc financer le haut de leur bilan et leur besoin en fonds de roulement. Elles sont alors forcées de solliciter l’aide des banques pour des crédits de trésorerie.

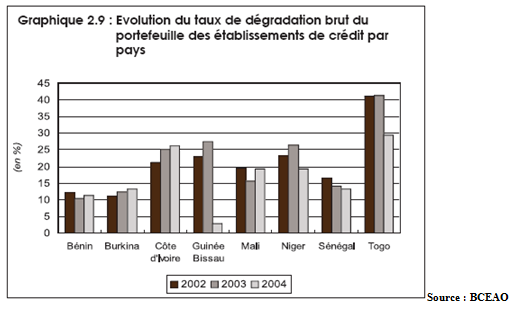

Depuis la crise bancaire qui a secoué le Sénégal dans les années 1980 et a cause des reformes à l’époque, les banques sont devenues plus exigeantes en matière de crédit. La plupart des banques enregistrent aujourd’hui encore des créances en souffrance et dont la grande partie a été allouée aux PME/PMI. Et le résultat c’est la dégradation des portefeuilles de créance détenus par ces banques et des résultats annuels sans les risques de sanction de la commission bancaire. Nous pouvons voir dans le graphique suivant une représentation de la dégradation sur trois années du portefeuille des établissements bancaires dans quelques pays de la sous-région.

Sur ce graphique on constate une évolution en dent de scie de la structure du portefeuille de créances en souffrance dans la plupart des pays. Cependant au Sénégal, on note une nette diminution de ces créances douteuses ce qui est synonyme d’amélioration des ratios prudentiels imposés par la banque centrale. Ce résultat peut s’expliquer par une bonne gestion bancaire et une bonne politique de distribution des crédits mais aussi par une baisse des offres de crédits au PME.

Ainsi dans le bilan annuel 2006 de la BIS on remarque un montant on négligeable des encours classés à l’actif dans la rubrique « douteux et litigieux » et dont la somme exacte est 780 millions de FCFA. Toutefois il ne faut oublier la grande partie de ces encours est due aux Industries Chimiques du Sénégal (ICS).

Tous ces facteurs combinés ont fait l’intervention des banques commerciales dans le secteur privé cible en général les grandes entreprises au détriment des PME jugées trop risquées. Le tableau suivant nous donne une répartition sectorielle des crédits dans la sous-région.

Dans ce tableau on voit qu’une grande partie des financements sont attribués aux secteurs du bâtiment et travaux publics (BTP), commerce en gros et détaille, restaurants…réunis et en suite viennent les industries manufacturières. Mais si on prend en compte le nombre d’entreprises que renferme le premier groupe des secteurs cité on verra que les financements accordés à ce dernier sont de loin moins importants que ceux accordés aux industries manufacturières.

Mais aussi le nombre croissant des banques dans la sous-région joue en faveur des PME qui à cause de leur nombre, représentent une part de marché importante. Au Sénégal on comptait plus de 17 établissements bancaires en 2007. Certaines banques au Sénégal abritent des lignes de financement et de refinancement des organisations internationales et qui sont destinées aux opérations de crédit en faveur des PME. Malheureusement les banques cherchent toujours à épuiser leur capacité de crédit avant d’utiliser ces lignes de refinancement. Comme lignes de refinancement au Sénégal on peut citer KFW, le FPE, les lignes de la BAD (47 milliards FCFA), de la BOAD (3,7 milliards FCFA), la BID (2 milliards USD), la BADEA (1 milliard USD)… Quant au FPE, il est domicilié dans des banques comme la SGBS, la BICIS, la CBAO, la BSIC, la BIS…le plafond de financement est fixé à 300 millions et les conditions d’emploi à 9 % + marge.

Aussi il faut noter que souvent la réglementation bancaire ne joue pas en faveur des PME et cela à travers ses exigences portant sur le respect strict des normes prudentielles par les banques commerciales, le résultat revient à réduire les offres de crédit aux PME.

Concernant les critères pour l’octroi de financements, les banques appliquent souvent aux PME les mêmes conditions qu’aux grandes entreprises et cela concerne : la situation financière de la PME, la rentabilité du projet, la solvabilité à court et long terme, la taille du marché de la PME, sa notoriété, la fiabilité des informations…

Au cours des entretiens que nous avons eu avec acteurs du milieu des affaires (banquier, experts…), la première raison qui a été mis en avant pour justifier les rejets des demandes de financement des PME par les banques est l’insuffisance de fonds propres. Or les banques exigent souvent un apport personnel entre 30 % et 33% du coût du projet. Aussi il faut souligner le manque de professionnalisme des PME, absence de formalisation, de comptabilité d’où l’incapacité de fournir des documents financiers certifiés (bilan, compte de résultat, TAFIRE…). Il nous a été révélé que certaines PME avaient l’habitude de tenir une double comptabilité, l’une où les résultats sont négatifs ou presque, pour l’administration fiscale et une autre où les résultats sont un peu gonflés et qui est présenté aux établissements de crédit. Ce qui a tendance à accroitre la méfiance des établissements de crédit à l’égard des PME. D’où l’exigence des états financiers de trois années certifié par un centre de gestion agréé.

Or toutes les PME ne peuvent pas s’acheter les services d’experts comptables agréés ou de comptable. Quand le problème ne se situe pas à ce niveau, il apparaît au niveau des garanties. En effet les banques exigent souvent des garanties très importantes dont les PME ne disposent pas et ces sûretés peuvent avoir une valeur dix fois supérieure à la somme demandée. Les frais de constitution de ces garanties peuvent être très élevés si l’intervention d’un notaire est nécessaire, à cela on ajoute les différents frais de dossier qui peuvent atteindre souvent 5 % du prêt. Comme suretés nous avons :

– Les suretés réelles : les hypothèques, le gage, le nantissement…

– Les suretés personnelles : les avals, les cautions…

Les PME doivent aussi faire face à des taux d’intérêt très élevés à cause des risques qu’elles représentent aux yeux des banques. En 2007 le taux de base bancaire au niveau de la BIS, la Citibank et BSIC s’était de 8 % alors que la SGBS et la BICIS affichaient respectivement 9 % et 8,5 %. Avec ces taux d’intérêt élevés, la plupart des crédits octroyés par les banques sont en grande partie à court terme, d’après le rapport final du groupe de réflexion sur la mésofinance au Sénégal, ces crédits à court terme représentaient en 2005 67 % de l’ensemble des encours à l’économie dont une faible part était accordée aux PME.

La BIS après avoir reconsidéré ses positions dans le secteur pétrolier suite la crise liée à ce secteur et qui secoue aujourd’hui presque tous les pays du monde, a décidé de consacrer désormais plus d’attentions aux financements des PME. D’ailleurs en 2005 le montant des crédits alloués aux PME représentait le quart des encours globaux.

En matière de prêts accordés aux PME, la BIS se démarque un peu des autres banques en offrant d’autres types de financement adaptés aux besoins financiers des PME à l’image des contrats comme la Modaraba, la Mosharaka, l’Ijara…

(21) BCEAO, Perspectives économiques des Etats de l’UEMOA en 2007, Choc pétrolier et enjeux énergétiques

(22) sources : bibliothèque de la direction générale des statatistiques