A) Cadre juridique de fonctionnement des banques islamiques

En sus de l’observation scrupuleuse de la Sharia’a, les banques islamiques doivent également respecter la réglementation bancaire des Etats dans lesquels elles sont implantées. Le problème de l’application de la Sharia’a ne se pose pas puisqu’il est clairement défini dans les statuts de chacune des banques islamiques. Sur ce plan, toutes les activités de la banque islamique sont supervisées par un comité de la Sharia’a qui veille à la conformité de tous les produits des banques islamiques aux prescriptions de la Sharia’a. Ces comtés sont souvent composés de 3 à 7 experts de la loi islamique.

Les banques islamiques cependant rencontrent beaucoup de difficulté concernant la réglementation bancaire dans les pays d’accueille. Les lois commerciales, bancaires et des sociétés dans la plupart des pays islamiques sont définies selon le modèle occidental. Ces lois ont souvent pour effet la limitation des activités bancaires islamiques par rapport aux banques conventionnelles. Selon la réglementation bancaire (ex : UEMOA) les banques islamiques sont en infraction, concernant leurs activités qui englobent les domaines commerciales, industriels et agricoles.

Parce qu’il est tout simplement interdit aux banques d’exercer ces activités. Pour résoudre ce problème, les pays ont adopté diverses approches, l’une de ces démarches consistait à soumettre les banques islamiques à un régime de réglementation et de contrôle par la banque centrale qui est différent de celui appliqué aux autres banques. C’est le cas dans les pays comme le Yémen et la Malaisie. La seconde reconnaît le caractère particulier des activités bancaires islamiques, mais consiste à les placer sous le même régime de contrôle et de réglementation par la banque centrale que pour les banques classiques tout en les accordant à ces banques islamiques des dérogations spéciales. C’est le cas dans les Etats du Bahreïn et du Qatar au Moyen-Orient et dans la zone UEMOA.

Dans la zone UEMOA, pour attirer davantage les capitaux provenant des Etats du golf, le conseil des ministres de finance a adopté les 22 et 23 Septembre 1982 un 3ème alinéa à l’article 2 de la loi cadre portant réglementation bancaire. Cet article donne l’autorisation aux gouvernements pour accorder des dérogations nécessaires aux banques islamiques afin de faciliter leur fonctionnement dans la zone. La BIS bénéficia ainsi lors de sa création de l’arrêté n°015822/MEF/DGT/DMC du 24 Novembre 1983 lui permettant d’effectuer régulièrement et de manière permanente des opérations commerciales, immobilières et financières. Les seuls pays qui ne connaissent pas ce problème de réglementation bancaire sont l’Iran, le Pakistan et le Soudan qui ont entièrement islamisé leur système financier.

En dehors de ces difficultés juridiques et réglementaires, les banques islamiques sont aussi confrontées à des problèmes de normalisation sur le plan de la comptabilité. En effet, toutes les banques doivent respecter des normes comptables comparables afin de permettre aux banques centrales de publier aisément les bilans consolidés des banques et de jouer son rôle de supervision. Le problème c’est que les banques islamiques ont souvent des méthodes de comptabilisation un peu différentes de celles des autres banques surtout concernant les opérations basées sur le système des 3P.

Pour l’enregistrement de ces opérations les banques islamiques utilisent souvent plusieurs comptes. En plus ces opérations sont souvent enregistrées différemment selon les banques islamiques car les comités de la Sharia’a n’ont pas toujours les mêmes opinions sur le caractère halal de ces opérations (question d’école de pensée). Ce qui entraine beaucoup de difficulté dans l’établissement des comptes de profit ou de perte. Cependant des organisations comme le conseil des services financiers islamiques (IFSB) et l’organisation de comptabilité et d’audit pour les institutions financières islamiques (OCAIFI) sise au Barhaim, sous la direction de la BID ont défini des normes internationales qui n’ont été adopté pour l’instant que par quelques pays.

La détermination d’un cadre réglementaire et juridique de fonctionnement et l’établissement de normes comptables internationales permettront de favoriser la stabilité et le bon fonctionnement des banques islamiques dans le monde.

B) Le fonctionnement des banques islamiques

Tout comme les autres banques, les ressources des banques islamiques proviennent d’abord de leur capital, des dépôts, des commissions sur les services rendus et des profits réalisés grâce aux projets financés. En dehors de cela, les banques islamiques bénéficient de subventions, par exemple la BIS reçoit des subventions de l’Etat du Sénégal, abrite des lignes de refinancement du fonds de promotion économique (FPE) pour l’aider dans le financement des PME et une ligne de crédit auprès de la Banque islamique de développement dont le montant était de 2400 millions pour l’année 2005.

Dans cette partie nous nous intéresserons aux principaux services offerts par les banques islamiques en particulier la BIS

1) les services bancaires ordinaires offerts par les banques islamiques

Les banques islamiques offrent à leur clientèle tous les services bancaires classiques ne donnant pas lieu à une perception ou paiement d’intérêt. Dans leurs activités de collecte de dépôts les banques islamiques proposent des produits tels que :

a) Les comptes de dépôt

Le compte courant dans les banques islamiques est le même que celui des autres banques mais quelques différences sont à souligner.

En effet, les dépôts sur ce compte sont mobilisables à vue par chèque, virement bancaire ou par transfert. Les titulaires de ce compte par contre ne paient ou ne reçoivent aucune somme d’argent comme rémunération en rapport avec leurs dépôts quelque soit le solde du compte. Les banques islamiques en principe ne pratiquent pas non plus le découvert bancaire car elles se soucient de l’usage des fonds prêtés et aussi parce que cette opération est liée à l’intérêt.

Au niveau de la BIS, les informations concernant ce compte sont résumées dans les conditions bancaires 2006 (voir annexe 1).

En 2005, les dépôts à vue au niveau de la BIS étaient chiffrés à 17367 millions de frs CFA représentant 47 % des ressources des ressources totales.

b) Les comptes d’épargne

Ce sont des dépôts à terme qui fonctionnent comme celles des banques classiques, seulement comme les comptes courants ils ne bénéficient d’aucune rémunération basée sur un taux d’intérêt. Cependant ce compte peut avoir un objet spécifique (épargne logement, équipement, pèlerinage…) et à un certain moment permettre au titulaire d’obtenir un financement complémentaire (prêt sans intérêt). Pour plus d’information voir conditions bancaires 2006 (annexe 1) (*).

Les dépôts à terme en 2005 s’élevaient à 19681 millions se frs CFA au niveau de la BIS soit 53% du total des ressources du bilan.

L’ensemble de ces deux comptes est couvert par les capitaux propres des banques islamiques.

En dehors de ces comptes, les banques islamiques offrent aux clients d’autres types de services ne comportant pas de taux d’intérêt, ce sont :

• Les opérations d’encaissement (coupon, dividende…)

• Les certifications de chèque

• Les opérations de crédit documentaire

• Les opérations d’achat et de vente de titres

• Les consultations et expertises financières

• Les locations de caisse privées dans la banque

• Etc. (voir annexe 1)

2) Les services bancaires typiquement islamiques

En raison de l’interdiction du Riba dans les opérations financières, les banques islamiques ont inventé d’autres produits financiers pour compléter ceux déjà cités afin d’améliorer leur rentabilité et répondre de manière satisfaisante à la demande.

a) Le compte d’investissement islamique

C’est un compte à terme comme le compte d’épargne cité plus haut. Le titulaire du compte grâce à un contrat met les fonds à la disposition de la banque qui va les investir dans des opérations de financement de projet. La banque est responsable du choix des projets. La rémunération du titulaire se fait à partir d’un taux fixé au préalable lors des négociations entre la banque et le déposant. Au cas où les investissements produisent des bénéfices, le déposant est rémunéré selon les termes du contrat et en cas de perte sont compte est débité selon le même taux.

C’est la raison pour laquelle certains considèrent le compte d’investissement comme des actions sans le droit de vote. Ce compte joue aussi un rôle dans les opérations de crédit-bail comme l’Ijara ou l’Ijara wa iktina ou il sert à recueillir les loyers payés par le détenteur du bien considéré. Le compte d’investissement islamique est à terme fixe ou à échéance indéterminée avec préavis d’une semaine à 30 jours au niveau de la BIS.

La possibilité est offerte aux clients d’ouvrir des comptes à terme fixe de 90, 180 ou 360 jours. Les dépôts en compte d’investissement islamique sont en fait des placements que la banque est chargée de faire fructifier pour le compte du client. L’ouverture de ce compte au niveau de la BIS nécessite une somme minimum de 2.000.000 de frcs CFA avec des augmentations multiples d’un million et la rémunération est déterminée par négociation entre la banque et le client (voir conditions bancaires 2006, annexe 1).

b) Les différents types de contrats islamiques

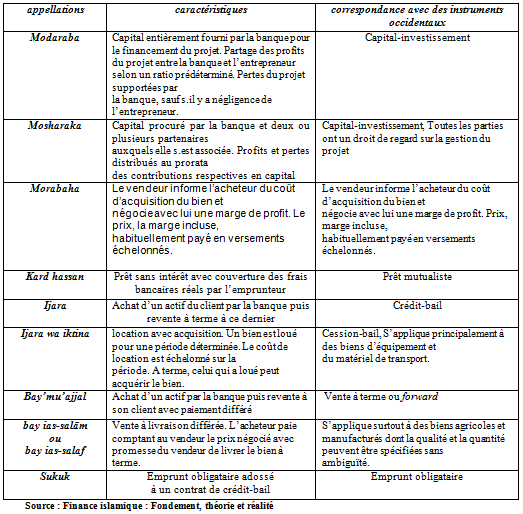

Les banques islamiques complètent leur gamme de produits avec des contrats financiers conçus de manière à respecter les règles de la Sharia’a islamique. En voici les plus couramment utilisés :

Tableau. Les principaux contrats financiers islamiques

Source : Finance islamique : Fondement, théorie et réalité

Les plus importants des contrats seront traités en détaille dans la troisième partie de notre étude.

C) Les relations entre les banques islamiques et les autres Banques

Etant donné que les banques islamiques reposent sur des concepts très différents de ceux des banques conventionnelles, surtout concernant la question de l’usage de l’intérêt, il est donc nécessaire de voir quelles sont les relations qui existent entre ces deux types de banques.

1) Les relation banques islamiques – banques classiques

La cohabitation des banques islamiques et des banques classiques est inévitable, pour la simple raison que l’une a existé bien avant l’autre et est l’un des principaux piliers du système financier.

Ces deux types de banques qui cohabitent dans la plupart des pays musulmans montrent leurs distinctions et leur opposition à travers la structure de leur portefeuille. Aujourd’hui les banques commerciales pour la grande majorité canalisent leurs ressources vers l’acquisition des obligations et autres titres gouvernementaux qui ont des taux de rendement élevés (le cas des banques de l’UEMOA actuellement). Ou elles sont pour la plupart tournées vers les grandes entreprises, qui par rapport aux PME présentent moins de risques.

Par contre les banques islamiques s’investissent dans le domaine des activités productives (agriculture, industrie…), ainsi en Turquie en 2001, les banques islamiques allouaient environ 85 % de leurs actifs à ces activités tandis que les allocations des banques classiques étaient de 40 %(15). On note par exemple des investissements de la BIS dans les secteurs immobiliers, du tourisme, des télécommunications et dans le secteur du pétrole où les investissements étaient de 9.545 millions de FCFA au 31 Décembre 2005. Les banques islamiques mettent ainsi l’accent sur les opérations telles que le Modaraba, le Mosharaka, l’Ijara et le Morabaha par opposition aux lignes de crédit des banques classiques alourdies par les intérêts. Il faut surtout souligner que ces opérations reposent sur le système des 3P et sur des actifs réels et productifs. D’où leur importance sur le plan économique car n’ayant aucun effet inflationniste contrairement au système basé sur le taux d’intérêt.

Entre ces deux types de systèmes financiers, l’opposition la plus radicale est que dans le système classique contrairement à celui islamique, la notion de rentabilité dans une opération financière est indissociable de celle de l’intérêt. Malgré ces différences, les deux types de banques ne fonctionnent pas totalement le dos tourné l’une à l’autre.

En effet, on note un nombre important des banques islamiques dans les pays sous-développés où le système classique est dominant, pour cela, elles doivent forcement correspondre avec les banques classiques. Ainsi les banques islamiques détiennent des comptes dans des banques classiques et vis versa. Ici le problème se trouve au niveau de la rémunération des dépôts et des intérêts sur les soldes débiteurs. Sur ce point les banques islamiques sont parvenues à trouver des arrangements avec quelques banques classiques, en proposant un système d’équilibre des soldes.

C’est-à-dire quand le solde du compte d’une banque islamique chez un correspondant est débiteur, elle doit immédiatement régulariser la situation en versant le reliquat et les autres banques doivent se comporter de la même façon et cette convention concerne évidemment les intérêts qui doivent être supprimés. Cependant ce système n’est pas accepté par toutes les banques surtout au niveau international. Par conséquent les banques islamiques opèrent souvent en ayant recours aux taux d’intérêt. D’ailleurs lors d’un entretien avec un responsable de la BIS, nous avons appris que la BIS utilisait souvent l’intérêt dans ses opérations avec ses correspondants et participait sans restriction aux opérations de compensation au niveau de la chambre de compensation chaque jour. Ce fut aussi le cas de la BID pendant ses premières années d’exercice, où les sommes non engagées dans les opérations courantes étaient placées sur le marché financier par la banque centrale de l’Arabie Saoudite (la SAMA) selon la méthode classique.

Dans leurs activités, pour résoudre leurs problèmes de liquidité les banques classiques peuvent emprunter ne serait-ce que pour une journée des millions de Dollars grâce aux prêts syndiqués ou au marché monétaire. Les banques islamiques ne peuvent accéder à ces prêts parce qu’ils comportent des intérêts basés sur le capital prêté. Pour pouvoir participer à ces opérations de prêts interbancaires, les banques islamiques ont proposé aux autres banques les prêts basés sur le système des 3P à travers les opérations de Modaraba, Mosharaka, Ijara… cette proposition fut rejetée pour la simple raison que ce sont des opérations de moyen et long terme alors que les prêts interbancaires ont en général une échéance de 24 heures ou au maximum de 6 mois. Et aussi à cause des risques que font courir ces opérations.

Pour faire face à ce problème, des idées de création de pools bancaires “islamiques” pour des prêts interbancaires et d’un marché financier islamique international ont été proposé. Quand au marché financier islamique international, il est aujourd’hui à ses balbutiements et s’il fonctionne il se peut que des difficultés liées à l’éparpillement des banques islamiques sur le globe interviennent. Seuls les pays du golf s’en sortent réellement à cause de leur expérience et de la concentration de leur système bancaire (voir annexe 2 et 3).

Concernant la concurrence entre les deux types de banque, on peut dire qu’elle n’est pas gagnée d’avance pour les banques islamiques parce que les banques classiques ont plusieurs avantages sur ces dernières. Comme avantages des banques classiques on peut citer leur maturité car certaines existent depuis plus d’un siècle alors que la finance islamique moderne a atteint ses 30 ans d’existence en 2006. A cela il faut ajouter les autres avantages d’ordre juridique et réglementaire et le fait que ces banques n’ont aucun problème avec l’usage de l’intérêt même dans les pays musulmans à l’exception de quelques uns. Quant à la BIS, elle a récemment changé de stratégie et a entamé une politique d’expansion avec la construction de nouvelles agences ans le pays (Sarrault, Lamine gueye et Touba).

Pour aussi conquérir la part de marché des banques islamiques, des grandes banques classiques à l’image du Citigroup (Barhaim), du Hongkong and Shangaï Bank Corporation (HSBC), du BNP Paribas disposent de succursales et de guichets islamiques dans les pays musulmans du Moyen-Orient et même en Europe.

Cependant les banques islamiques disposent aussi de quelques avantages parmi lesquelles on peut citer la garantie d’une certaine clientèle fidélisée par la conviction religieuse et qui se méfie des banques classiques et de leurs fenêtres islamiques, mais aussi la collecte de dépôts presque gratuits et le taux de rendement de leurs produits stars.

Concernant la clientèle des banques islamiques, les populations musulmanes ne sont pas les seules concernées, des cas où des personnes non musulmanes titulaires de comptes islamiques ont été enregistrées en Angleterre. Cela s’explique par le fait que les banques islamiques offrent souvent des taux de rendement supérieur à ceux des autres banques qui sont en général fortement influencés par le taux d’inflation (les comptes d’investissement par exemple).

Les banques islamiques en concentrant leurs activités sur le “marché retail” (détaille), abandonné en quelque sorte par les banques classiques, renforcent leur position sur cette niche en collectant les fonds auprès des petits déposants et bénéficient ainsi d’une économie d’échelle. La preuve, c’est l’avènement de la micro-finance islamique dans les pays comme le Burkina Faso et le Mali. Et aussi les instruments de financement islamique font aujourd’hui l’objet d’un regain d’intérêt de la part des promoteurs et des grandes entreprises dans le monde, cela à cause de leurs coûts souvent moins élevés que celui du refinancement auprès des banques conventionnelles. Il faut aussi noter que ces produits offrent souvent des rendements très élevés aux banques islamiques lorsque les projets financés sont rentables (les 3P). Il ne faut pas oublier aussi que les banques islamiques ont la possibilité de se livrer à des activités commerciales, agricoles et même industrielles.

Malgré quelques désavantages par rapport aux banques classiques, il faut cependant reconnaître que les banques islamiques pour le moment tirent bien leur épingle du jeu face à cette concurrence farouche que connaît le milieu bancaire. La preuve est qu’elles enregistrent presque toutes des résultats positifs. Prenons l’exemple de la BIS qui a réalisé en 2005 un résultat net de 596.136.087 francs CFA et a distribuer la bagatelle de 156.927.120 francs CFA à ses actionnaire (rapport annuel 2005).

2) Relation banques islamiques – banques centrales

Les banques islamiques comme les autres banques sont soumises au respect de la réglementation et au contrôle de la banque centrale des pays dans lesquels elles se trouvent. De cette relation entre banques centrales et banques islamiques ressortent des problèmes qu’il serait intéressant d’étudier.

Selon la réglementation bancaire les banques sont tenues de fournir régulièrement à la banque centrale des informations sur leurs activités et de respecter les ratios techniques définis par cette dernière. Au niveau des banques islamiques on rencontre des difficultés dans le calcul de certains ratios et cela est dû à la nature des opérations effectuées par ces banques.

En effet, au niveau de l’actif du bilan des banques islamiques (annexe 4) on trouve des opérations comme le Mosharaka, le Modaraba et le Morabaha, ces dernières ne peuvent être totalement considérées comme des opérations de prêt à cause de l’application du système des 3P. Certains auteurs les considèrent comme des investissements directs ou des quasi-fonds propres. Donc des problèmes de classement de ces opérations au niveau du bilan se posent et il en résulte des difficultés dans le calcul du ratio de Cook. Ce ratio est égal au rapport des fonds propres par les actifs aux quels on ajoute les éléments hors bilan pondérés en fonction du niveau de risque qu’ils présentent. Selon la réglementation bancaire de l’UEMOA ce ratio doit être supérieur ou égal à 8 %. Les comptes d’investissement et épargne islamiques présentent les mêmes problèmes de classement parce que ces derniers sont soumis également aux règles du système des 3P (voir page 45).

Concernant les réserves obligatoires, les banques islamiques sont plus ou moins pénalisées par rapport aux autres banques. Ces réserves obligatoires qui sont constituées auprès de la banque centrale en fonction d’un pourcentage des dépôts détenus par les banques, font l’objet d’une rémunération de la part des banques centrales sur la base d’un taux d’intérêt. Les banques islamiques ne peuvent donc pas bénéficier de cette rémunération à cause du taux d’intérêt or elles sont contraintes de constituer ces réserves obligatoires auprès des banques centrales. Certaines banques centrales pour résoudre ce problème ont tout simplement modifié la proportion des réserves obligatoires uniquement pour les banques islamiques. Par exemple en Jordanie dans les années 1970, ce ratio était de 25 % pour les banques islamiques et de 30 % des dépôts pour les autres banques. La Jordan Islamic Bank a même été autorisé à inclure dans ses liquidités ses participations dans les entreprises publiques et parapubliques.

Quant au ratio de crédit il a été fixé à 75 % pour les banques islamiques alors qu’il était de 67,54 % des dépôts pour les autres banques. Aussi la politique des réserves obligatoires pourrait avoir d’autres conséquences liées aux pénalités prévues dans le cas où les banques ne respectent pas la réglementation. Ces pénalités qui sont des paiements d’intérêt sur la base des sommes dues sont contraires à la philosophie des banques islamiques. Lors d’un entretien, un responsable de la BIS nous a affirmé que la BIS n’avait aucun problème sur ce point car elle est dans un environnement qui ne la permet pas de fonctionner strictement comme une banque islamique en respectant tous les principes de base de la finance islamique. Donc ici la BIS agit comme les autres banques puisque les dérogations dont elle jouie ne couvrent pas cet aspect de l’activité bancaire (voir guide d’entretien). Et la maison mère (la DMI) ne s’oppose pas à cette pratique de la BIS car elle comprend la situation dans laquelle se trouve sa filiale.

Dans le système conventionnel, les banques centrales agissent comme prêteurs de derniers recours pour les banques commerciales en accordant des prêts à des moments de crise de liquidité. Les banques islamiques pour résoudre leurs problèmes de liquidité immédiate ne peuvent pas solliciter ces facilités car ces fonds sont habituellement accordés avec des intérêts. Pour rendre les refinancements de la banque centrale accessibles aux banques islamiques, le conseil Pakistanais de l’idéologie islamique a proposé un mécanisme de partage des profits entre la banque centrale et les banques islamiques comme dans les opérations de Modaraba. Certains ont proposé un “pool commun” des banques islamiques sous la supervision de la banque centrale pour accorder de manière coopérative une aide à celles d’entre elles qui auraient besoin de liquidité.

Dans les pays où la banque centrale mène des opérations d’open market, les banques islamiques ne peuvent pas participer à ces opérations car l’achat et la vente de ces titres se fait sur la base de taux d’intérêt. Nous avons également appris aussi que la BIS a eu à recourir aux refinancements de la BCEAO et à des achats de titres obligataires émis par les Etats. La preuve, les créances détenues par la BIS sur ICS sont des souscriptions de billets de trésorerie.

Dans les pays comme le Soudan et l’Iran ces problèmes entre la banque centrale et les banques islamiques n’existent pas parce que le système est entièrement islamisé.

(*) Les détenteurs de ce compte disposent d’un carnet d’épargne et non d’un chéquier. (Annexe 1)

(15) Lachemi Siagh, Le fonctionnement des organisations dans les milieux de culture intense, le cas des banques islamiques ; thèse de Doctorat, page 39

Page suivante : Chapitre IV : Evolution et répartition des banques islamiques dans le monde