Des informations recueillies de l’institution,de la recherche documentaire et des différents entretiens qui nous ont été accordés par les parties prenantes de l’institution et d’autres acteurs de la microfinance en Guinée, il ressort une évaluation de performance financière, sociale et de la gouvernance qui sera présentée dans la deuxième partie de l’essai.

– Performance financière

Le but de cette analyse est de montrer, à partir d’informations chiffrées, l’évolution de la situation financière de l’institution de 2005 à 2009. Elle vise à déterminer l’efficacité organisationnelle, la capacité de croissance, la compétitivité nationale et régionale de l’institution. Cette analyse sera effectuée à partir des ratios de qualité de portefeuille, d’efficacité et productivité, de gestion financière et de rentabilité. À noter que les résultats présentés ci-dessousproviennent deMIX Market, de DID et du plan d’affaires de l’IMF et de la notation réalisé par Planet Finance pour le compte de l’institution enmai 2009.

I. Qualité du portefeuille

Les ratios de qualité de portefeuille fournissent des informations sur le pourcentage d’actifs non productifs qui réduisent les revenus de l’institution et ont un impact négatif sur sa situation de trésorerie (Ledgerwood, 1999). Afin de mesurer la qualité du portefeuille de l’institution, nous utiliserons le portefeuille à risque (PAR) de plus de 90 jours.

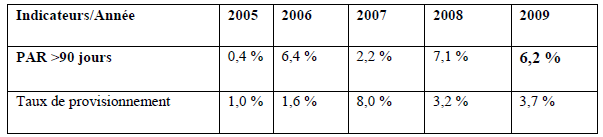

– Indicateur I : PAR > 90 jours

Le portefeuille à risque (PAR), qui considère le total des soldes des prêts en retard, est un indicateur déterminant pour la santé financière d’une IMF. Pour une meilleure présentation de la réalité, le PAR est analyséavec le taux de provisionnement.

Graphique I : Évolution du PAR >90 jours

– Critères d’analyse

A. Efficacité organisationnelle

De 2005 à 2009, l’institution voulait maintenir le PAR > 90 jours à un taux inférieur à 5 %. À partir de 2006, la qualité du portefeuille de prêt n’a cessé de se détériorer pour se fixer à 6,2 % en 2009. Le taux de 2,2 % obtenu en 2007 s’explique par un taux élevé de radiation des prêts en souffrance de 8,0 %.En bref, l’institution n’a jamais pu atteindre son objectif par rapport au PAR.

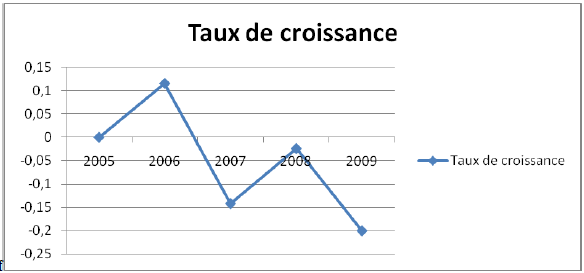

B. Croissance

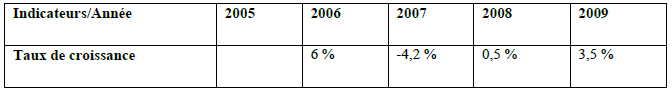

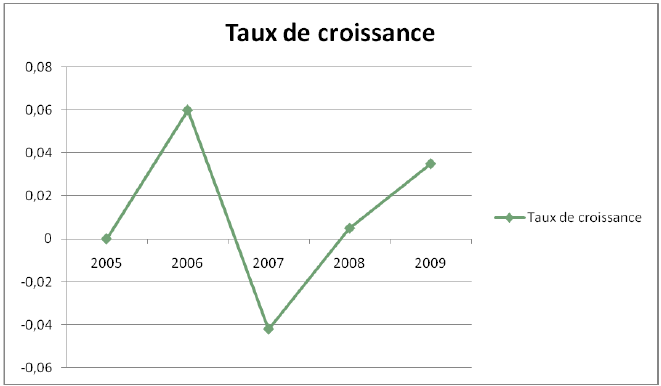

De 2005 à 2009, l’institution affiche une décroissancedu PAR > 90 jours qui varie de 4 % à 6 % avec une tendance à la baisse en 2009.

Titre I.Croissance du PAR>90 jours

Graphique II : Taux de croissance du PAR >90 jours

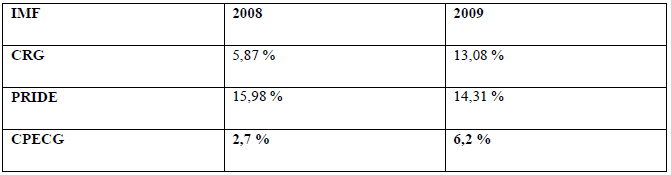

C. Compétitivité sur le plan national

Graphique III : Analyse comparative des IMF – PAR >90 jours

Pour l’ensemble du secteur de la microfinance en Guinée, le PAR > 90 jours s’est détérioré.L’analyse comparative entre le CPECG Yètè Mali et ses deux plus grandes concurrentes montre que la situation est moins grave chez celui-là.

D. Compétitivité sur le plan régional

Avec un PAR > 90jours de 6,2 % en 2009, la situation du CPECG Yètè est moins grave que l’ensemble desIMF de la région d’Afrique appuyé par DID, qui accuse unPAR > 90 jours de 7,2 %.

II. Efficacité et productivité

Les ratios de productivité et d’efficacité renseignent sur le niveau de génération de revenus par l’institution, par rapport aux charges à couvrir. Ces ratios permettent aux institutions de déterminer si elles utilisent leurs ressources de manière optimale. La productivité désigne le volume d’activités générées pour une ressource ou un actif donné. L’efficacité désigne le cout par unité produite (Ledgerwood, 1999).Afin de mesurer l’efficacité et la productivité de l’institution, nous utiliserons les ratios suivants : nombre de membres, épargne totale, nombre de crédits octroyé, coutpar emprunteur.

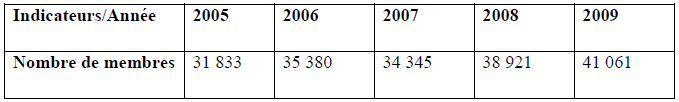

– Indicateur II : Nombre de membres

Graphique IV : Évolution du nombre de membres

– Critères d’analyse

A. Efficacité organisationnelle

De 2005 à 2009, l’institution voulait augmenter le nombre de membres de 20 % chaque année. L’institution n’a jamais pu atteindre son objectif dans ce domaine.

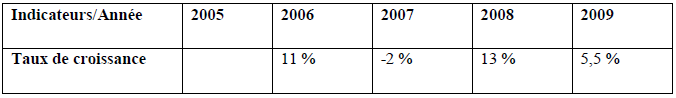

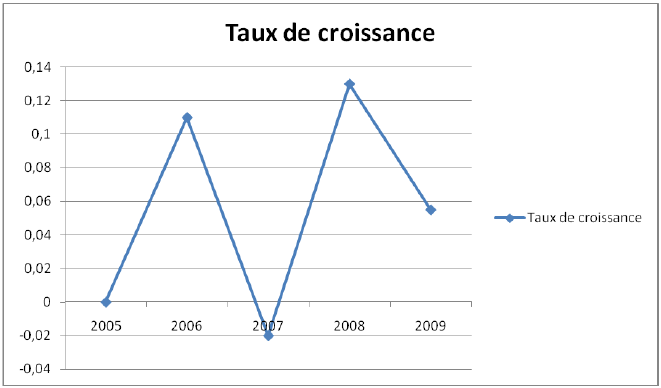

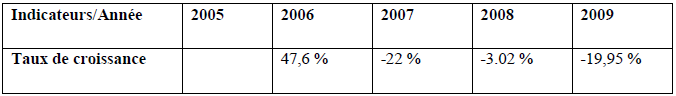

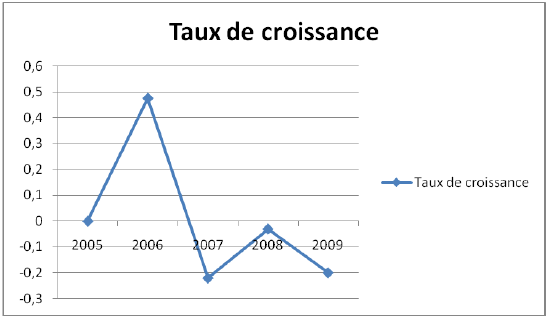

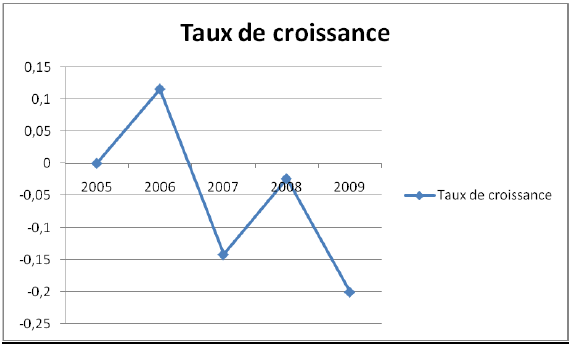

B. Croissance

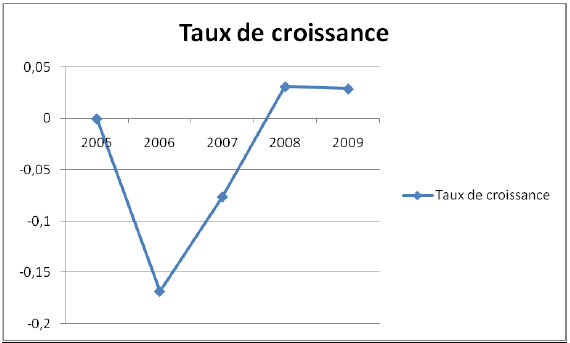

Le taux de croissance varie différemment d’année en année. En 2007, le nombre de membres a diminué de 2 % pour atteindre une augmentation de 5,5 % en 2009.

Titre II. Croissance du nombre de membres

Graphique V : Taux de croissance du nombre des membres

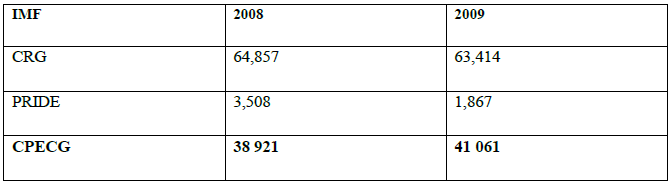

C. Compétitivité sur le plan national

Graphique VI : Analyse comparative des IMF – Nombre des membres

Pour l’ensemble du secteur de la microfinance en Guinée, après le Crédit rural de Guinée (CRG), le CPECG Yètè Mali est l’institution comprenant le plus de membres. Si la tendance tend à diminuer au CRG, au CPECG Yètè Mali, elle augmente de 2008 à 2009.

D. Compétitivité sur le plan régional

ND(non défini)

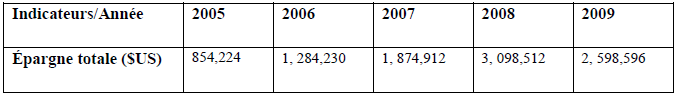

– Indicateur III : Épargne totale

Graphique VII : Évolution de l’épargne totale

– Critères d’analyse

A. Efficacité organisationnelle

De 2005 à 2009, l’institution voulait augmenter le portefeuille d’épargne de 25 % chaque année. De 2005 à 2008, l’institution a nettement dépassé son objectif.

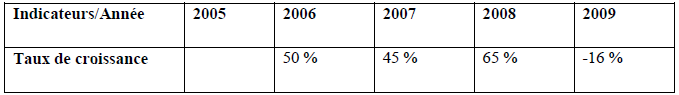

B. Croissance

De 2005 à 2008, le portefeuille d’épargne de l’institution a presque doublé. Cependant, en 2009, l’épargne totale a diminué de 16 % par rapport à 2008.Cette diminution était due à un ralentissement de l’activité économique suite à des troubles politiques qu’aconnus le pays tout au cours de l’année 2009.

Titre III. Croissance du portefeuille d’épargne

Graphique VIII : Taux de croissance de l’épargne totale

C. Compétitivité sur le plan national

Les autres IMF concurrentes du CPECG Yètè Mali ne mobilisent pas d’épargne. La mobilisation de l’épargne constitue donc un avantage compétitif pour le Réseau.

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyé par DID, le taux d’épargne totale a diminué en 2009 de 0,3 %par rapport à 2008.

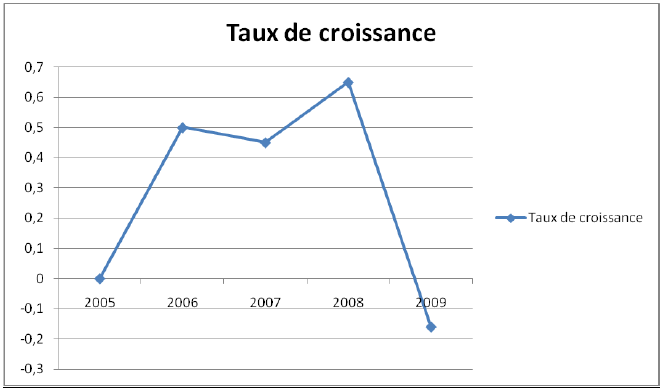

– Indicateur IV : Nombre de crédits octroyés

Graphique IX : Évolution du nombre de crédits octroyés

– Critères d’analyse

A. Efficacité organisationnelle

De 2005 à 2009, l’institution voulait augmenter le portefeuille de crédit de 30 % chaque année. L’institutionn’a jamais pu atteindre son objectif dans ce domaine.

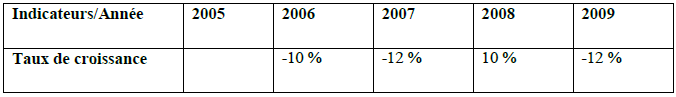

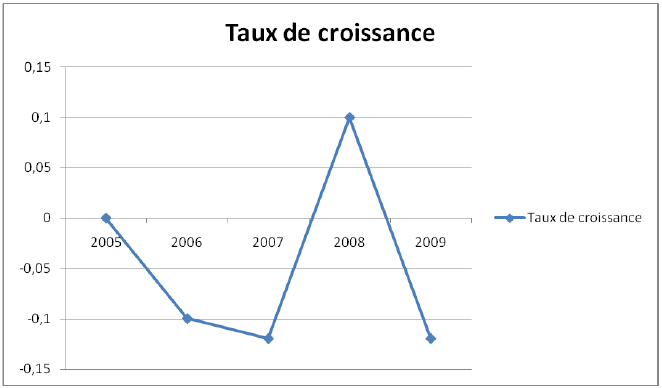

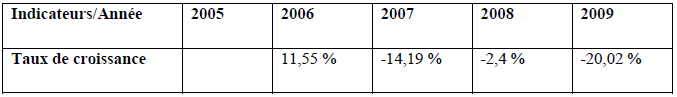

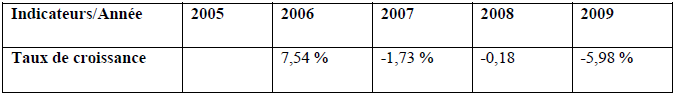

B. Croissance

De 2005 à 2007, le portefeuille de crédit a diminué progressivement de 10 % à 12 %. En 2008, le portefeuille de crédit a crû de 10 % par rapport à 2008 et accuse une diminution de 12 % en 2009.

Titre IV. Croissance du portefeuille de crédit

Graphique X : Taux de croissance du portefeuille de crédit

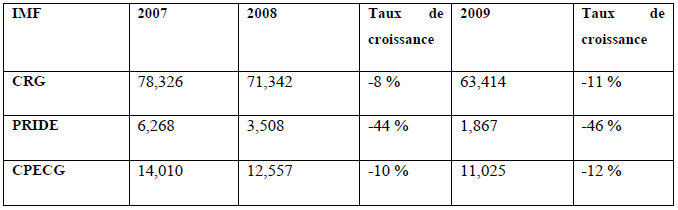

C. Compétitivité sur le plan national

Graphique XI : Analyse comparative des IMF– Portefeuille de crédit

Pour l’ensemble du secteur de la microfinance en Guinée, le portefeuille de crédit a accusé une diminution progressive de 2007 à 2009. L’analyse comparative entre le CPECG Yètè Mali et ses deux plus grandes concurrentes illustre cette situation.

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyé par DID, le portefeuille de crédit a diminué de 5,9 % au cours de la même période.

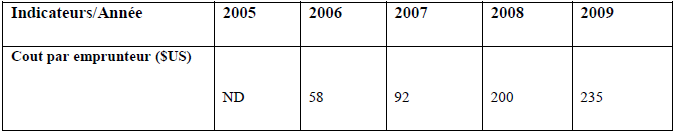

– Indicateur V : Coût par emprunteur

Ce ratio nous informe sur ce qu’il en coute à l’institution pour chaque unité de prêts en cours. Il s’agit donc d’un ratio qui compare les charges opérationnelles (donc sans les charges financières) par rapport au portefeuille moyen de la période. Il est souvent appelé« ratio d’efficacité administrative ».

Graphique XII : Évolution du coût par emprunteur

– Critères d’analyse

A. Efficacité organisationnelle

L’institution a toujours manifesté la volonté de diminuer le prix de revient de ses services et d’augmenter sa marge bénéficiaire. Elle n’a jamais pu maintenir la tendance de cet indicateur à la baisse.

B. Croissance

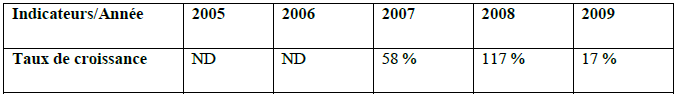

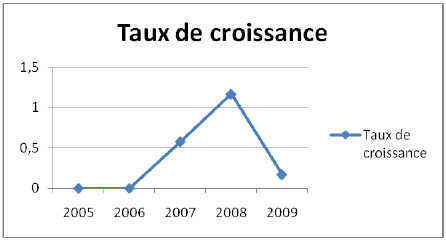

Il ressort du tableau ci-dessus que le coût par emprunteur en 2008 a augmenté de 117 % par rapport à 2007, avec une dépense moyenne de 200 $ en charges d’exploitation par emprunteur. Cependant, en 2009 sa dépense moyenne a diminué de 17 % par rapport à 2008.

Titre V. Croissance du cout par emprunteur

Graphique XIII : Taux de croissance du cout par emprunteur

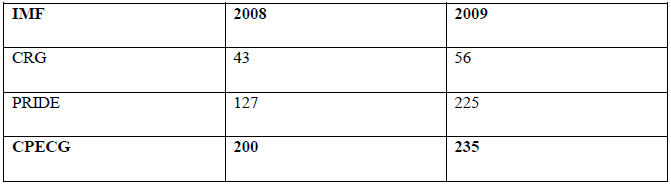

C. Compétitivité sur le plan national

Graphique XIV : Analyse comparative des IMF – Cout par emprunteur

Pour l’ensemble du secteur de la microfinance en Guinée, le ratio cout par emprunteur est à la hausse en 2009 par rapport à 2008. Cependant, la dépense moyenne en charges d’exploitation par emprunteur a connu un accroissement au CPECG Yètè Mali par rapport à ses deux concurrentes.

D. Compétitivité sur le plan régional

ND

III. Gestion financière

La gestion financière s’emploie à déterminer la capacité de l’institution à couvrir ses charges avec les produits qu’elle génère (Ledgerwood, 1999). L’autosuffisance opérationnelle et la capitalisation seront utilisées afin d’analyser la gestion financière de l’institution.

– Indicateur VI : Autosuffisance opérationnelle

Cet indicateur nous indique si l’IMF génère suffisamment de produits de ses opérations pour couvrir les charges qu’engendrent ses propres opérations. Ainsi, un ratio inférieur à 100 % nous indique que le Réseau nécessite des injections externes de fonds pour continuer à opérer.

Graphique XV : Évolution de l’autosuffisance opérationnelle

– Critères d’analyse

A. Efficacité organisationnelle

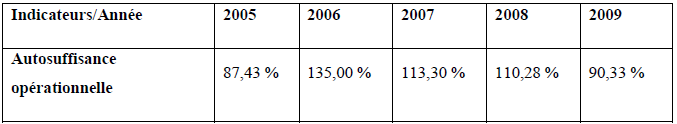

Depuis 2007, l’institution vise un taux d’autosuffisance opérationnelle supérieur à 150 %. En 2006, elle s’est plus ou moins rapprochée de son objectif sans toutefois l’atteindre.

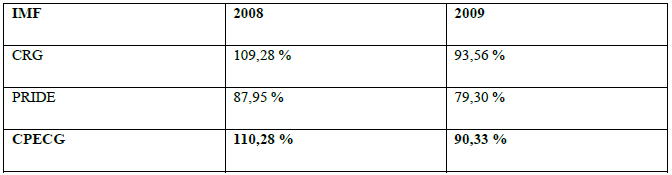

B. Croissance

Depuis 2006, l’institution n’a jamais pu rehausser le ratio à plus de 135 %. Le taux de 90.33 % en 2009 peut nuire à la pérennité de l’institution si la tendance à la baisse continue.

Titre VI. Croissance de l’autosuffisance opérationnelle

Graphique XVI : Taux de croissance de l’autosuffisance opérationnelle

C. Compétitivité sur le plan national

Graphique XVII : Analyse comparative des IMF – Autosuffisance opérationnelle

Pour l’ensemble du secteur de la microfinance en Guinée, le ratio autosuffisance opérationnelle est à la baisse. L’analyse comparative entre le CPECG Yètè Mali et ses deux plus grandes concurrentes montre que les IMF de la Guinée ont du mal à assurer leur pérennité. Il est à noter que contrairement au CRG et à PRIDE, le CPECG fonctionne sans subventions.

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyées par DID, le ratio autosuffisance opérationnelle est de 116 % en 2008 etde 105,7 % en 2009.

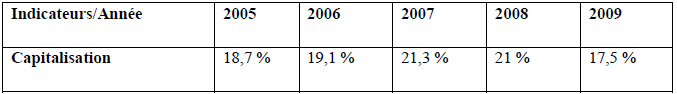

– Indicateur VII : Capitalisation

La capitalisation constitue l’assise financière de l’institution. L’avantage de la capitalisation est qu’elle assure la sécurité et la solvabilité de l’institution, tout en contribuant à la rentabilité.

Graphique XVIII : Évolution du taux de capitalisation

– Critères d’analyse

A. Efficacité organisationnelle

Depuis 2007, l’institution cible un taux de capitalisation supérieur à 15 %, et ellel’a toujours atteint. À noter que la croissance rapide de l’épargne de l’institution a pu occasionner une diminution du ratio de la capitalisation étant donné que cette dernière ne pouvait pas suivre le rythme de croissance.

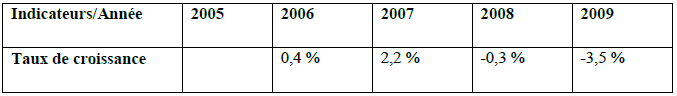

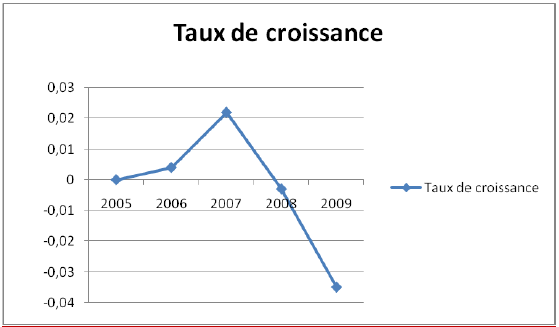

B. Croissance

Depuis 2008, le taux de capitalisation de l’IMFdécroit considérablement de -0,3 %, pour atteindre un taux négatif de -3,5 %.Ce qui explique une diminution du capital initial investi.

Titre VII. Croissance de la capitalisation

Graphique XIX : Taux de croissance de la capitalisation

C. Compétitivité sur le plan national

ND

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyé par DID, le ratio capitalisation est de 15.2 % en 2008 etde 14.6 % en 2009.

IV. Rentabilité

Les ratios de rentabilité mesurent le résultat net de l’institution par rapport à la structure de son bilan. Les ratios de rentabilité aident les investisseurs et dirigeants à déterminer si le rendement sur les investissements effectués dans l’institution est correct. Le rendement du portefeuille brut, la marge bénéficiaire et le rendement de l’actif permettent de mesurer la rentabilité de l’institution.

– Indicateur VIII : Rendement du portefeuille brut

Graphique XX : Évolution du rendement du portefeuille brut

– Critères d’analyse

A. Efficacité organisationnelle

ND

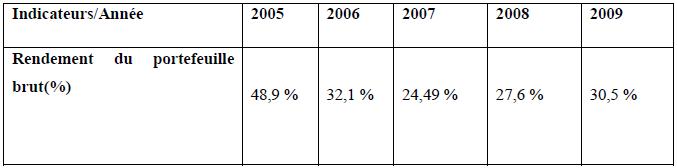

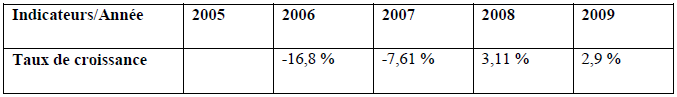

B. Croissance

À partir de 2008, le rendement du portefeuille brut de l’institution tend à augmenter. De 27,6 % en 2008, le rendement du portefeuille a augmenté de 2.9 % en 2009.

Titre VIII. Croissance du rendement du portefeuille brut

Graphique XXI : Taux de croissance du rendement du portefeuille brut

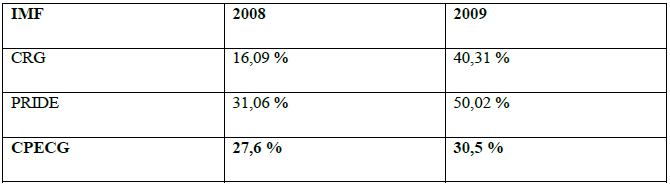

C. Compétitivité sur le plan national

Graphique XXII : analyse comparative des IMF – Rendement du portefeuille brut

Pour les principales IMG, le taux de rendement du portefeuille est à la hausse depuis 2008. Cependant, les résultats du CPECG Yètè Mali sont inférieurs à ses concurrentes.

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyé par DID, le ratio rendement du portefeuille brut est de 16,9 % en 2008 et de15,7 % en 2009.

– Indicateur IX : Marge bénéficiaire

Graphique XXIII : Évolution de la marge bénéficiaire

– Critères d’analyse

A. Efficacité organisationnelle

ND

B. Croissance

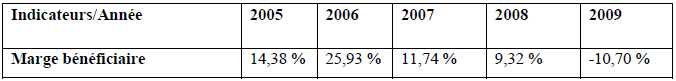

À partir de 2006, la marge bénéficiaire de l’institution a cessé de croître pour atteindre un taux négatif de 10,70 % en 2009.

Titre IX. Croissance de la marge bénéficiaire

Graphique XXIV : Taux de croissance de la marge bénéficiaire

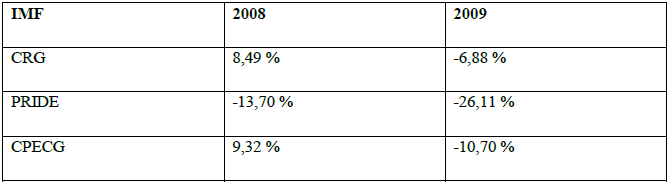

C. Compétitivité sur le plan national

Graphique XXV : Analyse comparative des IMF – Marge bénéficiaire

La marge bénéficiaire des principales IMF de la Guinée a considérablement diminué pour atteindre un taux négatif qui varie de -6,88 %à -26,11 %.

D. Compétitivité sur le plan régional

ND

– Indicateur X : Rendement de l’actif

Le rendement del’actif estun ratio primordial quantifiant la viabilité financière d’un réseau; c’est-à-dire, son aptitude à se prendre en charge totalement, sans aucune aide ou aucun apport externe.

Graphique XXVI : Évolution du rendement de l’actif

– Critères d’analyse

A. Efficacité organisationnelle

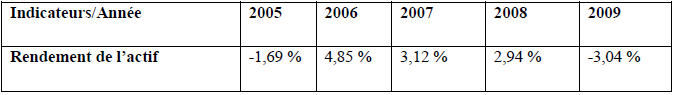

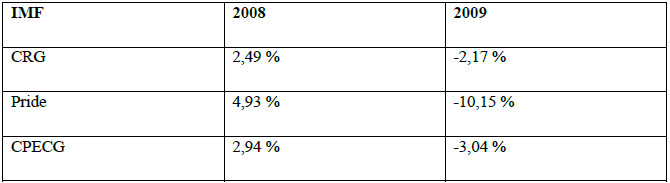

À partir de 2007, l’institution cible un taux de rendement de l’actif supérieur à 5 % qu’elle n’a jamais pu atteindre.

B. Croissance

À partir de 2006, le rendement de l’actif de l’institution diminue jusqu’à atteindre un taux négatif de -3,04 % en 2009.

Titre X. Croissance du rendement de l’actif

Graphique XXVII : Taux de croissance du rendement de l’actif

C. Compétitivité sur le plan national

Graphique XXVIII : Analyse comparative des IMF – rendement de l’actif

En 2008, les principales IMF de la Guinée tendent à la viabilité financière qui s’exprime par un taux de rendement positif. En 2009, la situation s’est détériorée par un taux de rendement sur l’actif négatif qui montre que ces trois institutions ne peuvent pas se prendre en charge et survivre sans apport externe.

D. Compétitivité sur le plan régional

Pour l’ensemble desIMF de la région d’Afrique appuyées par DID, le ratio du rendement de l’actif est de 0,2 % en 2008 et -1,3 % en 2009.

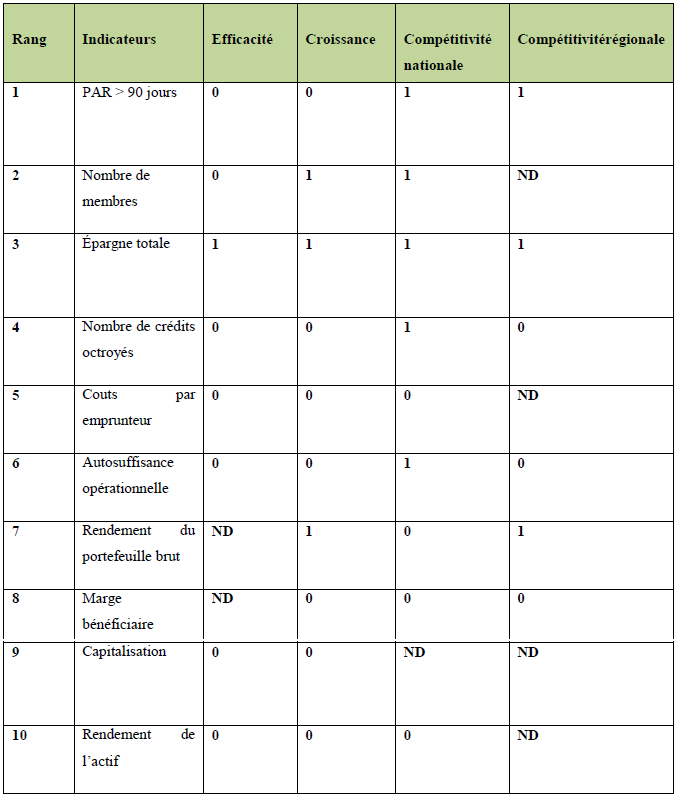

Le tableau ci-dessous représente la synthèse de l’analyse de la performance financière du CPECG Yètè Mali. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau IX. Représentation des résultats – Performance financière

En résumé, à part sa capacité à augmenter le nombre de ses adhérents, l’institution présente une certaine inefficacité organisationnelle. D’année en année, sa croissance ralentit. Néanmoins, par rapport aux autres IMF du pays et de la région sa situation n’est pas meilleure.

– Performance sociale

L’analyse de la performance sociale doit permettre à l’institution d’évaluer sa capacité à satisfaire les attentes et les préoccupations de ses parties prenantes, qui sontles élus, les employés, les membres, le gouvernement représenté par la Banque centrale, l’Association professionnelle des IMF de Guinée et Développement international Desjardins (DID).

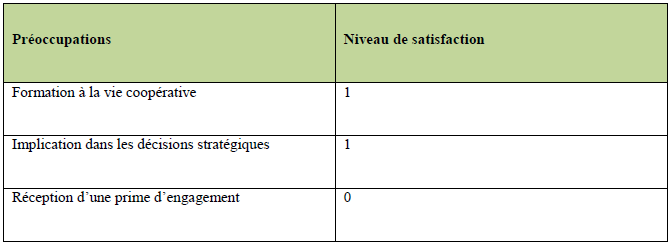

I. Préoccupations et niveau de satisfaction des élus

Lors d’un entretien avec deux membres du conseil d’administration du réseau, ceux-ci ont fait ressortir les attentes des élus. Ainsi, les élus sont préoccupés parla formation à la vie coopérative, leur implication dans les décisions stratégiques et la réception d’une prime pour leur engagement. Les élus bénéficient de plusieurs séances de formation visant à renforcer leurs capacités en gestion de coopératives. Ils sont très impliqués dans les décisions stratégiques du réseau. Cependant, ils ne reçoivent pas de prime d’engagement pour leur implication.

Le tableau ci-dessous représente la synthèse du niveau de satisfaction des élus du CPECG Yètè Mali. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau X. Représentation des résultats– Élus

En résumé, les élus sont satisfaits du programme de formation dont ils bénéficient périodiquement ainsi que de leur implication dans les décisions stratégiques de l’institution. Néanmoins, ils souhaitent bénéficier d’une prime pour leur engagement au sein du conseil d’administration de l’institution.

II. Préoccupations et niveau de satisfaction de l’Association professionnelle des institutions de microfinance de Guinée (APIMG)

De l’entretien avec le secrétaire permanent de l’APIMG, Amadou Sow, il ressort que l’adhésion des institutions de microfinance à l’APIMG est une exigence du cadre légal régissant le secteur de la microfinance en Guinée. Selon monsieur Sow, l’Association compte beaucoup sur la cotisation annuelle des IMF, sur leur participation aux activités qu’elle organise et sur leur implication effective au sein des organes de gestion de l’Association.

L’APIMG se dit très satisfaite du CPECG Yètè Mali qui s’acquitte régulièrement de sa cotisation et participe à toutes les activitésqu’elle organise. De plus, l’institution occupe la fonction de Secrétaire chargédes communications au CA de l’Association.

Le tableau ci-dessous représente la synthèse du niveau de satisfaction de l’APIMG. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XI. Représentation des résultats – APIMG

En résumé, les attentes de l’APIMG sont totalement satisfaites.

III. Préoccupations et niveau de satisfaction de Développement international Desjardins (DID)

Lors d’un entretien, M. Garnier Parent, ancien directeur général du CPECG Yètè Mali, avait exprimé les préoccupations de DID. «Toutes les recommandations adressées au réseau doivent être prises en compte par les dirigeants actuels et que les activités soient pérennisées».

Il a aussi exprimé sa satisfaction par rapport aux efforts des dirigeants qui, en dépit de la conjoncture socioéconomique de la Guinée, ont su assurer une certaine croissance au réseau. Autrement dit, les recommandations les plus pertinentes ont été prises en compte et le Réseau s’est inscrit dans une logique de pérennisation.

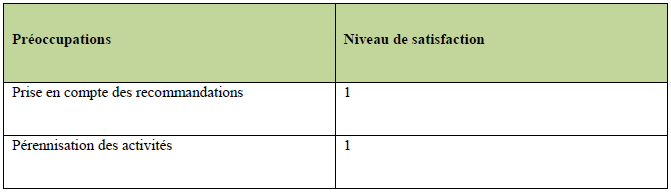

Le tableau ci-dessous représente la synthèse du niveau de satisfaction de DID.La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XII. Représentatif des résultats – DID

En résumé, les attentes de DID sont totalement satisfaites.

IV. Préoccupations et niveau de satisfaction de la direction des IMF de la Banque centrale de la République de Guinée (BCRG)

Ces préoccupationsqui ont été recueillies lors d’un entretien avec le directeur de la cellule de supervision des IMF de Guinée,M. Kemo Conde, sont reliées au respect des principales normes prudentielles établies par la BCRG et que les IMF en Guinée ont du mal à respecter. En effet, selon M. Conde, les IMF de Guinée peinent à transmettre régulièrement leurs états financiers, à mettre en oeuvre un système de contrôle interne, à comptabiliser et à provisionner leurs créances en souffrance, à constituer, outre la réserve légale, une réserve obligatoire représentant 15 % de leurs bénéfices, à déclarer à la BCRG et au comité des agréments l’ouverture d’un guichet et d’une agence.

Selon M. Conde, le CPECG Yètè Mali est une référence en matière de respect des normes prudentielles et de la transparence. L’institution transmet régulièrement ses informations financières, comptabilise et provisionne ses créances en souffrance, dispose d’un système de contrôle interne et invite toujours la Banque centrale à l’inauguration de ses agences. Néanmoins, le CPECG Yètè Mali n’arrive pas constituer une réserve obligatoire de 15 % des bénéfices selon la norme établie.

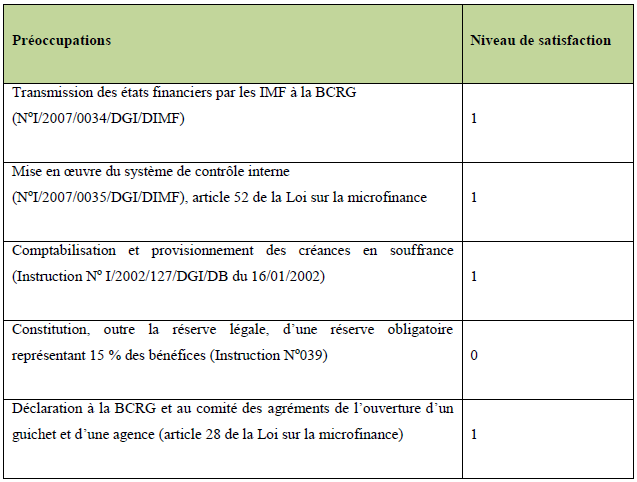

Le tableau ci-dessous représente la synthèse du niveau de satisfaction de la Banque centrale de Guinée. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XIII. Représentatif des résultats – BCRG

En résumé, les attentes de la Banque centrale sont satisfaites. Néanmoins, elle souhaite que le CPECG Yètè Mali génère suffisamment de revenus afin de constituer une réserve obligatoire en cas de faillite de l’institution.

Notons que pour toutes les institutions, cette norme n’a jamais été respectée. Aucune déclaration de taux de réserve obligatoire n’a été fournie par les IMF du secteur.

V. Préoccupations et niveau de satisfaction des employés

Le niveau de satisfaction des employés a été évalué à partir de 15 critères découlant des grandes lignes du manuel de l’employé de l’institution. Les données ont été recueillies suite à plusieurs discussions réalisées avec un échantillon représentatif d’employés choisis en fonction de leur poste, de leur ancienneté et de la zone de travail.

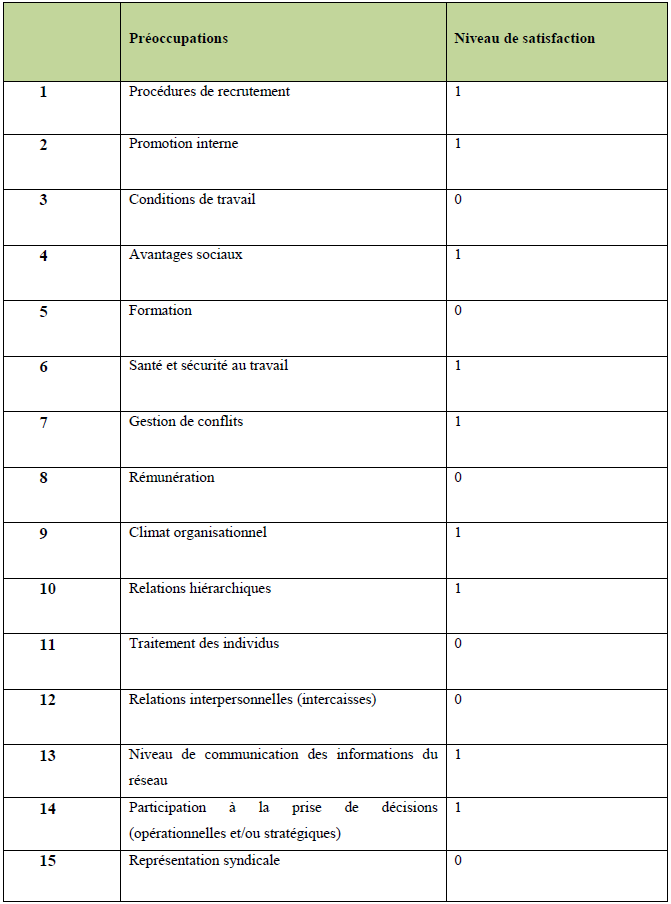

Le tableau ci-dessous représente la synthèse du niveau de satisfaction des employés de l’institution. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XIV. Représentation des résultats – Employés

Les employés s’accordent et se disent satisfaits sur 9 points : procédures de recrutement, promotion interne, avantages sociaux, santé et sécurité au travail, gestion de conflits, climat d’organisation, relations hiérarchiques, niveau de communication des informations du réseau, participation à la prise de décision.

Cependant, selon les employés, il y a 6 points sur lesquels les dirigeants doivent apporter une certaine amélioration, car ils constituent des sources d’insatisfaction : conditions de travail, formation, rémunération, traitement des individus, relations interpersonnelles (inter-caisses), représentation syndicale.

VI. Préoccupations et niveau de satisfaction des membres bénéficiaires des services d’épargne et de crédit

Afin de déterminer le niveau de satisfaction des membres bénéficiaires des services d’épargne et de crédit, deux groupes de discussionont été réalisés dans deux guichets différents. Les 13 critères établis pour l’évaluation ont été choisis de concert avec les responsables de l’institution et définissent les préoccupations des membres.

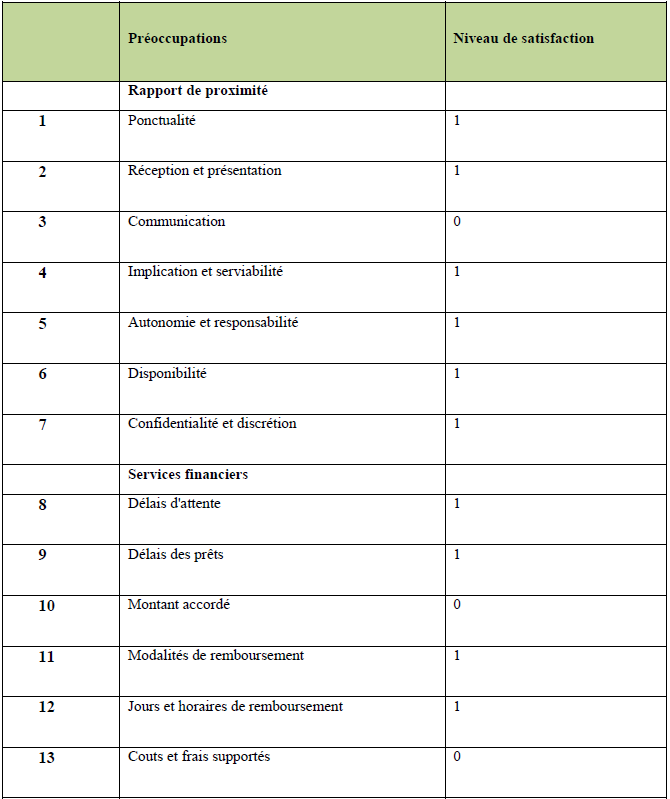

Le tableau ci-dessous représente la synthèse du niveau de satisfaction des membres de l’institution. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XV. Représentation des résultats – Membres(10)

Les membres s’accordent et se disent satisfaits sur 10 points. Concernant le rapport de proximité, les membres sont satisfaits sur les points suivants : ponctualité, réception et présentation, implication et serviabilité, autonomie et responsabilité, disponibilité, confidentialité et discrétion. Par contre, ils estiment qu’ils ne sont pas toujours bien informés sur les services, ils sont donc insatisfaits sur le point communication.

Concernant les services financiers, ils sont satisfaits desdélais d’attente et de la durée des prêts, des modalités de remboursement, des jours et horaires de remboursement.Néanmoins, ils sont insatisfaits des montants de prêts qui leur sont accordés ainsi que des couts et frais supportés pour bénéficier d’un prêt.

– Gouvernance

– L’évolution de l’état de la gouvernance du CPECG Yètè Mali(11)

En tant que réseau d’épargne et de crédit, le CPECG Yètè Mali appartient à ses membres qui se regroupent en assemblée générale (AG) afin d’élire les membres des organes de gouvernance pour les caisses et pour le réseau. En ce qui a trait aux caisses, les organes de gouvernance sont composés d’un conseil d’administration(CA) de 5 membres, d’un comité de crédit (CC) de 3 membres et d’un conseil de surveillance (CS) de 3 membres. Chaque année, les élus des caisses se regroupent en AG pour élire les membres des organes du réseau qui comptent : un CA de 9 membres, un CC de 7 membres, un CS de 5 membres et un comité de déontologie (CD) de 3 membres.

Par ailleurs, le Réseau compte une équipe de direction répartie comme suit : un directeur général (DG),son adjoint (DGA) etsix chefs de service : inspection, administratif et financier, exploitation, audit interne, ressources et formation et enfin communications, développement et marketing.

Entre 2005 et 2009, l’état de la gouvernance du réseau a subi plusieurs crises qui ont fragilisé le processus de prise de décisions. Des conflits sociaux et des prises de décisions du CA sans cesse contestées, une rotation importante et des conflits entre les postes à la direction générale ont affecté le bon fonctionnement du réseau. Néanmoins, l’état de la gouvernance s’est amélioré considérablement à partir de 2009 grâce, entre autres, à une grande collaboration entre la direction générale et les élus ainsi qu’au renforcement des capacités de ces derniers qui ont mieux compris leur rôle au sein du réseau.Les dirigeants affirment que les renforcements des capacités des dirigeants ont beaucoup contribué à l’amélioration du climat de travail entre les dirigeants et les employés.

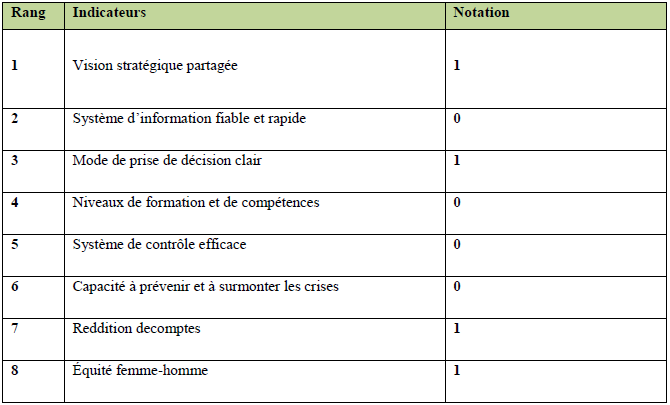

– L’analyse de la gouvernance du réseau

L’analyse de la gouvernance du réseau des CPECG Yètè Mali a été réalisée en examinant dix indicateurs découlant du cadre théorique retenu et qui sont : lavision stratégique partagée, le système d’information fiable et rapide, le mode de prise de décisions clair, les niveaux de formations et de compétences, le système de contrôle efficace, la capacité à prévenir et à surmonter les crises, la reddition de comptes, l’équité femme-homme.

I. Vision stratégique partagée

Dans son plan d’affaires 2009-2011 ainsi que dans ses statuts et règlements intérieurs, la vision stratégique du CPECG est très explicite. Elle a été définie en assemblée générale par les membres du réseau qui estime qu’elle répondau contexte de l’institution.

II. Système d’information fiable et rapide

Le Réseau compte 14 caisses dont 5 sont informatisées. Il possède actuellement un système semi-manuel qui ne permet pas d’obtenir une information consolidée fiable à cause des différences de traitement du système manuel utilisé dans 9 des 14 caisses et le système informatisé mis en place dans les 5 autres caisses. De plus, les informations générées par le système ne sont pas complètes. Elles ne sont pas accessibles dans toutes les caissesdu réseau. Par ailleurs, le système d’information ne permet pas la production rapide d’indicateurs sur le portefeuille et sur la structure financière du réseau.

III. Mode de prise de décision clair

La bonne collaboration entre la direction générale et les élus favorise une clarté dans la prise de décision stratégique et opérationnelle. Respectant la formule coopérative, toutes les décisions sont prises et présentées en assemblée générale, ce qui responsabilise les acteurs et garantit leur forte implication dans le fonctionnement du réseau.

IV. Niveaux de formations et de compétences

Les membres de la direction ainsi que les cadres dirigeants du réseau,par leur ancienneté au sein de la structure, ont une bonne connaissancedu fonctionnement d’une caisse. Néanmoins, ils ne présentent pas toujours des compétences techniques spécifiques de leur fonction. Autrement dit, il existe un besoin d’adéquation entre le niveau de compétences des cadres et leur fonction. Notons d’ailleurs qu’il n’existe pas de plan de formation au sein du réseau.

V. Système de contrôle efficace

Le Réseau dispose de procédures formalisées par fonction qui ne sont pas toujours appliquées. Malgré la disponibilité des documents de gestion, tels que le guide des produits, leur compréhension et leur respect ne sont pas totalement établis à travers le Réseau. Puisque la fiabilité de l’information transmise par les caisses de base n’est pas maîtrisée, le Réseau resteexposé au risque de fraude. Autrement dit, si la structure de contrôle est clairement définie dans le manuel de procédures, elle n’est pas connue par l’ensemble des acteurs. De plus, le Réseau n’est pas tout à fait en mesure de détecter les failles et d’anticiper les risques. Cependant, il existe un contrôleur interne au sein du réseaumême sile contrôle interne n’est pas effectif dans toutes les caisses.

VI. Capacité à prévenir et à surmonter les crises

Il existe au sein du réseau, un service d’audit interne, directement rattaché au DG et qui complète l’action du service inspection placé sous la supervision hiérarchique du DGA afin d’améliorer la maîtrise de ses risques opérationnels et financiers. De plus, étant donné que le Réseau évolue dans un environnement dynamique et potentiellement à risque, un plan de contingence est en cours d’élaboration.Le Réseau compte sur la combinaison de ces deux entités pour prévenir et surmonter les crises. Cependant, leurs recommandations, suite aux différentes missions de contrôle, ne sont pas toujours mises en oeuvre dans les caisses. Le Réseau n’a pas la capacité de faire évoluer les procédures et les règles de manière constante.

VII. Reddition de comptes

Chaque année, le Réseau est audité par un cabinet externe. La BCRG qui effectue des contrôles au sein du réseau reçoit régulièrement des rapports selon les normes établies. Ces rapports sont mis à la disposition de tous les membres du réseau.

VIII. Équité femme-homme

Au conseil d’administration, il est stipulé dans les statuts du réseau que les organes de gestion doiventêtre composés de 40 % de femmes au minimum.Au 31 décembre 2009, le pourcentage des femmes dirigeantes est de 35 %, le pourcentage de femmes employées est de 33,3 %, le pourcentage de femmes clientes est de 38,1 % et le pourcentage de crédits octroyés aux femmes représente 32,2 % du montant total des prêts accordés.

Le tableau ci-dessous représente la synthèse de l’analyse de la gouvernance de l’institution. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration.

Tableau XVI. Représentation des résultats – Gouvernance

En résumé, l’institutionapplique le principe de transparence, a une vision stratégique partagée, un mode de prise de décision clair et le niveau d’équité homme-femme est acceptable. Néanmoins, elle doit améliorer sa gestion des ressources humaines, son système de contrôle et sa capacité à prévenir les crises.

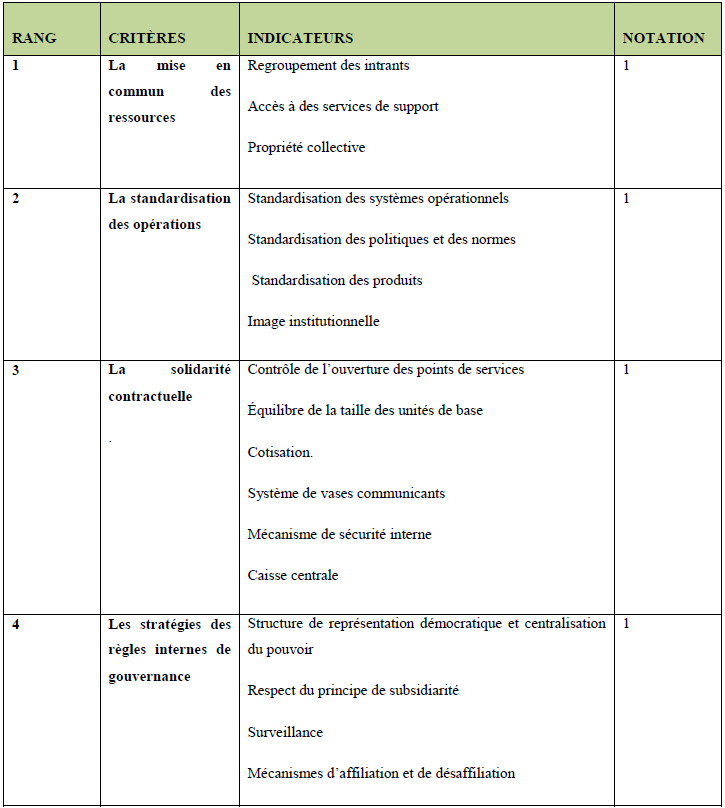

– Fonctionnement en réseau(12)

En se référant aux objectifs et aux attributions du réseau,comme mentionné dans ses statuts, il ressort clairement que le CPECG Yètè Mali détient les caractéristiques d’un réseau fédéré. À partir des indicateurs du modèle, la mise en commun des ressources, la standardisation des opérations, la solidarité contractuelle et les stratégies des règles internes de gouvernance nous évaluerons le niveau d’intégration du réseau.

I. La mise en commun des ressources

Le Réseau des Caisses populaires d’épargne et de crédit est doté d’une structure faitière. Sa mission est de coordonner et d’appuyer les activités des caisses affiliées. Il agit en qualité de structure d’appui technique et financier, de contrôle, de promotion et de représentation des caisses qui lui sont affiliées.

Toutes les caisses ont accès à des services de support communs fournis par la structure centrale en matière d’organisation, de fonctionnement, de comptabilité, d’inspection et de contrôle interne. Les intrants sont regroupés et l’acquisition des ressources, par toutes les caisses du réseau, se font de manière collective.

II. La standardisation des opérations

Le CPECG Yètè Mali fonctionne en ramificationsdécoulant d’une structure centrale. Toutes les caisses présentent une image uniforme et opèrent selon les standards établis par la structure centrale en termes de systèmes opérationnels, de politiques, de normes et d’image institutionnelle.

III. La solidarité contractuelle

Par son mode de fonctionnement, la solidarité contractuelle constitue un acquis pour le CPECG Yètè Mali dans la mesure où le Réseau intègre tous les aspects de cette solidarité contractuelle favorisée par les attributions de la structure centrale qui, entre autres, contrôle l’ouverture des points de services, équilibre la taille des caisses, gère la cotisation des caisses affiliées et établit un système de vases communicants permettant la circulation des surplus de liquidités entre les caisses. De plus, la structure centrale détient un pouvoir de tutelle qui lui permet d’établir un mécanisme de sécurité interne à l’échelle du réseau.

IV. Les stratégies des règles internes de gouvernance

La structure centrale du réseau est surtout une structure de représentation démocratique, car les caisses sont parties prenantes des décisions en dépit de la délégation du pouvoir à la structure centrale qui ne se substitue pas à l’initiative et la responsabilité des caisses. De plus, la structure centrale exerce un contrôle administratif, technique et financier sur les caisses. Les statuts du réseau ont établi des mécanismes d’affiliation et de désaffiliation d’une caisse au réseau.

Le tableau ci-dessous représente la synthèse de l’analyse du fonctionnement en réseau de l’institution. La note 1 est attribuée à chaque indicateur pour lequel l’objectif fixé a été atteint. La note 0 est attribuée pour signaler un besoin d’amélioration

Tableau XVII. Représentation des résultats –Réseau fédéré

En résumé, l’institution intègre toutes les caractéristiques du fonctionnement en réseau.

10 Ce tableau est inspiré du rapport de recherche de Carine REBOUL du CERISE : Performances sociales, analyse de la clientèle et impact, IRAM, septembre 2006.

11 Source : www.planetrating.com/ratings/PlanetRating_YeteMali_2009.pdf

12 Fischer, Klaus P. (2000). « Régie, réglementation et performance des coopératives financières », Annales de l’économie publique, sociale et coopérative, vol. 71, p. 607-636 [en ligne], www.did.qc.ca/documents/RéseauFed(TAP)Fr.pdf