1- Echantillon et période d’étude

Notre échantillon est composé de 100 pays partagés sur cinq zones et on a constitué une base des données proprement macro économiques internationales disponibles dans « CD de banque mondiale 2004 et institutionnelle de CODEBOOK : International country Risk Guide-The PRS de Teorell, Jan, Sören Holmberg & Borothstein(2007).

Dans ce cadre de travail, nous avons essayé de comparer les résultats des régions (Asie, Afrique Subsaharien, Amérique Latine et OCDE) avec celle de la zone M.E.N.A.

2- Le modèle d’Arellano et Bonde (1991)

Yi,t – Yi,t-1= θ Yi,t-1+ β Xi,t + ᶯt + εi,t+µt

Yi,t – Yi,t-1= θ Yi,t-1 + Φ Ki ,t + φ Zi,t +ᶯt+εi,t+µt

Avec :

– Yi,t: Le taux de croissance du PIB par tête à l’ instant t.

– Ki ,t : Le vecteur des variables stand ardes de la croissance à l’instant t.

– Zi,t : Le vecteur des variables institutionnelles de la croissance à l’instant t.

– ᶯt et µt sont respectivement les facteurs inobservables et identifiables qui affectent tous les pays de l’échantillon à l’instant t.

– La deuxième équation est définie par : Xi,t = (Ki, t, Zi, t)’et β = (Φ, φ).

3- Estimations

Dans ce cadre d’estimation qui sera consacrée dans un premier temps à donner des statistiques descriptives concernant tout l’échantillon. Dans un second temps, seront présentés les principaux résultats des estimations effectuées dans le cadre de cet essai de validation empirique pour finir par certains commentaires toute en appuyant sur les résultats de la zone M.E.N.A

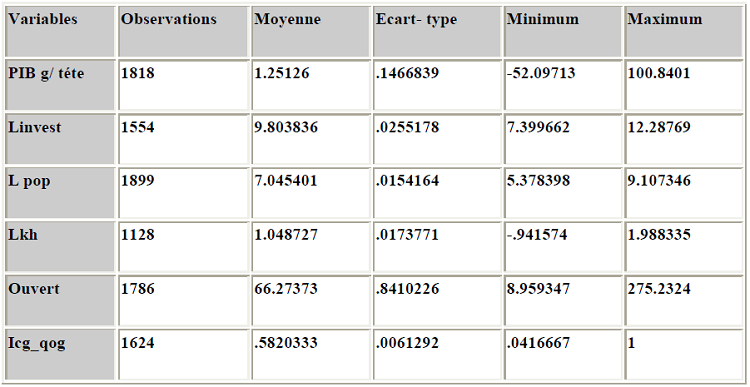

* Statistiques descriptives des variables

Les statistiques descriptives de la variable endogène et des variables explicatives ainsi que les corrélations entre les différentes variables sont présentées dans le tableau Statistique descriptif suivant :

Tableau 1

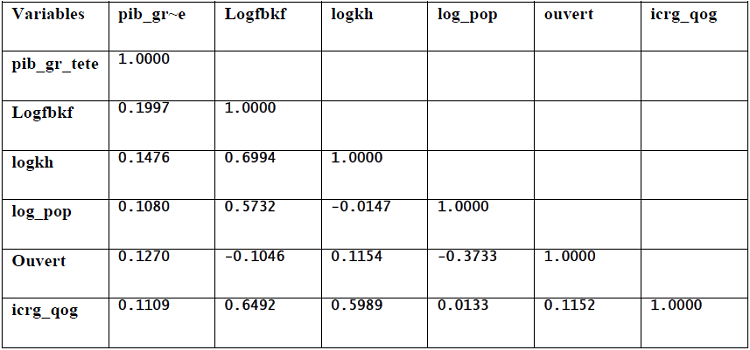

En vue de détecter une éventuelle relation entre les différentes variables, on va présente les différents coefficients de corrélation dans le tableau suivant pour tester la corrélation entre ces variables.

– Un coefficient de corrélation élevé (proche de 1en valeur absolu) indique une forte corrélation entre les variables utilisées.

– Un coefficient de corrélation faible (proche de 0) indique une faible corrélation entre les variables utilisées.

Tableau 2 : les corrélations entre les variables

Généralement, les valeurs qui sont supérieurs ou égale à 0.5 indique que les variables sont fortement corrélés positivement où négativement selon l’effet de variable en considération sur l’autre. D’après le tableau qui représente les différents coefficients de corrélation, on remarque une forte corrélation positive entre Linvest et Lkh de (0.7288), et d’autres corrélations qui sont faiblement corrélés par exemple pib_gr_tete et Lpop de (0.0679). Aussi, il existe des corrélations négatives entre les variables dépendants et indépendantes.

* Résultats et commentaire

La relation entre le capital humain et la croissance économique dans un contexte d’ouverture a suscité un grand intérêt dans la littérature économique depuis plusieurs années.

Dans cette section, on va analyser cette articulation en s’attachant à étudier l’impact des variables structurelles et institutionnelle sur la croissance économique dans les différentes régions tout en mettant l’accent sur la région MENA et ceci moyennant une étude en données de panel dynamique pour l’équation classique de croissance sur un échantillon de100 pays pendant la période 1984-2002. D’abord, nous allons effectuer des estimations pour l’échantillon dans sa totalité. Par la suite, les estimations sont faites en introduisant des variables dummy-régionales, et sur lesquels on effectue les mêmes régressions. Ceci va nous permettre de vérifier si les effets des variables explicatives (institutionnelles et économiques) sur la croissance ont les mêmes effets dans les différentes régions.

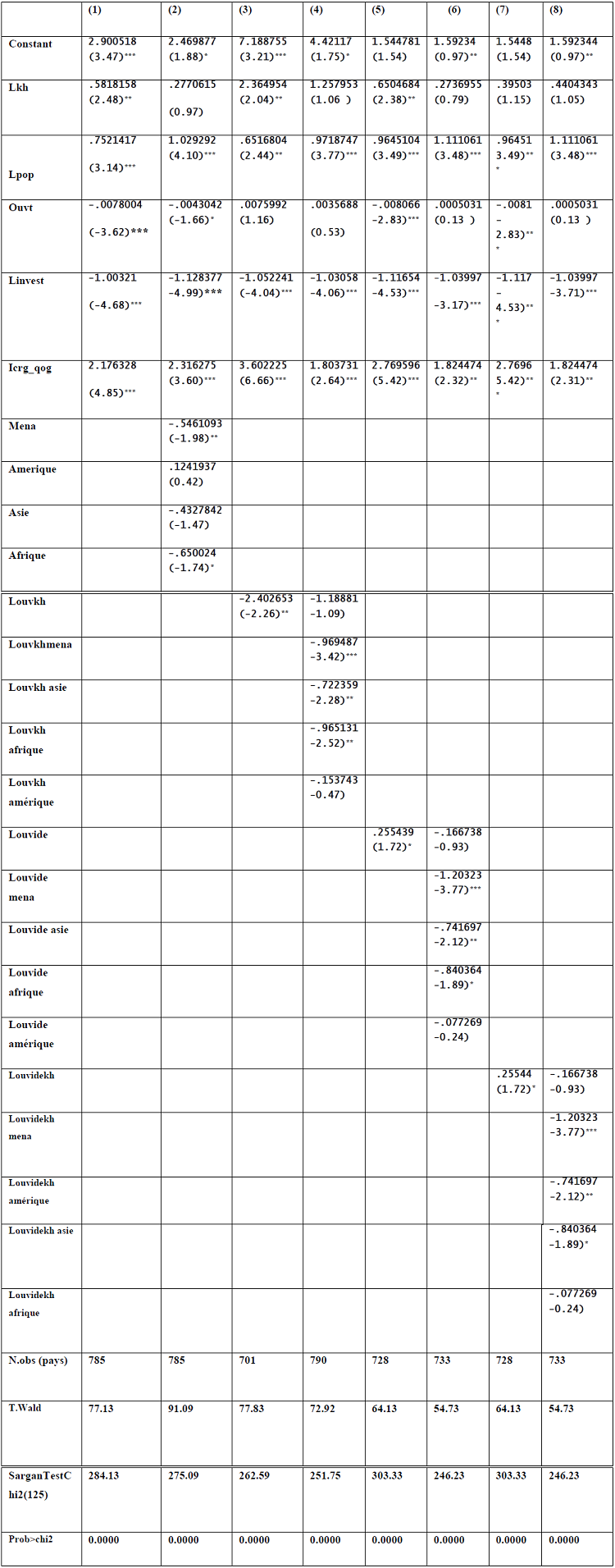

* Présentation des résultats

Nous procèdons, tout d’abord, par l’estimation de l’équation de croissance de base incluant les variables explicatives habituellement utilisées dans les travaux antérieurs avec notamment les variables L pop , L investi , Lkh et ouvert

Ensuite, nous allons introduire dans les régressions une variable suivante : indicateur de la gouvernance (Icg), puis on introduit les variables synthétiques (Louvkh, Louvide, Lidekh et Louvidekh). Les résultats sont présentés dans le tableau suivant :

Tableau 5 : Effets des variables structurelles, institutionnelle et du capital humain sur la croissance économique de l’échantillon totale et aussi sur certaines régions : MENA , Afrique, Asie et Amérique

– La variable dépendante est le taux de croissance du PIB réel par tête.

– Les termes entre parenthèses correspondent à t-Student .

– *, **, *** : significatif à un seuil de 10%, 5% et 1% respectivement.

* Interprétation des résultats

Après avoir terminé les estimations à l’aide de la Méthode des Moments Généralisés (GMM), Comme nous avons mentionné précédemment, nous allons interpréter les résultats obtenus.

. La première régression

D’après la première régression, on remarque que toutes les variables utilisées dans l’estimation de l’équation standard de la croissance économique ont toutes des signes qui ne corroborent pas avec la littérature théorique et elles sont en général significatives : l’investissement domestique (linvest) et l’ouverture (ouvert) sont négativement significatives au seuil de 1%,ce qui corrobore la littérature des Haddad et Harisson(1993) qui ont montré que l’écart technologique freine les effets externes.

Pour les variables logarithme de la population (lpop) et l’indice de gouvernance (icg_qog) sont significatives de 1% et corrélés positivement avec le taux de croissance. Alors que le capital humain (Lkh) est corrélé négativement et significative à 5% , donc la croissance démographique est un ralentisseur de la croissance économique d’où la nécessité de le maintenir un niveau faible.

. La deuxième régression

Dans la deuxième régression, on a fait notre régression par région pour avoir les différents effets des variables standards.

D’abord, on constate que toutes les variables sont significatives sauf(Lkh): (lpop) et (icg_qog) sont corrélés positivement et significatives au seuil de 1%. Tandis que (linvest) et (ouvert) sont corrélés négativement et significatives respectivement au seuil de 1% et 10%.

En effet, la majorité de notre échantillon se sont des pays embryonnaires dans l’OMC, ce qui confondre avec les résultats trouvés.

Alors que leurs effet par région sont négativement corrélé à la croissance économique dans les zones : MENA et Afrique et significative au seuil de 1% et 10%. Pour les autres régions : l’Amérique Latine et les pays de l’Est et South-Asiatiques, les variables standards ont des effets respectivement positif et négatif mais ne sont pas significatives. Autrement dit, un effet spécifique pour ces régions car la référence est l ‘OCDE (zone des pays développés).

Au totale, Le paramètres associés au capital humain (Lkh) n’est pas significatifs. En fait, dans plusieurs travaux utilisant une approche en données de panel, l’effet direct du capital humain sur la croissance est difficilement constaté, l’effet du capital humain sur la croissance n’est pas très robuste parce que l’indicateur capital humain est variable qualitative la littérature théorique et empirique n’ont pas bien approximé cet indicateur.

. La troisième régression

Dans la troisième régression, on a inclut la variable synthétique (Louvkh) pour voir son effet sur la totalité de l’échantillon. On remarque que toutes les variables ont les signes prévu, ils sont significatifs sauf l’ouverture (ouvert), mais elle a un effet positif sur la croissance qui corrobore avec la littérature théorique. Ainsi, l’indicateur utilisé d’ouverture repose largement sur des questions hors du domaine de la politique commerciale ; ainsi Rodriguez & Rodrik (2000) montrent que l’effet de l’ouverture sur la croissance mis en évidence par Sachs & Warner recouvre en fait l’influence de facteurs géographiques.

Pour les autres variables macroéconomiques, ils ont le signe prévu, positif pour les variables (lcr_goq) ,(Lpop),(Lkh)

La variable (linvest) a signe négatif pace que la majorité des nations en considération sont des pays en voie développement dont leurs consommations sont supérieur à leurs revenus c’est-à-dire l’absence de l-investissement.

D’après le résultat de la régression, on remarque aussi, que la variable synthétique (Louvkh) qui décrit l’impact de l’ouverture économique sur le capital humain, a un effet négatif et significatif au seuil de 5% (0.024). On peut constater ainsi après l’introduction de (Louvkh) un effet indirect de l’ouverture sur le capital humain.

. La quatrième régression

Dans la quatrième régression, D’après le résultat de la régression, on remarque que la variable synthétique (Louvkh) met sur l’effet de l’ouverture sur le capital humain ainsi que sont effet indirect sur la croissance économique. Or d’après la régression, on constate un effet non significatif de cette variable (Louvkh) sur la croissance économique et que son effet indirect est négatif et non significatif.

Alors que l’effet indirect de la variable synthétique(Louvkh) sur les différentes régions a un effet négatif et significatif de 1% (0.001) pour les pays MENA et au seuil de 5% (0.012) pour la zone de l’Afrique Subsaharienne et le sud-Asiatique, opcit.

. La cinquième régression

Dans ce cas, on constate que les variables sont significatives à 1% (Lpop,Linvest et Ouvert) et de 5%(Lkh), pour notre variable institutionnelle (Icrg_qog) qui a un effet direct positif de 2.768 sur la croissance économique et significative de 1%.

De nombreuses publications ont trouvé des données attestant d’un effet positif de la stabilité politique. Barro (1991) et Barro et Sala–i–Martin (1995) incluent une mesure des révolutions et assassinats politiques, mais elle n’est pas toujours significative.

L’introduction de la variable synthétique (logouvide) dans le modèle, nous permet de constater que son effet est positif sur la croissance et significatif au seuil de 10%, ce qui corrobore avec la littérature théorique de Caseilli ,1996 ; Hojou, 2003 et Miyamoto, 2003). Les auteures montrent que l’IDE affecte positivement(2) la croissance.

Aussi, Cantwell (1989)(3) souligne que « les externalités sont les plus susceptibles d’apparaître dans les régions ayant un avantage technologique dans le passé ».

. La sixième régression

Dans la sixième régression, l’introduction de la variable synthétique économique dans les différentes régions, rend l’effet de la variable (logouvide) négatif et non significatif, alors que son effet par région est négatif sur la croissance et significatif à 1% pour les pays MENA et à 5% pour Est et South-Asiatique a un effet négatif et significatif 5% ,cela est expliqué par la plus part des importations sont des produits des consommations et que la majorité des exportations sont des produits semi-fini.

Sauf, pour les pays d’Amerique Latine que l’effet de la variable (logouvide) est négatif et non significatif.

. La septième régression

Dans cette régression, l’introduction de la variable (logouvidekh) nous donne un effet positif de (.2554391) sur la croissance économique et significative de 10%, ce qui corrobore avec la littérature théorique de Romer (1990)] dont l’accumulation de connaissances sous forme de «technologie» ou de «capital humain» et de [Lucas (1988)] dont Le niveau de connaissance est intégré à la main d’oeuvre et non au capital physique] est généralement associée au concept de progrès technique que l’on peut définir comme étant «l’accroissement de la connaissance que les hommes ont, des lois de la nature appliqué à la production»

A ce state, l’IDE favorise plus les contacts avec les étrangers et la découverte de nouvelles façons de procéder que ne le fait le commerce, opcit.

. La huitième régression

Dans la huitième régression on remarque que tous les variables macroéconomiques ont les signes prévu et ils sont significatifs sauf la population et le capital humain qui sont non significatif.

D’après le résultat de la régression, on remarque que la variable synthétique (logouvidekh) montre les effets de l’IDE et l’ouverture sur le capital humain ainsi que sont effet indirect sur la croissance économique.

Or d’après la régression, on constate un effet non significatif de cette variable (logouvidekh) sur la croissance économique,

* les Commentaires

Les travaux réalisés sur ce sujet adoptent le modèle traditionnelle de Solow augmenté surtout dans l’apport de Mankiw, Romer et Weil (1992) et aussi avec Bérthélémy et al(1998) sur sous périodes quinquennales successives. De plus, Barro (1994), dans sa tentative, adopte comme indicateur de capital humain le taux de scolarisation secondaire. Mais, dans notre travail, on a utilisé la méthode des moments généralisés (GMM) et un taux de scolarisation tertiaire toute en introduisant une valable institutionnelle (Icrg_qog)(4). C’est pour ce là les résultats obtenus avec l’estimation de la méthode des moments généralisés (GMM) dégage une autre manière d’estimation et d’interprétations des régressions.

En effet, notre échantillon qui était composé par une diversification des régions tel que la zone MENA, la région OCDE, la zone de l’Amérique latine et la région Sud – Est – Asiatique offre plus d’informations à l’échelle économique notamment sur l’ouverture à l’extérieur, le capital humain et d’autres variables de nature structurelles et institutionnelle.

A ce stade la région MENA qui représente le cas de notre travail est aussi hétérogène, puisque la différence persiste sur plusieurs angles surtout sur le plan économique notamment sur le plan social, éducatif et politique. Suite à une estimation de (GMM), les résultats obtenus montrent un avantage pour interpréter les régressions. Cela recourt à l’efficacité d’utiliser ce logiciel malgré l’absence de certaines données pour l’échantillon global et aussi pour la zone MENA. Malgré les résultats trouvés concernant la zone Sud – Est – Asiatique, les économies d’Asie de l’Est ont réussi à développé leur commerce international et attirer les capitaux étrangers grâce à leurs environnements politiques propices (climat favorable aux investissements) et leurs capacités institutionnelles et humaines à absorber les capitaux étrangers par plusieurs réformes entreprises, ces pays ont su exploiter les opportunités de l’intégration au marché mondial pour développer leurs exportations et leurs importations à des fins d’industrialisation et de développement. Autrement dit ces économies ont réussi à tirer parti de l’impact positif avec les pays développés. Pour tirer leçon des différentes expériences dans le monde nous devons tenir compte de spécificité des différentes régions.

En effet chaque pays et chaque région diffèrent à des niveaux fondamentaux ; institutions politiques, juridiques et économiques, structures économiques, mise en oeuvre de la politique macro-économique, organisation industrielle, caractéristiques des facteurs de production et degré d’ouverture vers l’extérieur.

2 Mouhoub et al (2007) : « productivité, IDE et croissance dans la zone M.E.N.A »p.p(6-12)

3 Cantwell J (1989), “Technological Innovation and Multinational Corporations” (Oxford). 24 Haddad et Harisson(1993) : « Are there spillovers from direct foreign investissement »in journal of developement economic ,n°42 ,P 52

4 Teorell, Jan, Sören Holmberg & Bo Rothstein. (2007): «CODEBOOK : International country Risk Guide-The PRS (Time-series:1984-2003;n:2576,N:129,T:18)