L’article 990 I du CGI a été introduit par la loi de finances pour 1999, puis a été modifié par la loi de finances rectificative pour 2011 du 29 juillet 2011.

Le dispositif s’applique aussi bien aux contrats souscrit avant ou après le 20 novembre 1991 mais uniquement en ce qui concerne les primes versées après le 13 octobre 1998.

La fiscalité de l’article 990 I du CGI ne concerne que les bénéficiaires à titre gratuit c’est-à-dire les personnes qui sont désignées bénéficiaires sans contrepartie. Ainsi les bénéficiaires à titre onéreux sont exclus du champ d’application de l’article 990 I du CGI. Elle traite aussi bien des contrats d’assurance-vie rachetables que des contrats non rachetables.

Par ailleurs, elle s’applique même si le contrat a fait l’objet d’un rachat partiel.

Pour déterminer la fiscalité applicable il importe de connaître l’âge de l’assuré au moment du versement des primes. En effet, l’âge de l’assuré est primordial.

L’assiette de la taxation est la valeur de rachat du contrat au jour du décès de l’assuré, nette de prélèvements sociaux. (9)

En cas de pluralité de bénéficiaires, l’assiette taxable est répartie en pleine propriété entre chaque bénéficiaire au prorata de ce qui leur revient.

L’article 990 I du CGI offre un abattement fixe qui va venir s’imputer sur la base taxable, c’est-à-dire sur le montant des capitaux décès nets de prélèvements sociaux.

Cet abattement s’applique par bénéficiaire de sorte que lorsque plusieurs contrats sont souscrits par un assuré au profit d’un même bénéficiaire, c’est l’ensemble des parts taxables qui doit être pris en compte pour le calcul de l’abattement et de la fiscalité applicable.

Dans sa première version en 1999, le prélèvement introduit était une taxation de 20 % nette d’abattement. Mais la loi de finances rectificative du 29 juillet 2011 a mis en place un nouveau taux de prélèvement. En effet, le prélèvement est de 20 % pour toutes les sommes nettes d’abattement jusqu’à 902 838 €. Au delà de 902 838 € un prélèvement de 25 % s’opère sur la part taxable.

Nous verrons dans un premier temps la fiscalité de la clause bénéficiaire démembrée avant la réforme du 31 juillet 2011 (§1) ; puis le nouveau traitement de la clause bénéficiaire démembrée après la réforme du 31 juillet 2011 (§2).

§1 La fiscalité de l’article 990I du CGI en présence de clause bénéficiaire démembrée avant la réforme du 31 juillet 2011

Avant la réforme du 31 juillet 2011 seul l’usufruitier, conjoint ou non, était redevable de la fiscalité mise en place par l’article 990 I du CGI (I) ; cette fiscalité de la clause bénéficiaire démembrée était fiscalement très avantageuse (II).

I) Une fiscalité due par l’usufruitier

Lors de la mise en place du prélèvement de l’article 990 I du CGI, la fiscalité de la clause bénéficiaire démembrée n’avait pas été prévue par le législateur. C’est à partir de l’instruction fiscale du 12 janvier 2006 que la clause bénéficiaire démembrée a été fiscalisée (A) ; puis la fiscalité due par l’usufruitier lorsqu’il est conjoint à été modifiée par la loi travail emploi et pouvoir d’achat (TEPA) d’août 2007, de sorte qu’il y avait une fiscalité applicable avant la loi TEPA (B) ; puis une fiscalité différente après la loi TEPA (C).

A) Instruction fiscale du 12/01/2006

L’instruction fiscale du 30 décembre 1999 qui précise le dispositif de l’article 990 I du CGI ne traite pas de son application en présence de clause bénéficiaire démembrée.

Ainsi jusqu’à l’été 2005 il était de coutume de considérer qu’il existait autant d’abattements que de bénéficiaires.

De nombreux auteurs justifiaient cette pratique en se fondant sur le fait que les droits d’usufruit et de nue-propriété sont tous deux des droits réels, distincts et autonomes.

Mais en août 2005, l’administration fiscale est venue préciser sa position en présence d’une clause bénéficiaire démembrée.

Ainsi, par ses réponses des 9 et 25 août 2005(10), l’administration fiscale a établi que désormais seul l’usufruitier est bénéficiaire de l’abattement de 152 500 €.

Ces réponses ministérielles ont marqué un premier coup d’arrêt à une pratique fiscalement très avantageuse. Elles ont été consacrées par l’instruction fiscale du 12 janvier 2006(11) : « Dans l’hypothèse d’un démembrement de la clause bénéficiaire démembrée d’un contrat d’assurance et de la survie de l’usufruitier à la date du dénouement du contrat, l’assiette du prélèvement de 20 % précité est constituée par les droits de l’usufruitier qui correspondent aux sommes, rentes ou valeurs dues. En effet, l’usufruitier est le seul redevable de la taxe de 20% dès lors qu’il est le bénéficiaire exclusif du capital décès. A ce titre il bénéficie de l’abattement de 152 500 euros ».

Dorénavant, seul l’usufruitier peut bénéficier de l’abattement de 152 500 € indépendamment du nombre de nus-propriétaires.

B) Avant la loi TEPA de 2007

En l’absence de précision sur l’article 990 I du CGI, la doctrine administrative considérait que l’usufruitier était le seul redevable de la taxe de 20 % puisqu’il était le bénéficiaire exclusif du capital décès. A ce titre il bénéficiait de l’abattement de 152 500 €.

En conséquence, en présence de plusieurs usufruitiers désignés comme bénéficiaires, chacun d’entre eux bénéficiaient d’un abattement de 152 500 €.(12)

C) Après la loi TEPA de 2007

La loi en faveur du travail, de l’emploi et du pouvoir d’achat du 21 août 2007 par son article 8 désormais intégré à l’article 796-0 bis et 796-0 ter du CGI exonère : « de droits de mutation par décès le conjoint survivant et le partenaire lié au défunt par un pacte civil de solidarité ».

Dès lors, sont exonérés du prélèvement de 20 % le conjoint survivant et le partenaire lié au défunt par un PACS.

Il s’agit donc d’un véritable avantage fiscal. On peut parler d’un « angle mort »(13) de la fiscalité de l’assurance-vie puisque les nus-propriétaires ne sont pas taxés au titre de 990 I du CGI et qu’ensuite l’usufruitier lorsqu’il est le conjoint survivant ou partenaire PACS est exonéré de toute fiscalité.

L’instauration de cette exonération de taxation au titre de 990 I du CGI au profit du conjoint survivant ou partenaire de pacse fait de la clause bénéficiaire démembrée un outil de la gestion de patrimoine d’une très grande efficacité et la rend populaire auprès de nombreux praticiens et assurés.

Ce boulevard fiscal établi à l’occasion de la réponse ministérielle du 12 janvier 2006 et de la loi en faveur du travail et du pouvoir d’achat a été vivement contesté.

L’amendement O. Carré du 3 juin 2011, fondé sur un constat inquiétant de l’état des finances publiques, demandait au législateur d’« éradiquer les angles morts » de la fiscalité du patrimoine.

II) L’avantage fiscal procuré par la clause bénéficiaire démembrée

Le recours à la clause bénéficiaire démembrée en assurance-vie permet d’organiser sa transmission en protégeant son conjoint dans un premier temps et d’anticiper sur la succession de ses enfants.

Le décès de l’usufruitier offre un premier avantage aux nus-propriétaires : la reconstitution de la pleine propriété sur les capitaux décès sur leur tête. Il y a un remembrement de la propriété au profit des enfants. Ce remembrement de propriété se fait en exonération de droits en application de l’article 1133 du Code civil.

De cette acquisition de la pleine propriété découle un second avantage. En effet, au décès du souscripteur, le bénéficiaire des capitaux décès (à savoir le conjoint dans la plus part des cas) devient l’usufruitier des capitaux décès. Il est un quasi-usufruitier, puisqu’il peut user entièrement et comme bon lui semble de la somme octroyée par l’assurance. La dette de restitution qu’il détient à l’égard des nus-propriétaires, à savoir les enfants dans la pratique, viendra en diminution de son actif successoral à son décès en application de l’article 768 du CGI.

Il en découle que si le quasi-usufruitier consomme tous les capitaux décès, à son décès les nus-propriétaires qui détiennent à l’encontre de sa succession une créance de restitution, se feront payer sur les actifs disponibles. Or, si les capitaux décès ont été consommés par le défunt alors c’est sur les autres biens de la succession que se réalisera le remboursement de la dette du défunt. En prélevant ainsi sur les biens mobiliers ou immobiliers de l’usufruitier, les enfants diminuent l’assiette de l’actif successoral, venant ainsi en déduction de la succession.

Toutefois, bien qu’en principe l’assurance-vie soit hors succession il n’en demeure pas moins que le législateur en organise une taxation au travers des articles 757 B et 990 I du CGI.

La taxation des capitaux décès prévue par les articles 757 B et 990 I du CGI est une fiscalité toujours plus avantageuse que l’acquittement des droits de succession.

L’investissement sur un contrat d’assurance-vie avec clause bénéficiaire démembrée reste pour l’heure le placement le plus judicieux pour réaliser deux opérations qui sont la protection de son conjoint et la diminution des droits de succession de ses enfants.

En dépit de l’avantage que procure la clause bénéficiaire démembrée jumelée à la loi TEPA, il faut néanmoins rester vigilant sur le fait de ne pas élaborer de stratégies patrimoniales fondées uniquement sur le fait qu’une loi présente un avantage fiscal à un instant donné. La fiscalité française se caractérise par son instabilité et son « vibrionnisme »(14), les avantages accordés aux contribuables une année ne sont plus valables l’année suivante.

Par ailleurs, la rétroactivité des lois fiscales est admise et régulièrement pratiquée par le législateur français.

C’est pourquoi il ne faut jamais recourir à des montages patrimoniaux quand ils n’ont que pour but d’éluder une fiscalité trop lourde.

§2 Le nouveau traitement de la clause bénéficiaire démembrée par l’article 990I du CGI depuis la réforme du 31 juillet 2011

La loi de finances rectificative du 29 juillet 2011, qui a modifié l’article 990 I du CGI en tentant de limiter les avantages fiscaux apportés par la clause bénéficiaire démembrée, a donné tout d’abord une nouvelle définition des redevables du prélèvement (I) ; puis elle a réorganisé la liquidation du prélèvement de l’article 990 I du CGI en présence d’une clause bénéficiaire démembrée (II).

I) Une nouvelle définition des redevables du prélèvement

La loi de finances rectificative du 29 juillet 2011 n’était pas suffisamment claire sur les redevables du prélèvement et donc les bénéficiaires de l’abattement de 152 500 € (A) ; il a fallu pour cela attendre l’instruction administrative du 7 mars 2012 pour avoir une définition précise des bénéficiaires de l’abattement (B) ; mais il reste toujours en suspens la question de savoir comment se répartit l’abattement en cas de pluralité de contrats (C).

A) La loi de finances rectificative du 29 juillet 2011

L’état de santé alarmiste des finances publiques a contraint le législateur à mettre en place des mesures visant à faire disparaître de nombreux avantages fiscaux. A la suite de l’amendement O. Carré du 3 juin 2011, le législateur a adopté dans sa loi de finances rectificative pour 2011 une nouvelle version de l’article 990 I du CGI. Cette nouvelle rédaction prévoit à l’article 11 :

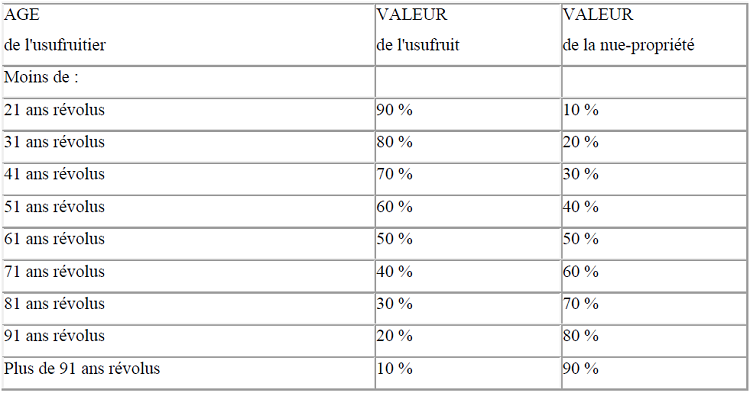

« En cas de démembrement de la clause bénéficiaire, le nu-propriétaire et l’usufruitier sont considérés pour l’application du présent article, comme bénéficiaires au prorata de la part leur revenant dans les sommes rentes ou valeurs versées par l’organisme d’assurance, déterminées selon le barème prévu à l’article 669du CGI. L’abattement prévu au premier alinéa du présent article est réparti entre les personnes concernées dans les mêmes proportions ».

Cette nouvelle rédaction a suscité de vive réactions, compte tenu du fait qu’elle pose de nombreuses interrogations, notamment que “l’abattement est réparti entre les personnes concernées” alors que l’esprit du texte faisait plutôt apparaître l’idée d’un abattement unique. S’agit-il de tous les bénéficiaires ?

Au sens du droit des assurances, le nu-propriétaire est un bénéficiaire tout autant que l’usufruitier. Ainsi, si le but du législateur est de faire cesser cette technique d’optimisation fiscale, faut-il interpréter ce texte comme répartissant l’abattement entre chaque couple usufruitier et nu-propriétaire comme le propose le Doyen Aulagnier ?

La solution est apportée par l’instruction fiscale du 7 mars 2012 qui vient confirmer l’interprétation du Doyen Aulagnier.

B) Instruction administrative du 7 mars 2012 : le bénéficiaire est le couple « usufruitier/nu-propriétaire »

Il ressort de l’instruction fiscale du 7 mars 2012 que : « désormais il convient d’appliquer autant d’abattements qu’il y a de couples “usufruitier/nu-propriétaire”. En présence d’une pluralité de nus-propriétaires, chaque nu-propriétaire partage un abattement avec l’usufruitier en fonction des droits revenant à chacun en application du barème prévu à l’article 669 du CGI. Dans cette situation, l’usufruitier ne peut toutefois bénéficier que d’un abattement maximum de 152 500 € sur l’ensemble des capitaux décès reçus à raison de contrats d’assurance-vie du chef du décès d’un même assuré. »

En conséquence, à la lecture de l’instruction, lorsque le conjoint survivant est désigné usufruitier, il est exonéré de la fiscalité prévue par l’article 990 I (1) ; seuls les nus-propriétaires sont redevables du prélèvement mais au prorata de l’article 669 du CGI (2).

1. Exonération du conjoint usufruitier

La doctrine fiscale applique à la lettre l’article 7 de la loi TEPA codifié aux articles 796-0 bis et 796-0 ter du CGI qui exonère le conjoint survivant et le partenaire de PACS de droit de mutation par décès.

Toutefois, une question se pose de savoir s’il est possible que la fraction d’abattement qui n’est pas utilisée par l’usufruitier exonéré puisse bénéficier aux autres bénéficiaires, à savoir les nus-propriétaires ?

L’administration fiscale, dans son instruction du 7 mars 2012(15), énonce que : « lorsque l’un des bénéficiaires mentionnés au contrat est exonéré (par exemple le conjoint survivant ou partenaire lié au défunt par un PACS), la fraction d’abattement non utilisée par le bénéficiaire exonéré ne bénéficie pas aux autres bénéficiaires désignés au contrat. »

Par cette prise de position l’administration n’a pas suivi le souhait de ceux qui voulaient qu’elle opte pour une interprétation identique à celle exprimée pour l’application de l’article 757 B du CGI. Ainsi, l’administration fiscale favorise les désignations plurielles des nus-propriétaires, mais elle offre surtout un bien meilleur avantage fiscal que celui de l’article 757 B du CGI, qui offre un abattement de 30 500 € par assuré seulement et non par bénéficiaire.

2. Les nus-propriétaires seuls redevables au prorata de 669 du CGI

Désormais les nus propriétaires partagent l’abattement de 152 500 € avec l’usufruitier mais en fonction des droits revenant à chacun en application du barème de l’article 669 du CGI.

Par ailleurs, il est précisé que :

« si l’usufruitier ou le nu-propriétaire sont également bénéficiaires d’autres contrats d’assurance-vie souscrits par le même assuré, ils ne pourront bénéficier chacun que d’un abattement maximum de 152 500 € sur l’ensemble des capitaux décès, incluant leur quote-part de l’abattement réparti selon le barème de l’article 669 du CGI. Il en va de même lorsque les capitaux d’un même contrat sont répartis, d’une part, en pleine propriété, d’autre part, en démembrement de propriété. »

Le barème déterminant la valeur de la nue-propriété et de l’usufruit

Exemple :

Monsieur X est âgé de 65 ans quand il souscrit en décembre 2012 un contrat d’assurance-vie rachetable dont les bénéficiaires sont :

– son épouse pour l’usufruit ( âgée de 75 ans au jour du décès de son mari),

– ses deux enfants pour la nue-propriété.

Une prime unique de 500 000 € est versée par le souscripteur après le 13 octobre 1998.

Le souscripteur Monsieur X décède en juin 2013.

Le capital dû par la compagnie d’assurance au décès de l’assuré souscripteur est de 1 000 000 €. La valeur de rachat du contrat est de 700 000 €.

Liquidation du prélèvement :

Assiette du prélèvement : 700 000 €.

Abattement :

– Pour madame X âgée de 75 ans au jour du décès de son mari (la valeur de l’usufruit en application du barème de l’article 669 du CGI est de 30 %) donc : (152 500 € x 30 %) x 2 = 91 500 €.

– Pour enfant 1 (la valeur de la nue-propriété est de 70 % du montant du bien) donc : 152 500 € x 70 % = 106 750 €.

– Pour enfant 2 (comme enfant 1, la valeur de la nue-propriété est de 70 % de la valeur du bien) donc : 152 500 € x 70 % = 106 750 €.

Calcul du montant du prélèvement :

– Pour madame X : en application de l’article 990 I du CGI « Le bénéficiaire n’est pas assujetti au prélèvement visé au premier alinéa lorsqu’il est exonéré de droits de mutation à titre gratuit en application des dispositions de l’article 795. » En d’autres termes, Madame X n’aura aucune fiscalité à payer puisqu’elle est exonérée de droits de mutation à titre gratuit. De plus la fraction de l’abattement non consommé par Madame X ne bénéficie pas aux autres bénéficiaires désignés par le contrat.

– Pour enfant 1 : la somme soumise au prélèvement est : ((700 000 € x 70 %) x ½) = 245 000 €

L’abattement disponible est de 106 750 €

Dès lors le prélèvement dû est de : 138 250 € x 20 % = 27 650 €.

– Pour enfant 2 : la somme soumise au prélèvement est : ((700 000 € x 70 %) x ½) = 245 000 €

L’abattement disponible est de 106 750 €

Dès lors le prélèvement dû est de : 138 250 € x 20 % = 27 650 €.

Conclusion : La fiscalité de l’article 990 I du CGI qui s’applique au contrat d’assurance-vie souscrit par Monsieur X exonère Madame X de toute fiscalité, en revanche ses deux enfants devront chacun s’acquitter de 27 650 €.

Ainsi, avec la nouvelle rédaction de l’article 990 I qui inclut la loi TEPA seuls les nus-propriétaires deviennent redevables de la fiscalité sur les capitaux décès.

C) Quid en cas de pluralité de contrats ?

La question qui reste en suspens concerne l’application de l’abattement en cas de pluralité de contrats. Dans cette hypothèse deux interprétations divergentes sont possible (1) ; nous sommes actuellement dans l’attente d’une réponse de l’administration pour trancher le débat (2).

1. Interprétation divergente en cas de pluralité de contrats

Comment faut-il interpréter l’article 990 I du CGI en cas de pluralité de contrat. Certains, comme le Cabinet CMS soustraient l’abattement de chaque contrat d’assurance-vie tandis que certains assureurs pratiquent un abattement global sur l’ensemble des contrats.

Exemple : Trois contrats d’assurance-vie souscrit avec une clause bénéficiaire démembrée de type « mon conjoint en usufruit et mes deux enfants en nue-propriété ».

L’usufruitier à 65 ans et les trois contrats sont soumis à 990 I du CGI.

Contrat 1 : 432 000 €

Contrat 2 : 237 000 €

Contrat 3 : 56 000 €

Total de 725 000 €.

Quelle est donc la fiscalité due par chaque nu-propriétaire?

Méthode 1 : celle du Cabinet CMS

– (432 000 € x 60 %) / 2 – (152 500 € x 60 %) x 20 % = 7 620 €.

Il reste un abattement disponible de 152 500 € – (152 500 € x 60 %) = 61 000 €.

– (237 000 € x 60 %) / 2 – (152 500 € x 60 % mais plafonné à 61 000 €) x 20 % = 2 020 €.

Il n’y a plus d’abattement disponible.

– (56 000 € x 60 %) / 2 x 20 % = 3 360 €

Total de la fiscalité due par chaque nu-propriétaire : 7 620 € + 2 020 € + 3 360 € = 13 000 €.

Méthode 2 : celle de la majorité des assureurs

(725 000 € x 60 %) / 2 – (152 500 € x 60 %) X 20 % = 25 200 € pour chaque nu-propriétaire.

Il reste un abattement disponible de 152 500 € – (152 500 € x 60 %) = 61 000 €.

Donc si d’autres contrats n’ont pas de clause bénéficiaire démembrée et si les enfants sont désignés pleins propriétaires, il leur restera un abattement de 61 000 €.

2. En attente du rescrit fiscal

En raison de ces deux interprétations divergentes, la question a été posée à l’administration fiscale afin de savoir laquelle choisir.

Pour l’heure nous sommes dans l’attente de la réponse de l’administration à ce sujet.

II) La liquidation du prélèvement en présence d’une clause bénéficiaire démembrée

La liquidation du prélèvement est faite par les compagnies d’assurance lors du versement des capitaux décès au quasi-usufruitier (A) ; cette fiscalité de la clause bénéficiaire instituée à l’article 990 I du CGI pourrait être source de contestation mais elle n’en demeure pas moins un outil de gestion de patrimoine efficace (B).

A) Le versement des capitaux décès par la compagnie d’assurance

Le bénéficiaire des capitaux décès à certaines formalités a accomplir auprès de la compagnie d’assurance afin de pouvoir bénéficier du capital (1) ; les compagnies d’assurances sont elles aussi soumises à un certain nombre d’obligations (2).

1. Les formalités à accomplir par le bénéficiaire auprès de la compagnie d’assurance

L’article 990 I du CGI dispose que : « Le bénéficiaire doit produire auprès des organismes d’assurance et assimilés une attestation sur l’honneur indiquant le montant des abattements déjà appliqués aux sommes, rentes ou valeurs quelconques reçues d’un ou plusieurs organismes d’assurance et assimilés à raison du décès du même assuré. »

L’attestation doit indiquer le montant des abattements dont l’application a déjà été demandée pour des sommes que le bénéficiaire a déjà reçues ou qui lui sont dues à raison du décès du même assuré et qui entrent dans le champ d’application de l’article 990 I du CGI.

2. Les obligations des compagnies d’assurance quant au versement des capitaux décès

En application de l’article 806 du CGI alinéa IV(16), les organismes d’assurances ne peuvent verser les fonds aux bénéficiaires qu’après avoir adressé à la direction des services fiscaux du domicile de l’assuré une déclaration mentionnant :

– le nom ou la raison sociale et la domiciliation de l’organisme d’assurance ou assimilé,

– les noms, prénoms, et domicile de l’assuré ainsi que la date de son décès,

– les noms, prénoms et domicile du ou des bénéficiaires pour chaque contrat,

– la date de souscription du ou des contrats et des avenants de nature à transformer l’économie même de ce ou ces contrats en application de l’article L112-3 du code des assurances,

– les sommes, rentes ou valeurs dues au jour du décès de l’assuré au titre de chaque contrat rachetable et correspondant aux primes versées à compter du 13 octobre 1998,

– le montant des primes versées à compter du 13 octobre 1998 au titre de chaque contrat non rachetable,

– en cas de pluralité de bénéficiaires, la fraction des sommes, rentes ou valeurs revenant à chacun d’entre eux.

B) Appréciation sur la fiscalité de la clause bénéficiaire démembrée instituée par l’article 990 I du CGI

Cette nouvelle fiscalité de la clause bénéficiaire démembrée pourrait être source de contestation puisque la loi du 29 juillet 2011 y soumet les contrats existants ce qui est contraire à un principe directeur du droit civil qui est que la loi ne dispose que pour l’avenir. De plus, l’article 990 I du CGI impose au nu-propriétaire de s’acquitter de la taxe, alors que par principe il n’en a pas la capacité contributive (1) ; en dépit de quelques arguments pour contester la nouvelle fiscalité, la pratique du paiement du prélèvement par le quasi-usufruitier les rend inopérants (2) ; en conséquence, malgré une volonté non dissimulée du législateur d’en réduire les avantages fiscaux, la clause bénéficiaire démembrée en assurance-vie reste un outil de gestion de patrimoine toujours aussi performant (3).

1. La fiscalisation de la clause bénéficiaire démembrée source de contestation

Un des principes directeurs du droit civil est que la loi ne dispose que pour l’avenir.

Ainsi l’application de la réforme aurait dû être limitée aux contrats d’assurance-vie à souscrire à partir de l’entrée en vigueur de la loi c’est-à-dire à partir du 31 juillet 2011.

Cependant, le législateur, au travers de l’article 990 I du CGI, prévoit expressément que les réformes apportées à l’article s’appliquent aux sommes, rentes ou valeurs versées à raison des décès intervenus à compter de l’entrée en vigueur de la loi. Le législateur a donc soumis les contrats en cours de vie à la nouvelle fiscalité du 990 I du CGI. Cette application immédiate de la loi crée une perte de chance d’avantage fiscal pour les particuliers et contribue au “vibrionnisme” de la fiscalité française.

Il ne serait pas inenvisageable de voir un assuré ou un bénéficiaire tenter de faire échec à l’application de la nouvelle fiscalité de l’article 990 I du CGI en se fondant sur l’article 2 du Code civil se référant au principe de non-rétroactivité des lois nouvelles et d’un arrêt rendu par la cour de cassation en 1932(17) qui dans son considérant de principe énonce que : « si toute loi nouvelle régit, en principe, les situations établies et les rapports juridiques formés dès avant sa promulgation, il est fait échec à ce principe par la règle de la non-rétroactivité des lois formulées par l’article 2 du Code civil, lorsque l’application d’une loi nouvelle porterait atteinte à des droits acquis sous l’empire de la législation antérieure ».

L’administration reconnaît elle-même que seules des lois justifiées par un intérêt général peuvent être rétroactives et s’appliquer à des situations juridiques déjà constituées au moment de son entrée en vigueur.

En conclusion, la perte de droit acquis pourrait être un argument avancé par un assuré ou un bénéficiaire afin de faire échec à l’application de la fiscalité de 990 I lorsqu’il s’y trouve soumis alors qu’avant la réforme n’y aurait pas été.

Autre problème que soulève la nouvelle rédaction de 990 I du CGI soulève un autre problème : sa constitutionnalité.

Dans un arrêt rendu par le Conseil constitutionnel en 1998(18) en matière d’ISF, ce dernier a rappelé que : « Considérant qu’aux termes de l’article 13 de la Déclaration des droits de l’Homme et du citoyen, la contribution commune “doit être également répartie entre tous les citoyens en raison de leurs facultés” ; Considérant que l’impôt de solidarité sur la fortune a pour objet de frapper la capacité contributive que confère la détention d’un ensemble de biens et qui résulte des revenus en espèce ou en nature procurés par ces biens ; qu’en effet, en raison de son taux et de son caractère annuel, l’impôt de solidarité sur la fortune est appelé normalement à être acquitté sur les revenus des biens imposables ;

Considérant que le législateur a méconnu la règle ainsi rappelée en prévoyant que l’impôt de solidarité sur la fortune pourrait, dans le cas mentionné au premier alinéa du nouvel article 885 G bis du CGI, être assis sur un bien dont le contribuable nu-propriétaire ne tirerait aucun revenu, alors que serait prise en compte dans le calcul de l’impôt la valeur de la pleine propriété dudit bien ; qu’il y a lieu, dès lors, de déclarer l’article 15 contraire à la Constitution (…). ».

Compte tenu de la nouvelle situation des nus-propriétaires ces derniers pourraient faire valoir le fait que l’Etat leur demande de s’acquitter d’un prélèvement sui generis alors qu’ils ne disposent d’aucun capital. Ils n’ont pas la capacité contributive nécessaire pour s’acquitter du prélèvement, seul l’usufruitier peut s’en acquitter car c’est uniquement entre ces mains que sont versés les capitaux décès. Une question prioritaire de constitutionnalité pourrait dès lors être envisagée par un nu-propriétaire fondée sur un raisonnement identique à celui retenu par les Sages en matière d’ISF.

2. Une taxation du nu-propriétaire dans la pratique prise en charge par l’usufruitier

La nouvelle rédaction de l’article 990 I du CGI qui fiscalise la clause bénéficiaire démembrée en imposant le paiement de la fiscalité aux nus-propriétaires est théoriquement discutable et contestable mais dans la réalité est moins criticable.

En effet, la fiscalité instaurée par l’article 990 I du CGI est uniquement à la charge des nus-propriétaires, puisque le conjoint survivant ou partenaire de PACS est exonéré de toute fiscalité par application de l’article 796-0 bis du CGI. Ainsi, seuls les nus-propriétaires vont être redevables de la fiscalité alors que les capitaux décès sont versés entre les mains de l’usufruitier.

Toutefois, la réalité est bien différente puisque c’est l’usufruitier qui va payer à la place des nus-propriétaires la fiscalité de l’article 990 I du CGI au prorata de l’article 669 du CGI. Ainsi l’usufruitier réalise un paiement pour autrui sans remboursement de la part de nus-propriétaires. Cette situation semble ne pas poser de difficulté quand usufruitier et nus-propriétaires sont le conjoint survivant et les enfants. En revanche, lorsque l’usufruitier est par exemple la belle mère et que le nu-propriétaire est l’enfant issu d’un premier lit dans ce cas quand bien même les relations sont cordiales on peut imaginer les difficultés de la belle-fille à réclamer et obtenir le remboursement du paiement qu’elle a effectué en faveur d’une « orpheline démunie (19)».

Cette situation peut être source de conflit ultérieur. Il s’agit donc, lors de la mise en place de la clause bénéficiaire démembrée, de s’assurer de la parfaite entente entre tous les héritiers et de mettre en lumière ce point auprès des clients.

Par ailleurs, le paiement pour autrui réalisé par l’usufruitier pourrait-il être requalifié de donation indirecte et tomber sous le coup de la présomption de l’article 751 du CGI ?

En application de l’article 1133 du CGI au décès de l’usufruitier, le nu-propriétaire devient plein propriétaire du bien sans rien devoir à l’administration fiscale. Ce qui en fait une opération très avantageuse puisqu’elle minore la note fiscale. Afin de rétablir un certain équilibre l’administration fiscale a demandé la création de l’article 751 du CGI. Cet article édicte une présomption de propriété selon laquelle si le nu-propriétaire ne peut prouver la sincérité de l’opération, la valeur de la pleine propriété du bien démembré est réintégrée dans le patrimoine du défunt pour le calcul des droits de succession. Cette présomption simple ne peut s’appliquer lorsque la donation régulière est faite plus de trois mois avant le décès ou qu’il s’agit d’une donation consentie par mariage.

L’administration fiscale ne pourra requalifier l’opération d’avancement des fonds par l’usufruitier en donation indirecte et lui appliquer la présomption de propriété établie à l’article 751 du CGI que si :

– l’intention libérale de l’usufruitier,

– l’acceptation du quasi-usufruitier et

– l’irrévocabilité de la donation est prouvée.

3. Un outil de gestion de patrimoine toujours efficace

La fiscalité des capitaux décès en présence d’une clause bénéficiaire démembrée est certes moins avantageuse qu’elle ne l’était auparavant, puisqu’aucune fiscalité n’était due par les nus-propriétaires.

Toutefois, les nus-propriétaires peuvent échapper à toute imposition si les capitaux décès sont inférieurs à une certaine somme qui dépend de l’âge de l’usufruitier au moment du versement des capitaux décès.

Bien que la clause bénéficiaire démembrée soit à l’origine un outil réservé à une certaine élite, cette technique d’optimisation fiscale s’est aujourd’hui considérablement démocratisée et il est judicieux de la proposer à des patrimoines plus modestes qui auraient par exemple 100 000 € à placer.

La réforme introduite par la loi de finances rectificative de 2011 désavantage la clause bénéficiaire démembrée, compte tenu du fait qu’elle détermine la valeur de l’usufruit et de la nue-propriété au regard de l’article 669 du CGI. Cette proratisation est un frein à l’optimisation fiscale puisque l’impôt sera d’autant plus élevé que l’usufruitier est âgé au moment du décès. Ainsi le recours à la clause bénéficiaire démembrée, dans une optique d’anticipation de sa transmission, n’est valable que pour un décès accidentel, ou inattendu de l’assuré.

Toutefois on peut conclure que la clause bénéficiaire démembrée reste un outil d’optimisation performant. Le comparatif de la fiscalité des capitaux décès avec et sans clause bénéficiaire est sans appel.

Exemple : Pour reprendre l’exemple précédent.

Monsieur X souscripteur d’un contrat d’assurance-vie rachetable au profit de ses deux enfants.

La valeur de rachat du contrat est de 700 000 €.

Abattement : 152 500 €.

700 000 € / 2 = 350 000 €.

197 500 € x 20% = 39 500 €

Chaque enfant bénéficiaire serait redevable au titre de l’article 990 I du CGI d’une fiscalité de 39 500 € alors que si le contrat avait comportait une clause bénéficiaire démembrée le conjoint aurait bénéficié des capitaux décès dans un premier temps et les enfants auraient dû une fiscalité de 27 650 €.

Donc la clause bénéficiaire démembrée reste un outil de gestion de patrimoine efficace en dépit de la réforme du 31 juillet 2011.

9 Inst. Adm. 15 nov 2010 BOI I-4-10 BOI-TCAS-AUT-60.

10 Réponse à N.Perruchot JOAN 9 août 2005 et Réponse à Dassault du 25 août 2005.

11 Voir l’instruction 7 K-1-06 en annexe.

12 BOI 7 K-1-06 du 12 janvier 2012; réponse ministérielle à Serge Dassault Journal officiel du 7 mai 2009.

13 Philippe Baillot; La problématique fiscale de l’assurance-vie en démembrement juillet-aout 2012.

14 Droit et Patrimoine n°216. La problématique fiscale de l’assurance-vie en démembrement. Philippe Baillot.

15 Instruction du 7 mars 2012 7 G-2-12.

16 BOI-ENR-DMTG-10-70-10-20120912.

17 Cour de cassation, Chambres reunies, 13 janvier 1932.

18 Cons.const, 29 décembre 1998, n° 98-405 DC, nos 24 à 28, sur l’article 15.

19 Droit et Patrimoine n° 216 La problématique fiscale de l’assurance-vie en démembrement, p11, Philippe Baillot.

Retour au menu : La clause bénéficiaire démembrée en assurance-vie