Par le décès de l’assuré souscripteur le contrat d’assurance-vie se dénoue et la clause bénéficiaire démembrée va produire ses premiers effets (§1) ; puis au décès du quasi-usufruitier elle va continuer de produire ses effets en procurant des avantages principalement fiscaux au nu-propriétaire (§2).

§ 1 – Au décès de l’assuré

Le dénouement du contrat d’assurance-vie se matérialise par le versement des capitaux décès entre les mains du quasi-usufruitier qui peut en jouir en toute liberté si aucune restriction n’est apportée par l’acte constitutif (I) ; toutefois, le souscripteur peut prévoir un certain encadrement de la jouissance du capital ou bien le quasi-usufruitier souhaite en accord avec le nu-propriétaire et réinvestir ce capital afin de le conserver et de le faire fructifier (II).

I ) La pleine jouissance des capitaux décès versés au quasi-usufruitier

Exemple d’une clause bénéficiaire démembrée type qui accorde la pleine jouissance des capitaux décès sans aucune limitation conventionnelle au conjoint survivant :

« Les capitaux décès seront versés à mon conjoint (nom et prénom) né(e) le … à … pour l’usufruit, et pour la nue-propriété, à mon fils X (nom et prénom) né le … à … .

Mon conjoint bénéficiera d’un quasi-usufruit sur les sommes ainsi versées, en application de l’article 587 du Code civil.

En cas de prédécès ou de renonciation de mon conjoint usufruitier, mon fils recevra les capitaux en pleine propriété, à défaut pour sa part ses descendants nés ou à naître par parts égales entre eux, à défaut mes héritiers.

En cas de prédécès de mon fils nu-propriétaire, mon conjoint recevra les capitaux décès en pleine propriété, à défaut mes héritiers.

Par dérogation aux articles 601 et 602 du Code civil, l’usufruitier ne sera tenu ni de donner caution, ni de placer les sommes.

Au décès de l’assuré, la totalité du capital sera payée au seul usufruitier au titre du quasi-usufruit et ce paiement sera libératoire pour l’assureur.

Si en raison des dispositions de l’article 990 I du Code général des impôts en vigueur au jour du dénouement du contrat, une taxe est due par les nus-propriétaires, celle-ci sera réduite au capital décès versé à l’usufruitier au titre du quasi-usufruit. En conséquence, la créance de restitution du nu-propriétaire sera diminuée du montant de cette taxe. »

A la lecture de cette clause bénéficiaire démembrée type on y retrouve le principe selon lequel le quasi-usufruitier jouit librement des capitaux décès versés par l’assureur au dénouement du contrat d’assurance-vie souscrit par l’assuré souscripteur.

Aucune restriction n’est apportée par cette clause. Toute forme de limitation comme celles apportées par le code civil aux articles 601 et 602 y est prohibée.

Cette version de clause bénéficiaire démembrée est la plus répandue dans la pratique, elle offre une très grande liberté d’action du quasi-usufruitier au détriment du nu-propriétaire. En effet, on constate qu’aucune protection n’est organisée quant à la conservation des capitaux décès dans le cas ou le quasi-usufruitier viendrait à les dilapider.

II) Les stratégies de réinvestissement de capital issu d’une clause bénéficiaire démembrée

Il existe différentes sortes de réinvestissement du capital issu d’une clause bénéficiaire démembrée. Il y l’ouverture d’un contrat en co-souscription démembrée entre l’usufruitier et le nu-propriétaire (A) ; il y aussi la possibilité de réinvestir les capitaux sur un nouveau contrat d’assurance-vie simple, toutefois ce réinvestissement est délicat puisqu’il risque d’être requalifié par l’administration fiscale en abus de droit (B) ; enfin il est possible que le quasi-usufruitier et le nu-propriétaire réinvestissent sur un contrat de capitalisation ou la logique de conservation et fructification des capitaux décès est transparente (C).

A) L’ouverture d’un contrat en co-souscription démembrée entre l’usufruitier et le nu-propriétaire

L’ouverture d’un contrat en co-souscription démembrée consiste pour deux personnes à souscrire ensemble un contrat d’assurance-vie : l’un pour l’usufruit et l’autre pour la nue-propriété.

Cette co-souscription démembrée va permettre de maintenir un démembrement existant, démembrement qui trouve son origine dans une succession ou dans le remploi d’une clause bénéficiaire démembrée.

Dans le cas où il s’agit du remploi d’une clause bénéficiaire démembrée dans cette seconde hypothèse, le capital décès ne doit pas être versé à l’usufruitier mais doit être investi directement sur le contrat démembré.

Une telle souscription va obligatoirement s’accompagner d’une convention de démembrement entre les parties, laquelle doit définir les droits et obligations de chacun sur le contrat.

L’intérêt du démembrement de la clause bénéficiaire réside dans le fait qu’au prédécès de l’usufruitier l’usufruit rejoint la nue-propriété sans droit.

Dans un contrat en co-souscription démembrée, au décès de l’usufruitier, le nu-propriétaire étant l’unique assuré, le contrat se poursuivra sur sa seule tête et se transformera en un contrat d’assurance-vie classique et ce, sans perte d’antériorité fiscale.

Au décès de l’assuré nu-propriétaire, le contrat sera dénoué. Seul sera pris en compte l’âge du nu-propriétaire afin de déterminer la fiscalité applicable aux capitaux décès.

Toutefois, il convient de noter que lorsque le report du démembrement sur un contrat d’assurance-vie trouve son origine dans une clause bénéficiaire démembrée et qu’aucune créance de restitution ne peut être due par la suite.

En effet, ce report ayant été effectué sur un contrat d’assurance-vie lui-même démembré, il n’y a plus dans ce cas de quasi-usufruit et donc plus de créance de restitution.

B) Le réinvestissement des capitaux décès sur un contrat d’assurance-vie simple souscrit par le quasi-usufruitier

Le réinvestissement des capitaux décès sur un contrat d’assurance-vie simple est envisageable (1) ; toutefois, il peut se heurter à une possible requalification en abus de droit par l’administration fiscale (2) ; cependant la souscription d’un tel contrat pour y réinvestir les capitaux décès est possible sans avoir à risquer les foudres de l’administration fiscale si une clause à titre onéreux y est insérée (3).

1. Le mécanisme

On est dans l’hypothèse ou le souscripteur d’un contrat d’assurance-vie souhaite réinvestir le quasi-usufruit qu’il a perçu au titre d’une clause bénéficiaire démembrée au sein d’un contrat d’assurance-vie classique.

Ce réinvestissement est possible car le quasi-usufruitier dispose librement des capitaux décès comme un plein propriétaire, les compagnies d’assurance ne pouvant faire de distinction entre l’un ou l’autre lors d’une souscription ou d’un versement ultérieur.

Contrairement au réinvestissement du capital issu de la clause bénéficiaire démembrée sur un contrat ouvert en co-souscription démembrée qui requiert la conclusion d’une convention de démembrement et l’accord du ou des nu(s)-propriétaires, le quasi-usufruitier est ici libre d’effectuer tous les actes afférant à la gestion de son contrat d’assurance-vie, dont il est le seul titulaire. De plus il va bénéficier de l’antériorité fiscale.

Ce type de réinvestissement est généralement réalisé quand le quasi-usufruitier et nu-propriétaire ignorent la possibilité d’ouvrir un contrat en co-souscription démembrée.

2. Le risque de requalification par l’administration fiscale en abus de droit

Le réinvestissement par le quasi-usufruitier et le nu-propriétaire du quasi-usufruit sur un nouveau contrat d’assurance-vie pourrait être requalifié par l’administration en abus de droit. En effet, si le nu-propriétaire est à la fois bénéficiaire du contrat souscrit par le quasi-usufruitier et titulaire par ailleurs d’une créance de restitution sur la succession de ce dernier pour le même montant, ce montage lui permettrait de percevoir deux fois la somme en exonération de droit.

C’est pourquoi il est préférable d’opter pour la co-souscription démembrée dont les droits et obligations sont dictés par la convention de démembrement plutôt que de risquer la requalification du contrat souscrit par le quasi-usufruitier.

3. Le recours à la clause bénéficiaire à titre onéreux

Afin d’éviter tout risque de requalification par l’administration fiscale au décès du quasi-usufruitier et afin de s’assurer que le nu-propriétaire recouvre la créance de restitution dont il est titulaire, il est impératif d’aménager la clause bénéficiaire du contrat sur lequel est réinvestit le quasi-usufruit au moyen d’une clause bénéficiaire à titre onéreux.

Pour cela il faut que le nu-propriétaire soit désigné comme bénéficiaire à titre onéreux du contrat d’assurance-vie sur lequel le quasi-usufruitier réinvestit les capitaux et à hauteur de sa créance de restitution.

La désignation à titre onéreux s’effectue lorsque le souscripteur est tenu envers le bénéficiaire par une obligation quelconque : le capital versé en cas de décès viendra alors éteindre cette dette. En pratique la désignation à titre onéreux sert à garantir le remboursement d’un prêt mais dans le cas de l’assurance-vie elle sert plutôt à garantir l’extinction de la créance de restitution dont est titulaire le nu-propriétaire envers le quasi-usufruitier.

Ainsi, tout risque de requalification par l’administration fiscale est écarté dans la mesure ou le nu-propriétaire n’est pas titulaire à la fois d’une créance de restitution et bénéficiaire du contrat d’assurance-vie. Son statut de bénéficiaire à titre onéreux lui permet d’éteindre sa créance de restitution.

La clause bénéficiaire à titre onéreux présente un autre avantage non négligeable dans la gestion de patrimoine celui de ne pas être soumise à la fiscalité des articles 990 I et 757 B du CGI, en effet ces deux articles s’appliquent uniquement lorsque la désignation est faite à titre gratuit.

Dès lors, le nu-propriétaire bénéficiaire à titre onéreux percevra les capitaux décès à hauteur de sa créance sans aucune fiscalité. Il se retrouve donc dans la même situation fiscale qu’un nu-propriétaire exerçant sa créance de restitution dans la succession d’un quasi-usufruitier, cette opération s’effectuant également en franchise de droits.

En revanche, si le nu-propriétaire est bénéficiaire du solde des capitaux et que ces derniers dépassent le montant de la créance de restitution alors les sommes supérieures au montant de la créance seront soumises aux articles 757 B et 990 I du CGI.

C) Le réinvestissement sur un contrat de capitalisation

Le réinvestissement du quasi-usufruit peut aussi être envisagé sur un contrat de capitalisation. Seul l’usufruitier peut le souscrire. Il n’y aura aucune convention de démembrement à mettre en place, seulement prévoir une convention de quasi-usufruit afin de préciser les droits et obligations de chacun.

L’usufruitier est libre dans sa gestion puisqu’il peut effectuer toutes les opérations qu’il souhaite sur le contrat sans avoir à requérir l’accord du nu-propriétaire. Le nu-propriétaire reste titulaire d’une créance de restitution à l’égard l’usufruitier. Là encore aucun droits de succession ne sera à acquitter au titre du contrat de capitalisation en raison de la créance de restitution.

Cependant, ce réinvestissement a pour inconvénient que le nu-propriétaire perd l’antériorité fiscale du contrat et qu’il risque de voir l’usufruitier dilapider les capitaux décès sans pouvoir intervenir.

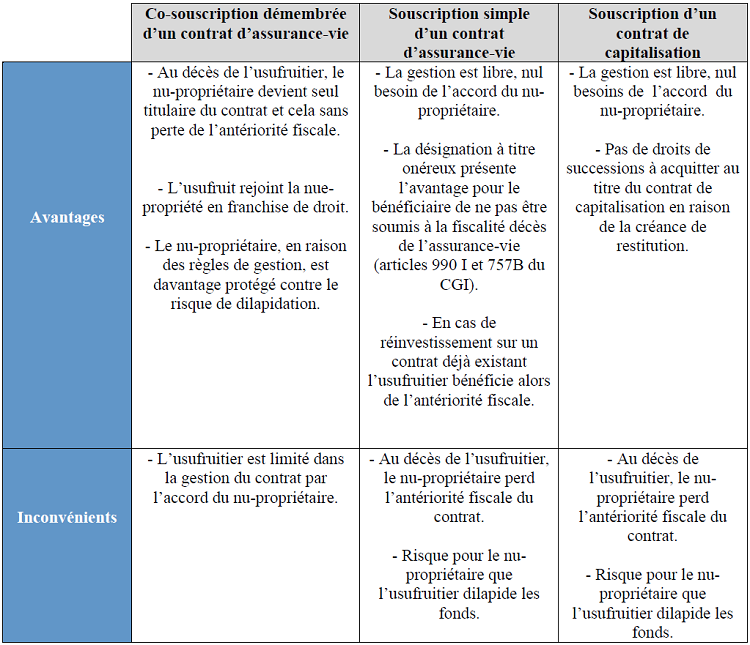

Synthèse des avantages et des inconvénients des différents types de réinvestissement du quasi-usufruit :

§2 – Au décès du quasi-usufruitier

Le décès du quasi-usufruitier marque la fin du démembrement (I) ; de plus il permet au nu-propriétaire d’exercer sa créance de restitution à l’encontre de la succession du quasi-usufruitier (II).

I) Fin du démembrement

En vertu de l’article 1133 du Code civil la réunion de l’usufruit à la nue-propriété pour former la pleine propriété se fait en exonération de droits de mutation à titre gratuit.

Cet article fait du démembrement de propriété un atout majeur dans la gestion de patrimoine et encore plus lorsqu’il s’agit du démembrement d’un capital décès issu d’un contrat d’assurance-vie.

Le démembrement de propriété permet à enrichissement à terme du nu-propriétaire sans pour autant porter atteinte à l’usufruitier.

Cet enrichissement porte principalement sur la valorisation du bien qui résulte de l’activité de l’usufruitier sur ce bien. L’article 599 du Code civil dispose que : « l’usufruitier ne peut, à la cessation de l’usufruit réclamer aucune indemnité pour les améliorations qu’il prétendrait avoir faites, encore que la valeur de la chose en fût augmentée ». Cet article dérogatoire au droit commun consacre un enrichissement non indemnisable.

Ainsi, si le quasi-usufruitier à placer les capitaux décès sur un contrat de capitalisation ou sur un autre type de placement et que ce dernier génère des intérêts dans ce cas ils seront considérés comme des enrichissements non indemnisables.

En conséquence, l’usufruit rejoint la nue-propriété en exonération de droits et le nu-propriétaire ne doit aucune récompense ou indemnisation à l’usufruitier pour la valorisation qu’il aura apporté au bien. Cela fait donc de la clause bénéficiaire démembrée en assurance-vie un outil de gestion de patrimoine pleinement efficace dans une optique de transmission anticipée.

L’extinction du quasi-usufruit peut être anticipée lorsque le quasi-usufruitier ne se comporte pas de manière diligente. L’article 618 du Code civil traite cette situation est énonce que « l’usufruit peut cesser par l’abus que l’usufruitier fait de sa jouissance soit en commettant des dégradations sur le fonds, soit en le laissant dépérir faute d’entretien ». L’usufruit peut aussi s’éteindre avant son terme c’est-à-dire avant le décès de l’usufruitier si le quasi-usufruitier manque à son obligation de fournir caution.

Ensuite les autres cas d’extinction anticipée du quasi-usufruit sont le résultat d’une volonté des parties.

II) Exercice de la créance de restitution dans la succession du quasi-usufruitier

Le nu-propriétaire au décès du quasi-usufruit obtient la pleine propriété des capitaux en exonération de droits.

Ses capitaux décès sont hors succession par principe. Mais lorsque l’usufruitier a consommé les capitaux décès dans ce cas le nu-propriétaire impute sa créance sur l’actif disponible de la succession du quasi-usufruitier. Ainsi, il y aura une diminution de l’actif successoral du défunt et donc une diminution des droits de succession à payer.

Retour au menu : La clause bénéficiaire démembrée en assurance-vie