Dans le paragraphe précédent, nous avons proposé une restitution des mécanismes de fonctionnement de la DGE et de la DLC consistant en une présentation enchevêtrée des forces et faiblesses constatées dont nous ferons à présent un inventaire avant d’amorcer la démarche conduisant au ciblage de la problématique.

Paragraphe 1 : De l’inventaire au choix de la problématique

L’objectif ici est de choisir la problématique de l’étude à partir de l’inventaire des éléments tirés de l’état des lieux de base.

I- Inventaire des éléments de l’état des lieux de base

Nous avons relevé d’abord les atouts, puis les problèmes et, nous avons regroupé ensuite les problématiques possibles par centres d’intérêt.

A- Inventaire des atouts et des problèmes

1- Inventaire des atouts

Les atouts représentent ici les forces et les opportunités relevées aussi bien au niveau de la DGE qu’au niveau de la DLC.

Nous pouvons évoquer :

– l’apurement du répertoire de la DGE ;

– une bonne méthode de répartition des dossiers par SA ;

– la motivation et le dévouement manifestés par les agents de la DGE lors de l’exécution de leurs tâches ;

– l’existence de liaison entre la DGE et la BEF, la DGDDI la DGB, la DGTCP pour des échanges d’informations ;

– l’organisation de séances de formation en cours de carrière et de recyclage animées par des experts nationaux et internationaux au profit des inspecteurs;

– le renforcement des dispositions préliminaires du contrôle fiscal ;

– les inspecteurs-gestionnaires et les inspecteurs-vérificateurs de la DGE travaillent à deux ou à trois et en symbiose sur les dossiers « complexes » ;

– la présence d’une salle des archives à la DGE ;

– une meilleure gestion du fonds documentaire au SLD ;

– une bonne méthode de vulgarisation et une stratégie de communication assez efficace;

– l’examen des propositions de mesures fiscales en comité de réflexion permet d’étudier de façon approfondie et concertée les nouvelles mesures fiscales.

2- Inventaire des problèmes

Il y a lieu d’indexer ici :

– le nombre insuffisant d’inspecteurs-gestionnaires et vérificateurs à la DGE ;

– le manque d’équipements en matériel roulant à la DGE ;

– la non fiabilité du logiciel « SYDONIA » ;

– les difficultés d’accès aux bases de données du « SIGFiP » ;

– la difficulté de recoupement de l’information par les inspecteurs vérificateurs ;

– l’inadéquation des outils de contrôle mis à la disposition des inspecteurs-gestionnaires et des inspecteursvérificateurs;

– l’absence de suivi et de pérennisation des formations organisées ;

– la non maîtrise du concept des « paradis fiscaux » ;

– l’absence de spécialisation des inspecteurs-gestionnaires et des inspecteurs-vérificateurs ;

– la non maîtrise des techniques des prix de transfert utilisées par les filiales des firmes multinationales ;

– l’absence d’un mécanisme cohérent de gestion des postes et des emplois ;

– l’insuffisance des moyens matériels et humains à la DLC ;

– l’inexistence d’une véritable bibliothèque au SLD/DLC ;

– l’inadéquation de la législation fiscale en certaines de ses composantes ;

– l’absence de conventions fiscales entre le Bénin et des paradis fiscaux ;

– l’absence de disposition du Code Général des Impôts et du livre des procédures fiscales faisant référence au terme « paradis fiscaux » ou « pays à fiscalité

privilégiée » ;

– l’absence de relecture périodique des conventions fiscales que le Benin a eu à signer.

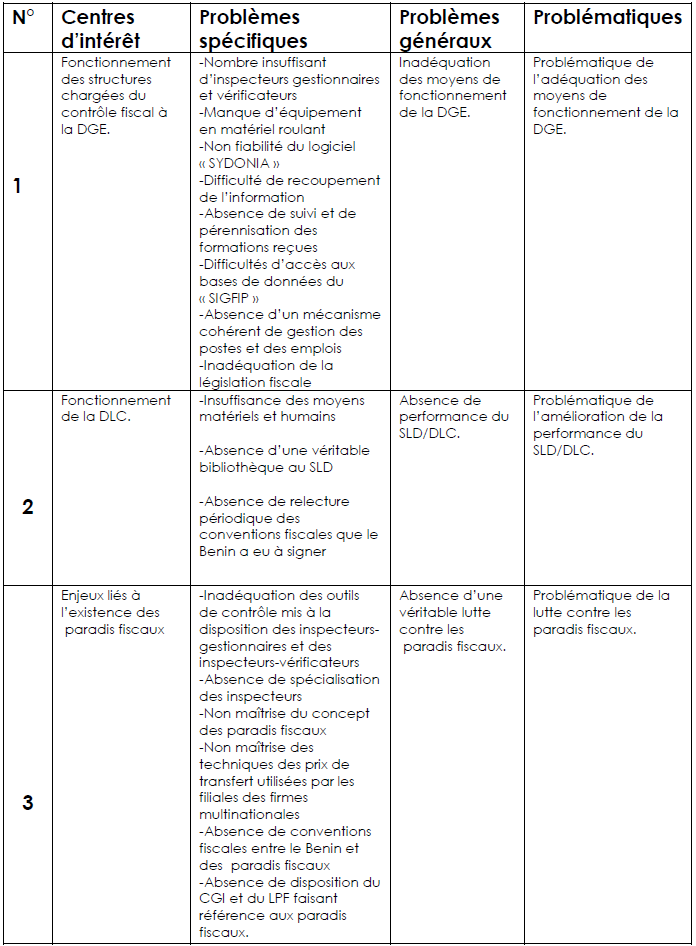

B- Regroupement des problèmes spécifiques par centres d’intérêt :

Dans la suite de notre développement, nous ne nous sommes intéressés qu’aux problèmes ; les atouts constituant des éléments positifs déjà acquis qui ne méritent que d’être renforcés et pérennisés. Ces problèmes qui viennent d’être inventoriés sont susceptibles d’être regroupés en trois centres d’intérêt relatifs :

– au fonctionnement des structures chargées du contrôle fiscal à la DGE ;

– au fonctionnement de la DLC ;

– aux enjeux liés à l’existence des paradis fiscaux.

Tableau 3 : Regroupement des problématiques possibles par centres d’intérêt

Source : l’étude en cours

Nous avons procédé dans la suite à la justification du sujet, après avoir choisi la problématique.

II- Choix de la problématique et justification du sujet

Les problèmes identifiés lors de l’état des lieux et regroupés par centre d’intérêt laissent apparaître, trois différentes problématiques auxquelles la DGID devrait s’atteler à apporter des solutions en vue de l’accroissement de ses performances. Il s’agit de :

– la problématique de l’adéquation des moyens de fonctionnement de la DGE ;

– la problématique de l’amélioration de la performance du SLD/DLC ;

– la problématique de la lutte contre les paradis fiscaux.

S’il est vrai que chacune de ces problématiques a une importance indéniable, il n’en demeure pas moins vrai que dans l’intérêt de la rigueur, de la qualité et de la lisibilité des réflexions à mener, un choix s’impose.

Ainsi, dans la démarche conduisant à opérer un tel choix, il nous est apparu qu’une meilleure connaissance des paradis fiscaux à travers leur identification, la maîtrise de leurs moyens et méthodes d’intervention permettrait d’appréhender les motivations qui poussent certaines sociétés à préférer les paradis fiscaux. C’est ainsi que nous avons décidé de porter notre choix sur la problématique relative à la lutte contre les paradis fiscaux.

La libéralisation financière et économique a favorisé la prolifération de paradis fiscaux et des mécanismes permettant aux détenteurs de grosses fortunes et surtout aux multinationales d’échapper à leurs responsabilités fiscales envers les Etats. Pour les pays du Sud en général et pour le Bénin en particulier, les effets de la fraude et de l’évasion fiscales sont désastreux. La plupart des Etats du monde n’ont aujourd’hui pas la capacité d’assurer leurs dépenses en matière de santé, d’éducation et d’infrastructures, principalement parce qu’ils ne parviennent pas à générer suffisamment de recettes fiscales pour les dépenses sociales. Combattre les causes de cette crise permettrait non seulement de couvrir l’actuel déficit de financement du développement au niveau mondial mais également de corriger dans une certaine mesure la faiblesse des recettes fiscales constatée dans les pays pauvres comme le Bénin. D’après l’Organisation de Coopération et de Développement Economiques (OCDE)(1), entre le début des années 1970 et la fin de l’année 2004, le nombre de paradis fiscaux reconnus est passé d’environ 25 à 72. Chaque année, s’envoleraient des pays du Sud vers les paradis fiscaux 10 fois ce qu’ils reçoivent en aide internationale : 600 à 800 milliards d’euros, selon les estimations de Raymond BAKER(2). La fraude fiscale à laquelle se livrent, notamment, les multinationales, serait responsable à elle seule de 60 à 65% de cette fuite illicite de capitaux, conséquence des fausses factures et de la manipulation des prix de transfert entre les filiales d’un même groupe pour délocaliser ses profits dans les paradis fiscaux. Les caisses des Etats du Sud perdraient chaque année 125 milliards d’euros de recettes fiscales(3), un montant supérieur à ce qui est demandé par les Nations Unies pour réduire de moitié la pauvreté d’ici 2015.

La lutte contre la fraude et l’évasion fiscales permettrait de rassembler assez d’argent pour financer à court terme les Objectifs du Millénaire pour le Développement (OMD) et à long terme, les domaines de la santé, de l’éducation et des infrastructures dans les pays en voie de développement, comme le Bénin. Des actions sont donc nécessaires pour limiter la fraude et l’évasion fiscales internationales. Le développement en 2008 de la crise financière née aux Etats-Unis a confirmé en partie, la nocivité des paradis fiscaux et leur rôle dans l’instabilité financière. Le G20 a mis la lutte contre les paradis fiscaux à l’ordre du jour des négociations internationales et le Bénin comme les autres pays du Sud qui sont les gros perdants ne devraient pas rester en marge de ces négociations.

Tout ceci nous a motivé dans notre choix de la problématique et nous a incité à vouloir apporter notre modeste contribution à la résolution des problèmes spécifiques liés à cette problématique à travers une réflexion menée sur le thème intitulé : « Les paradis fiscaux et la lutte contre la fraude et l’évasion fiscales internationales ».

Nous avons abordé dans le paragraphe suivant la spécification de la problématique et les séquences de sa résolution.

Paragraphe 2 : Spécification de la problématique et séquences de sa résolution

Précédemment, nous avons retenu la problématique de la lutte contre les paradis fiscaux. Il reste maintenant à la spécifier et à présenter les différentes séquences de sa résolution.

I – Spécification de la problématique

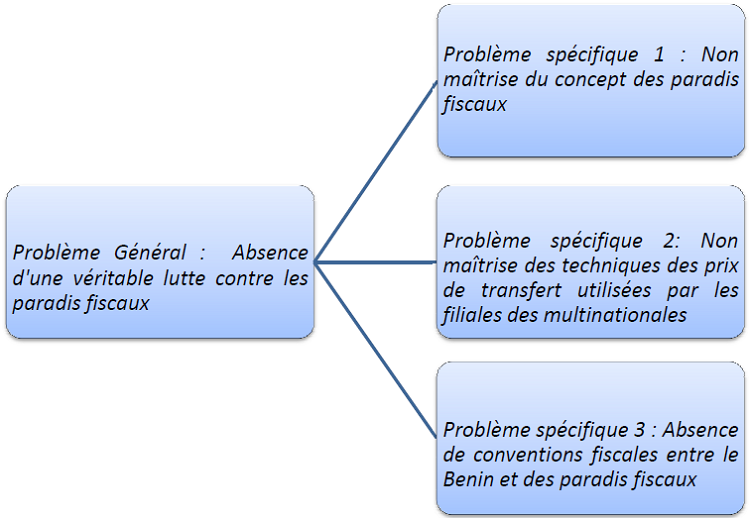

La problématique de la lutte contre les paradis fiscaux englobe six problèmes identifiés supra et qui concernent :

– l’inadéquation des outils de contrôle mis à la disposition des inspecteurs-gestionnaires et des inspecteurs-vérificateurs ;

– l’absence de spécialisation des inspecteurs ;

– la non maîtrise du concept des paradis fiscaux ;

– la non maîtrise des techniques des prix de transfert utilisées par les filiales des multinationales ;

– l’absence de conventions fiscales entre le Benin et des paradis fiscaux ;

– l’absence de dispositions du CGI et du LPF faisant référence au terme « paradis fiscaux » ou « pays à fiscalité privilégiée ».

Il convient de remarquer que la résolution en amont des problèmes liés à la non maîtrise des techniques de prix de transfert et à l’absence de conventions fiscales entre le Benin et des paradis fiscaux permettrait la résolution en aval dans une certaine mesure des problèmes liés à l’inadéquation des outils de contrôle et à l’absence de dispositions du CGI faisant allusion aux paradis fiscaux.

Le problème lié à l’absence de spécialisation des inspecteurs, peut être résolu par la volonté de l’administration de renforcer les capacités de ses agents dans des domaines et secteurs d’activités prioritaires. Ce qui précède nous amène à retenir les trois problèmes spécifiques ci-après :

– Problème spécifique 1 : non maîtrise du concept des paradis fiscaux ;

– Problème spécifique 2 : non maîtrise des techniques des prix de transfert utilisées par les filiales des multinationales ;

– Problème spécifique 3 : absence de conventions fiscales entre le Benin et des paradis fiscaux.

II- Séquences de résolution de la problématique de la lutte contre les paradis fiscaux

De manière synoptique, la problématique de la lutte contre les paradis fiscaux (problématique en étude) est structurée ainsi que le fait apparaître le schéma ci-dessous :

Graphique 1 : Représentation structurée

Source : Résultats de nos investigations

Cette représentation nous fait donc appréhender les contours et l’étendue des questions qu’il faudra résoudre plus loin. La démarche de cet exercice de résolution de la problématique choisie est séquentielle et par niveaux.

A cet égard, il s’agira dans un premier temps :

– d’abord de se fixer des objectifs tant au niveau général qu’aux niveaux spécifiques ;

– ensuite d’identifier des causes supposées être à la base des problèmes à traiter en vue de la formulation des hypothèses de recherche et ;

– enfin, de réaliser à partir d’une revue documentaire, le point des connaissances acquises.

Dans un second temps, il va être utile d’annoncer la démarche méthodologique devant déboucher sur l’analyse des résultats de nos enquêtes. Ce n’est qu’alors qu’il sera procédé à l’établissement du diagnostic sur la base duquel nous proposerons des approches de solutions ainsi que les conditions de leur mise en œuvre.

1 L’OCDE est un forum d’échanges qui regroupe les pays développés et émergeants. L’OCDE est aussi à l’avant-garde des efforts entrepris pour comprendre les évolutions du monde actuel et les préoccupations qu’elles font naître. Les pays membres de l’OCDE sont entre autres : l’Allemagne, l’Australie, l’Autriche, la Belgique, le Canada, la Corée, le Danemark, l’Espagne, les États-Unis, la Finlande, la France, la Grèce, la Hongrie, l’Irlande, l’Italie, le Japon, le Luxembourg, la Norvège, le Portugal, le Royaume-Uni…

2 http://www.gfip.org/storage/gfip/non-economist%20recent%20capital%20flight%20final%20french.pdf

3 Christian Aid, Death and taxes: the true toll of tax dodging, mai 2008, p.45 : http://christianaid.org.uk/images/deathandtaxes.pdf