Depuis longtemps la stratégie de diversification internationale est vue comme un moyen pour améliorer les performances d’un portefeuille. Assurément, tant que les marchés financiers affectés par des facteurs spécifiques, les corrélations entre les titres des différents pays sont plus faibles que celles entre les titres d’un même pays. En se basant sur ce constat, la diversification internationale constitue un élément essentiel pour gérer le risque et le réduire. Dans ce cadre, Solnik (1974) déclare que la diversification internationale contribue à une réduction du risque de portefeuille domestique jusqu’à 27%. Néanmoins, l’enthousiasme récent pour une telle stratégie pourrait potentiellement s’amenuiser. Ce qui pousse à cette vision c’est les travaux empiriques en finances qui attestent que les marchés financiers sont devenus plus intégrés. Comme nous l’avons déjà soulevé dans notre introduction ceci trouve sa justification dans le mouvement de libéralisation et de déréglementation entamés par les différents pouvoirs étatiques à partir des années 80 d’un côté et d’autre côté des avancées technologiques et financières. Ce faisant, les corrélations entre les marchés financiers auraient augmenté dans les dernières années, ce qui contribuerait à réduire le pragmatisme de la diversification internationale de portefeuille. La presse financière soulève souvent cette logique. Mais à la base il n’y a pas de modèle théorique qui prédit clairement ce résultat.

Gerard et De Santis (1997) ainsi que de nombreux d’autres auteurs jugent que l’effet inverse peut aussi se produire.

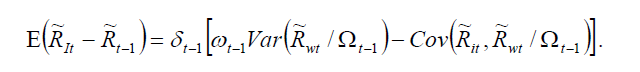

Maintenant, nous allons utiliser le MEDAF international conditionnel à prix de risque variable dans l’objectif de chiffrer l’impact de l’augmentation du degré de d’intégration des marchés financiers sur les gains substantiels attendus des stratégies de diversification internationale de portefeuilles. Nous calculons les gains additionnels de la diversification internationale en utilisons la relation suivante :

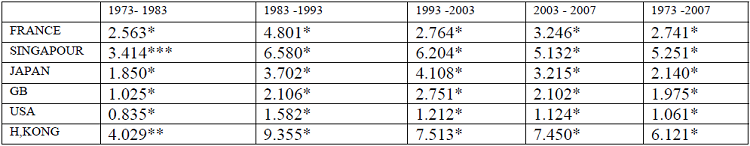

Nous avons découpé notre plage temporelle pour mieux saisir l’évolution des gains escomptés. Les résultats sont consignés dans le tableau ci–contre :

Tableau 13 : Gains anticipés de la diversification internationale de portefeuille (en % par année)

* significatif au seuil de 1%

** significatif au seuil de 5%

*** significatif au seuil de 10%

JB. test de normalité de Jaque-Bera

Q(12) :test de Ljung-Box d’ordre 12

On voit qu’il y a manifestement pour tous les marchés un gain ex ante significatif. Ce gain est positif pour tous les pays et pour toutes les sous périodes. Notre intuition de départ est vérifiée, concernant les gains escomptés pour les pays émergents à faible capitalisation boursière faiblement corrélés avec le portefeuille de marché mondial il s’avère qu’ils sont plus importants.

Les résultats consignés dans le tableau et les présentations graphiques de l’annexe 1 montre qu’à l’opposé des avis largement en circulation chez les universitaires et les praticiens de la finance, les stratégies de la diversification internationale de portefeuille n’ont pas significativement décru durant les dernières années.

De la sous période 1973-1983 à la sous période 1983-1993 les gains estimés ont augmenté considérablement pour tous les marchés. Alors que pour les sous périodes restantes on constate une légère diminution quoique les différences ne soient pas significatives.

Les gains moyens de la diversification pour les États-Unis sont de 1.061% pour la période entière 0.835% pour la sous période 1973-1983, 1.582% pour 1983-1993, 1.212 % pour 1993-2003 et 1.061% pour le reste.

La corrélation conditionnelle du marché américain avec le marché mondial est très élevée, soit 0.795% en moyenne, ce qui conduit à des faibles bénéfices attendus pour l’investisseur américain. La figure 1 de l’annexe 2 représente l’évolution de la corrélation conditionnelle du marché américain avec le marché mondial.

Le marché français quant à lui dégage des bénéfices moyens attendus de l’ordre de 2.741%. Il passe de 2.563% pour la sous période 1973-1983 à 4.801% pour l983-1993 pour redescendre ensuite à 2.764% pour 1993-2007. La corrélation conditionnelle du marché français avec le marché mondial est de 0.618% en moyenne. Soulignons que des caractéristiques relativement similaires sont observées pour le Japon et la Grande Bretagne.

Pour les autres pays, les gains ex ante de la diversification internationale sont clairement plus importants aussi bien pour la période entière que pour les quatre sous périodes. L’explication est attribuable en grande partie à leurs faibles corrélations conditionnelles avec le portefeuille de marché mondial et par le potentiel de gains étant donné l’importance relative des risques associés à ces marchés.

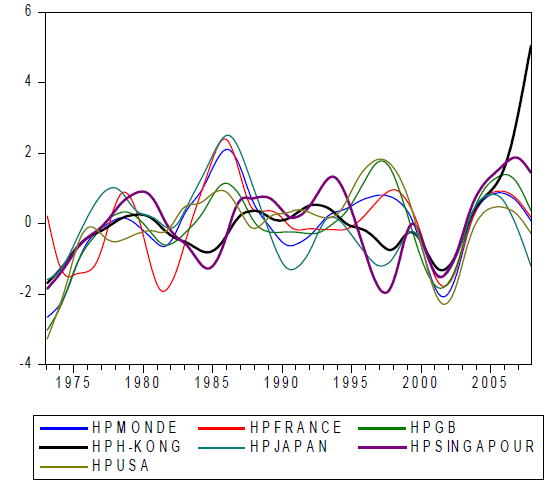

Néanmoins, ces résultats doivent être considérés avec précaution. Suite aux nombreuses crises financières (1987, 1997, 1998,2001), l’engouement pour la diversification internationale est devenu moins fort. Toutes ces crises se accompagnées par un phénomène de contagion. Les graphiques des corrélations conditionnelles des différents marchés avec le marché mondial montrent un saut des corrélations des marchés nationaux après chaque crise. Ce saut est révélateur du synchronisme du mouvement des bourses. Les vecteurs de contagion sont multiples, on peut citer à titre d’exemple l’intensification des échanges commerciaux comme l’un des principaux éléments de transmission.

La figure 8 représente les séries des prix de risque de covariance filtrés par la technique d’Hodrik et Prescott (1996). Le prix estimé présente une tendance presque commune, ce qui est favorable à l’hypothèse de l’intégration financière des marchés analysés.

Figure 8 : Évolution du prix de risque de covariance par pays

Retour au menu : INTEGRATION FINANCIÈRE ET DIVERSIFICATION INTERNATIONALE