II.I.2.1 FRÉQUENCES NORMALES

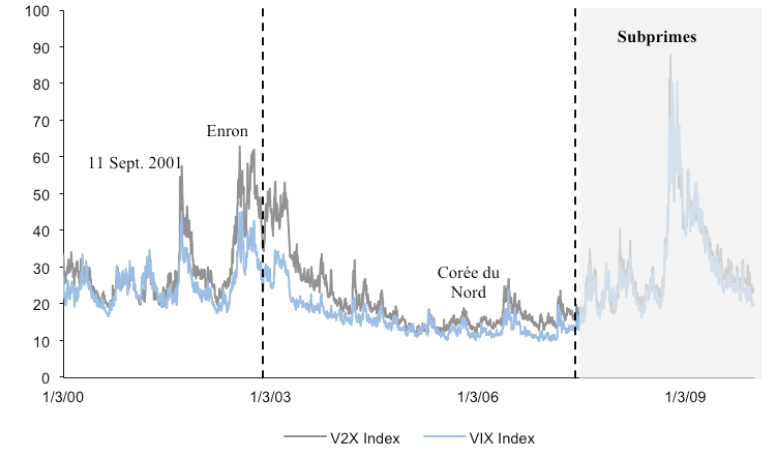

La période post-crise fut faste pour les investisseurs. D’un point de vue macroéconomique, on constate une hausse de la liquidité au niveau mondial. Pour preuve, entre 2006 et 2007, le rapport entre la masse monétaire et le PIB se situe à 30%, alors qu’entre 1980 et 2000, celui-ci n’était que de 18% à 20%. En l’espace de 6 années, il augmente donc de 10 à 12%. Sous l’égide des différentes banques centrales, garant de la stabilité des prix, cette liquidité abondante n’a pas entraîné d’inflation. Bien entendu, si toutes ces liquidités n’ont aucun effet sur les prix des biens et des services, elles en ont sur les prix des actifs dont l’offre est peu importante. Cet aspect, associé à une baisse des indicateurs de risque, tel que la prime de risque ou la volatilité implicite, majoré d’une forte croissance mondiale, a eu pour conséquence la hausse des cours de bourse, notamment du DJIA. En outre, nous constatons le parcours linéaire croissant des 30 titres du DJIA sur la période énoncé précédemment.

Bien que la crise des Subprimes émane sans doute de cette apparente stabilité, c’est dans un climat avantageux que nous calculons nos rentabilités dites « normales », qui ne dévoilent pas de perturbations apparentes.

II.I.2.2 FRÉQUENCES ANORMALES

La crise des Subprimes démarre durant l’été 2007 aux États-Unis. Celle-ci remet en cause fondamentalement le système bancaire dans son ensemble.

Le problème se trouve dans la capacité des établissements financiers à gérer leurs risques, tant dans leurs transferts que dans le suivi qui en découle.

D’autre part, l’octroi de crédit hypothécaire à une clientèle nonsolvable a mis à mal la titrisation dépourvu de fonds propres. C’est aussi le fonctionnement même des agences de notation qui semble être problématique. Cette crise mondiale fut liée aux crédits hypothécaires à risque aux États-Unis, ne représentant pourtant qu’un marché de 1000 milliards de dollars. Nous pouvons visualiser, en base 100, l’impact qu’a eu cette crise sur les cours des 30 titres composants le DJIA. La crise des Subprimes se révèle être complexe dans les faits. Nous allons dans cette étude exprimer des résultats quantitatifs pouvant, peut-être, donner une réponse quant à l’origine de cette crise, à posteriori. Pour plus d’informations, nous vous invitons à consulter le rapport du conseil d’analyse économique(42).

42 Rapport écrit par P. Artus, J-P Betbèze, C. Boissieu et G. Capelle-Blancard, intitulé: “La crise des subprimes” publié par « La documentation française » en 2008. Celui-ci donne une analyse complète de la situation micro et macro-économique de la crise des subprimes.