Nous avons traité dans les chapitres précédents une présentation générale des IDE avec la présence de revue de la littérature. Ensuite, nous avons passé d’un cadre générale à un cadre plus précis qui traite l’évolution ainsi que l’importance de ces flux sur l’économie Tunisienne.

Nous traiterons dans ce chapitre, un cadre économétrique destiné à définir les principaux facteurs qui stimulent les FMN à investir en Tunisie. Et comme notre sujet est une étude d’actualité, nous étudierons, l’impact de la révolution Tunisienne qui a été déclenchée à la fin de l’année 2010 sur l’attractivité des IDE sans oublier d’étudier l’effet de la crise extérieur (crise de la dette de 2008).

Pour répondre à ces attentes, nous commencerons par présenter les théories empiriques antérieures sur ce sujet (section1), puis nous définissions notre modèle en présentant par la suite les résultats de l’estimation. (section2).

Section 1 : Retour sur les principaux résultats des travaux empiriques :

L’analyse de déterminants des IDE est au centre de l’examen d’une grande variété des travaux empiriques. Ces derniers peuvent être résumé en deux catégories : celles qui expliquent les déterminants par des considérations économiques et celles qui les décrivent par des considérations politiques.

3.1.1. Les facteurs économiques et financiers :

L’analyse de Koukpo (2005) a permis de trouver des déterminants communs dans les pays de l’UEMOA pendant la période 1996-2003. Il a montré que l’ouverture économique et le capital humain (taux brut de scolarisation primaire) sont les principaux déterminants des IDE dans ces pays. Alors que par contre, le niveau de vie (PIB /tête) et le taux d’inflation ont un impact relativement faible.

Pour leur part, Sébastien Dupuch et al, (2003) , ont montré dans une estimation des données de panel des pays PECO durant 93-98 que la taille de marché, la proximité géographique et le choix de méthode de privatisation qui expliquent les flux des IDE tandis que la capital humain n’a aucun effet que sur la construction de la variable éducation.

Alors que Mustapha et al, ont affirmé d’après une analyse empirique des données du pays MENA pendant 1970-2005 que la stabilité macro-économique notamment le taux annuel de prix de consommation est le facteur le plus déterminant dans la stimulation des IDE, alors que le degré de l’ouverture commerciale n’est pas significatif.

Morisset (2000) dans son étude il a montré que les variables macro-économique comme l’ouverture économique, taux de croissance économique et ressources naturelles sont les principaux déterminants des IDE dans une analyse de 29 pays africaines sur une période de 1990 -1997. Il a affirmé que malgré l’effet positif, le taux d’analphabètes n’arrive pas à expliquer les flux des IDE, il reste non significatif pour les attirer.

En ce qui concerne le facteur financier , Saif Eddine Ayouni a montré en se référant à des données de la Tunisie durant 1988-2005 que le niveau de développement financier ( autre que les facteurs classiques) augmente le produit marginal social de l’IDE, mais il a conclu que malgré que la Tunisie a atteint un certain seuil ( seuil minimum de développement financier est égal à 38 ,2% ) , le niveau de développement du système financier ne satisfait pas les besoins des investisseurs étrangers.

Dans une analyse qui s’est effectuée autour de la question : « la stabilité externe a-t-elle la même influence que la stabilité interne dans les stratégies de localisation des firmes ?», Abdallah et al (2009) , ont réalisé une étude en passant par un modèle de gravité en données de panel de trois principaux pays d’Afrique ( Egypte, Maroc, Tunisie ) qui tient compte de l’effet de crise. Ils ont trouvé que la crise de change a bien un effet négatif sur les flux des IDE mais de moins importance que l’instabilité interne du pays d’accueil.

Dans la même logique , Alfaro et al (2004) en se basant sur une étude empirique durant la période 1975-2005 d’un échantillon constitué de certains PED , ils ont montré que le développement de marché financier est un facteur significatif pour la stimulation des flux des IDE.

Malgré la différence du résultat et de contexte d’analyse, la stabilité macro-économie du pays d’accueil (facteur pull) reste un déterminant de 1er rang pour influencer les flux des IDE.

Mais pour pouvoir évaluer la rentabilité de son projet, l’avenir du pays doit être prévisible pour qu’une FMN puisse prendre sa décision. Pour cela et à côté de la stabilité économique, tout investisseur doit avoir une idée sur la stabilité politique du pays.

3.1.2. Le risque politique :

La question des déterminants des IDE dans les PED a attiré l’attention de plusieurs auteurs, dont Singh and Jun (1995).Leurs étude qui se présente sous forme d’une estimation en panel d’un échantillon de 31 pays en développement durant la période 1970-1993 ,montre que le risque politique est un facteur déterminant pour la stimulation des IDE.

Bassu A. et Srinivasan K (2002) ont étudié à partir d’un panel dynamique de sept pays africains (Botswana, Lesotho, Ile Maurice, Mozambique, Namibie, Swaziland et Ouganda), les principaux déterminants des flux d’IDE. Ils montrent que la stabilité politique, la bonne gouvernance et le faible niveau de corruption sont les principaux déterminants des IDE.

Pour Madina .K et al37, l’existence d’une relation négative entre l’instabilité politique et les flux des IDE est un résultat d’une étude sur des données des PDE allant de 1981-2005.

De même Friedrich and Frey (1995), Habib.M(2001), Zhao (2003) ont s’accordé dans leurs analyses que l’instabilité politique diminue les flux des IDE.

Alors que l’étude de Batana Y. M (2005), a cherché à identifier les déterminants des IDE à travers un modèle de panel de sept pays de l’UEMOA sur la période de 1972-2002. Il a indiqué que le risque politique (Institutionnel Investor) a été retenu comme un déterminant des flux des IDE au moins qu’il ne soit pas très significatif.

Un autre courant examine cette relation (stabilité politique/IDE) et affirme qu’il n’existe pas aucune relation entre les deux. Asiedu (2002) dans son analyse sur les flux des IDE en Afrique Subsaharienne, a montré l’inexistence de lien entre les deux. Alors que d’autre déclare que la relation entre les flux des IDE et la stabilité politique change leur corrélation selon les périodes. (David.W et Guisinger(1995)).

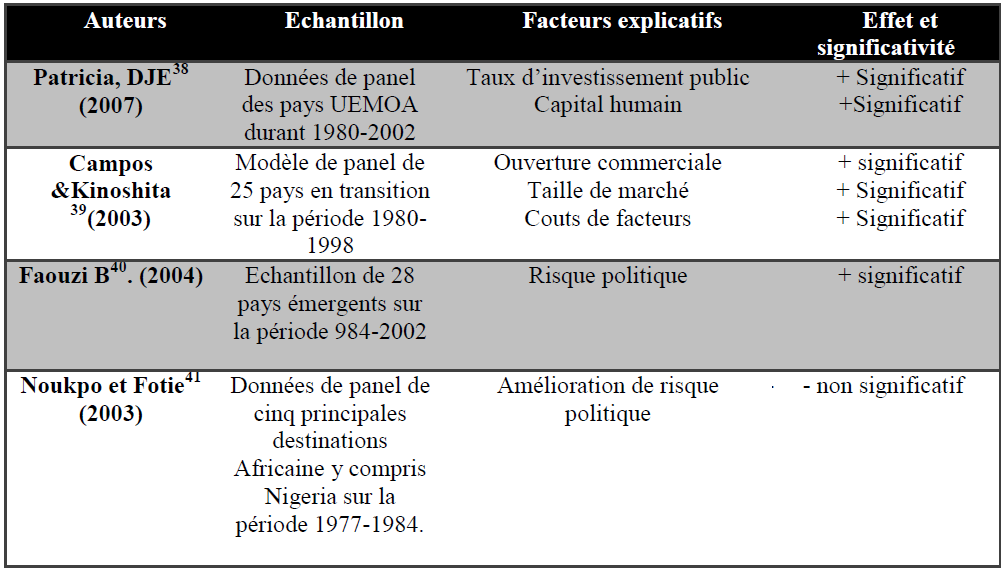

A coté des travaux cités, il existe d’autres essais empiriques effectués dans ce cadre qu’on peut résumer dans le tableau dans la page suivante.

Tableau 7 : Autres essais empiriques

Nous constatons que la plupart des travaux étudiés ci-dessus, s’accordent sur le fait que les déterminants des IDE dépendent du pays ou de la zone économique d’accueil. Pour valider ces résultats, nous abordons ainsi dans la section suivante à une approche empirique qui traite une multitude des variables qui s’avèrent explicatives en termes des flux des IDE.

Section 2 : Une Modélisation des déterminants explicatifs des IDE en Tunisie :

Le travail que nous allons présentés dans la deuxième section, s’inscrit dans la ligné des travaux qui ont étudié les déterminants des IDE, la question sera de modéliser les déterminants des IDE en Tunisie. Pour cela, deux sous sections sont exposées : la première porte sur la spécification du modèle, alors que la deuxième présentera la méthode d’estimation et les résultats ultimes.

3.2.1. Spécification du modèle :

Toute recherche économétrique commencera par la spécification du modèle, en accèdent tout d’abord à la détermination des variables explicatives, les signes attendus ainsi que la forme mathématique du modèle.

A. Description de modèle de base :

L’étude des déterminants selon l’analyse théorique et empirique des flux des IDE mentionnées dans les sections précédentes, nous permettons de réaliser une synthèse empirique. Elle consiste à maintenir un certain nombre de variables susceptibles d’expliquer les IDE en Tunisie qui donne une idée sur les caractéristiques propres de leur économie.

Parmi ces déterminants, nous choisissons la croissance de PIB, le capital humain, l’ouverture à extérieur, l’infrastructure, la stabilité politique …

L’indisponibilité des données est un obstacle qui borne généralement le nombre de variables pouvant expliquer convenablement le phénomène des IDE.

A cause du problème de limitation de données, l’échantillon que nous avons pu construire a une taille de 22 observations datant de 1990 à 2011. Ces données sont ensuite compilées dans un fichier Excel que nous les traiterons moyennant un logiciel Econometric Views (Eviews 7.0). La Banque Mondiale(42) , la Banque centrale Tunisienne (43) et l’Institue Nationale de la Statistique de la Tunisie(44) constituent nos principales sources.

1. Présentations de modèle de base :

La forme fonctionnelle de notre modèle de base s’écrit comme suit : IDE =f (MAR, HUM, INF) Dont : IDE est la variable endogène qui donne une idée sur l’évolution de taux de croissance des IDE en Tunisie.

MAR= f (GPIB, INFLATION, OUV, TCHAN) : le capital de marché est composé par GPIB c’est le taux de croissance de PIB, INFLATION est mesurée par le taux annuel de croissance du déflateur implicite du PIB, OUV représente le taux d’ouverture commerciale(45) mesuré par les mouvements des opérations de l’importation et d’exportation des biens et de services, alors que le TCHAN représente le taux de change expliqué par la parité TND/USD.

INF= f (ATM) désigne les Abonnés à la téléphonie mobile (pour 100 personnes).

Hum,= f (TSECON), le capital humain est mesuré par le taux d’inscriptions en secondaire (% brut).

Rappelons que l’objectif de notre étude, consiste à examiner l’impact de la stabilité économique d’une part et de la stabilité politique d’autre part. Mais la contrainte des données nous a empêchés de trouver des variables qui les expliquent.

Ce qui nous a poussés à introduire des variables indicatrices.

En effet, durant la période 1990-2011, l’économie mondiale a connu plusieurs crises économiques successives (crise économique mexicaine en 1994, krach boursier de 2001-2002, crise Brésil en2002, crise subprimes en 2008-2009 …).

Dans notre travail, nous allons réduire notre analyse uniquement sur la crise subprimes (2008-2009). Nous allons utilisés une variables Dummie indicatrice aux deux années cités précédemment .Ceci nous permettra de faire part de l’effet de cette crise sur les entrées des flux des IDE en Tunisie.

Elle prend l’indice 1 si la période est 2008-2009, sinon 0. Concernant l’instabilité politique, elle sera mesurée pareillement par une variable Dummie qui indique l’année de la révolution tunisienne 2011. Elle prend l’indice 1 si l’année est 2011 sinon 0.

Après avoir présenté les variables de notre modèle, nous précéderons par la suite à les définir.

2. Présentations et définitions des variables explicatives du modèle :

Nous allons déterminer les principaux facteurs qui influent l’attractivité des IDE en Tunisie, en se référant à des facteurs « pull » qui déterminent les caractéristiques propres du pays. Notre travail est une synthèse d’un certain nombre des facteurs que nous les choisissons pour notre modèle. .

– Le taux de croissance de PIB (GPIB) :

Le PIB est la somme de la valeur ajoutée brute de tous les producteurs d’une économie plus toutes taxes sur les produits et moins les subventions non incluses dans la valeur des produits. Il constitue un élément déterminant dans l’explication des flux des IDE. Donc, dans notre modèle nous considérons que le taux croissance économique (GPIB) est un indicateur pertinent de l’attractivité du territoire.

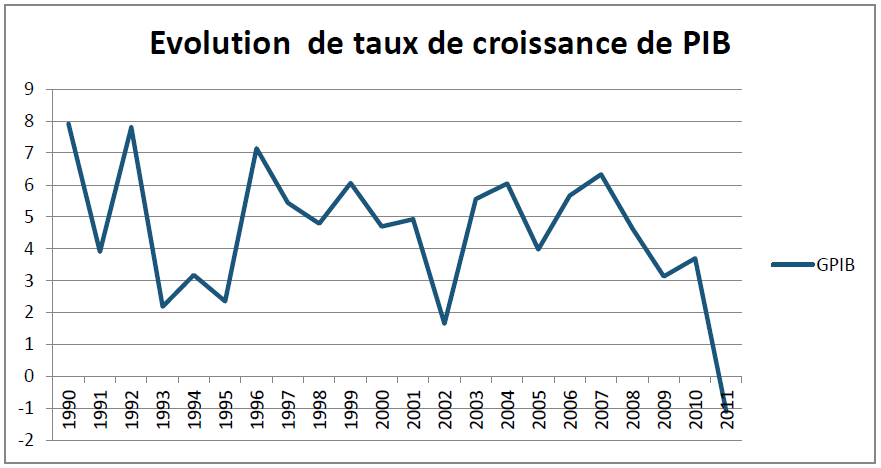

La Tunisie comme tout autre pays en développement cherche toujours à accroitre son taux de croissance pour assurer l’attractivité de son marché locale. Ce taux a enregistré des fluctuations suite à des chocs externes et internes.

Une croissance presque 8% enregistrée en 1990 a connait des fluctuations vers le bas mais qui reste de signe positif. Mais à partir de 2008 une tendance à baisser a été remarqué pour atteindre en 2011, -1 1% (graphique 2) qui peut être expliqué en premier constat par la crise politique (révolution Tunisienne).

Presque toutes les théories ont s’accordé sur l’effet positif de ce déterminant sur l’attractivité des IDE (Morisset (2000))

Graphique 2: Evolution de taux de croissance de PIB

– Le taux de scolarisation secondaire(TSECON) :

La qualité des ressources humaines du pays d’accueil constitue un élément essentiel pour l’attraction des IDE. En s’installant dans le pays d’accueil, la FMN procède à la formation de leurs salariés pour bien manager les nouvelles méthodes de travail.

Pour ne pas tomber dans le piège de la nouvelle technologie, la Tunisie a donné une grande importance à l’éducation pour assurer une main d’oeuvre qualifié et polyvalente. Le capital humain est mesuré par le taux de scolarisation secondaire (en % brut)(46) , il a évolué en Tunisie de 44,02% e 1990 à 92,6% en 2011.

Selon les théories, le capital humain est un facteur déterminant (Patricia, DJE (2007) alors que pour d’autres il n’est pas significatif dans l’explication des IDE (Sébastien Dupuch et al, 2003).

– Le taux d’inflation (déflateur de PIB) :

L’inflation « est choisie comme proxy afin de saisir le niveau de stabilité macroéconomique d’un pays quelconque »(47). Il décrit l’évolution des prix dans une économie et il est mesuré par le déflateur de PIB ou l’indice de prix de consommation (IPC). L’évolution de ce taux détériore l’activité économique et affecte la croissance.

– Taux de change(TCHAN) :

Le taux de change ou parité d’une monnaie est un rapport de prix d’une devise par rapport à une autre. Une étude est menée par Mohamed Ben Abdallah et Imed Drine (1999) qui se contente d’étudier les implications des chocs de change sur l’économie tunisienne. Leurs résultats empiriques indiquent la faible sensibilité de l’économie tunisienne au choc de change.(48).

– Ouverture commerciale (OUV) :

L’ouverture commerciale s’intéresse aux mouvements des importations et des exportations. Il est exprimé par le taux d’exportation et de l’importation des biens et services (en % de PIB). La plus part des études théoriques et empiriques ont trouvé une relation positive entre les flux des IDE et l’ouverture commerciale (Campos &Kinoshita (2003).

Nous allons introduire l’ouverture commerciale dans notre modèle et nous s’attendons un signe positif.

– Infrastructure :

L’introduction de la nouvelle technologie de communication et l’amélioration de l’infrastructure de base (eau, transport, énergie…) sont des facteurs de succès pour l’attraction des investisseurs étrangers. Les abonnées à la téléphone mobile est l’un des éléments qui nous permettent de mesurer l’efficience de l’infrastructure.

Il convient de souligner que dans notre modèle existe deux variables indicatrices (dummies) ont été ajoutés pour tenir compte de deux crises de 2008-2009 (crise économique) et de celui de 2011 (crise politique).

3. Hypothèse de modèle :

D’après l’approche « pull factor » de flux des IDE, ce sont les caractéristiques propres du pays, leurs évolutions et leurs réglementations qui déterminent de façon prédominante les flux d’IDE. On s’attend donc à ce que l’estimation du modèle « pull factor » de l’IDE trouve une significativité entre les flux d’IDE et les caractéristiques économiques et politiques de la Tunisie. Théoriquement, les signes attendus des coefficients des facteurs explicatifs (exogènes ou de Dummie) sont soit positifs soit négatifs.

H1 : les variables choisis sont significatifs : la stabilité macroéconomique du la Tunisie est un facteur déterminant du choix des investisseurs étrangers : En effet, une taille élevée du marché mesurée par le taux de croissance de PIB est un indicateur favorable pour la stimulation des IDE.

De même, l’ouverture du pays mesurée par le taux d’exportation des biens et services (en % de PIB) favorise l’implantation des IDE. Un signe positif est attendu. Quant à niveau d’éducation mesuré en termes d’inscription à l’école secondaire (en% brut), un niveau adéquat de la main d’oeuvre influe positivement les orientations des flux des IDE. Son effet espéré est positif. De leur part, une corrélation négative est attendue de la part de l’inflation alors que le taux de change, quand à eux, une évaluation ou dévaluation de TND/USD est attendu.

L’infrastructure dans notre modèle est présentée par les abonnées au téléphone mobile. Généralement, ce sont les indicateurs de transport (ligne de chemin de fer, route pavés, aéroport..) qui donnent une idée sur l’infrastructure. Nous avons choisi cet indicateur car il garantit la rapidité de transfert de l’information. Un effet positif est souhaité.

H2 : la stabilité économique et la stabilité politique sont deux facteurs inséparables dans le choix du pays d’accueil :

Une variable indicatrice fait référence à la crise politique en 2011 de la Tunisie, son effet est estimé négatif et les deux variables sont indispensables dans le choix d’investisseur étranger.

H3 : la stabilité interne du pays est plus importante que la stabilité externe pour la décision de la firme de s’implanter en Tunisie.

Une variable indicatrice « Criseeco » sera retenu pour expliquer l’effet de cette dernière sur les flux des IDE. Une comparaison entre l’effet de l’instabilité économique (crise subprimes en 2008-2009) avec celui de l’instabilité politique (la révolution tunisienne en 2011).

Autrement dit, nous voulons savoir quel est le facteur le plus prédominant entre ces deux crises, est-ce que la stabilité interne 9est la plus significatif en termes de l’attraction des flux des IDE que de la stabilité externe ou bien le contraire. Notre hypothèse de base sera de retenir que la stabilité interne a des effets plus importants que la stabilité externe sur ces flux et que la stabilité économique et politique interne du pays joue un rôle important dans le choix des investisseurs étrangers.

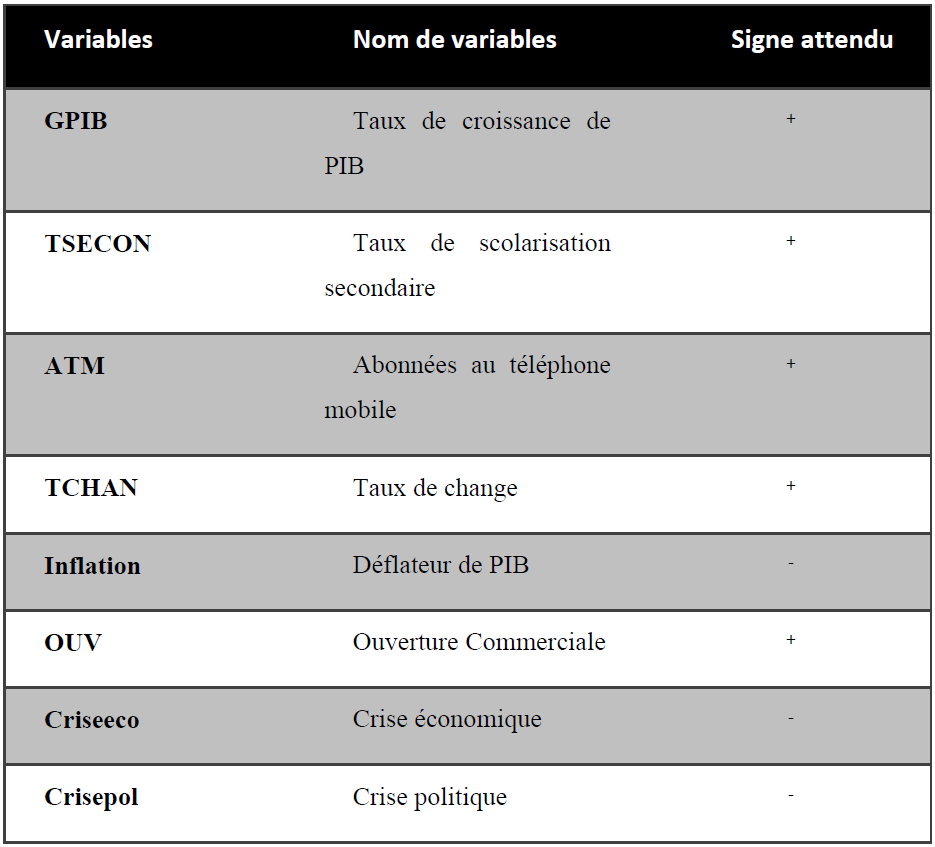

Le tableau suivant examine les signes attendus de notre modèle :

Tableau 8: Signe attendu des variables

Source : Selon les différentes théories étudiées

Nous passerons maintenant à vérifier nos hypothèses en testant notre modèle sur le logiciel Eviews 7.

B. Technique d’estimation :

L’économétrie nous permet de tester la validité de notre analyse et de vérifier la significativité de notre modèle. Le problème de cointégration des variables et d’auto corrélation est généralement retrouvé dans tous les modèles. Donc, nous voulons s’assurer de la stationnarité de nos variables pour éviter cette complication.

Nous procèderons dans cette partie à effectuer en premier lieu le test de stationnarité pour résoudre le problème du choix de la méthode d’estimation puis nous passerons par la suite au choix de retard que nous le utiliserons.

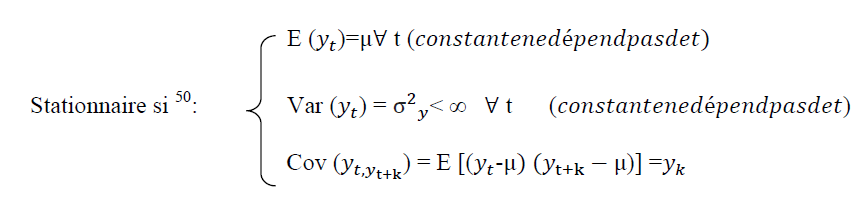

1. L’analyse de stationnarité :

Avant de procéder à l’estimation du modèle, nous procéderons en premier lieu, à effectuer un test qui nous permet d’assurer de la stationnarité des séries observé (voir annexe 3) et de déterminer si nous sommes besoin d’effectuer un test de cointégration (49)(Arthur Charpentier). Une série temporelle est dite stationnaire si elle ne comporte ni tendance, ni saisonnalité. Plus généralement :

Il existe plusieurs tests de stationnarité dont nous citons les tests suivants : le test usuel de racine unitaire de Dickey-Fuller (ADF) qui peut être simple ou Augmenté, le test de Phillips-Perron (PP), le test de Kwiatkowski, Phillips, Schmidt et Shin (KPSS).

Nous utilisons la technique de racine unitaire (Unit Root test) d’Augmented Dickey-Fuller pour examiner cette stationnarité en effectuant une régression de stationnarité en niveau, en différence première ou en différence seconde.

La règle de décision s’écrit comme suit :

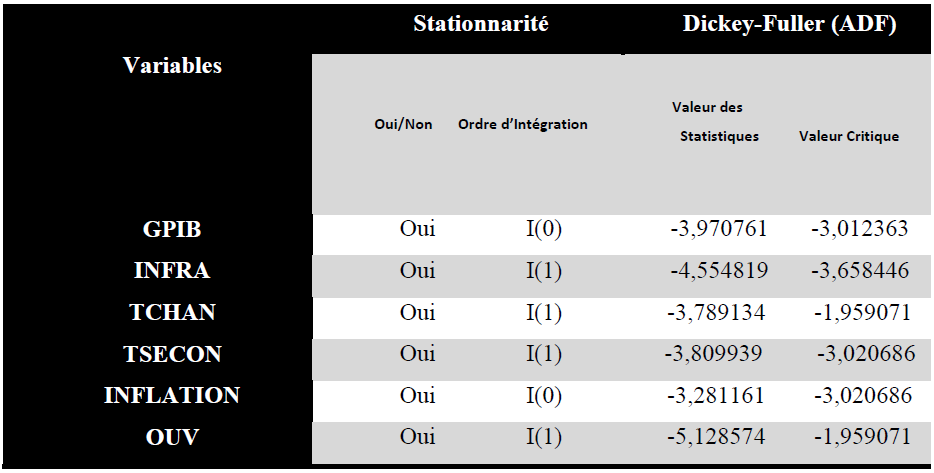

En se référant aux valeurs tablées effectuées par le test de Dickey Fuller augmenté (voir annexe 3), nous avons abouti aux résultats suivants (au seuil de 5%) qui nous allons les représentés dans le tableau ci-dessous.

Tableau 9: Résultats de test de stationnarité

Source : A partir des données de logiciel

Les résultats du test de racine unitaire de Dickey-Fuller Augmenté (ADF) montrent que le taux de croissance du produit intérieur brut (GPIB) et le taux d’inflation (Inflation) sont stationnaires en niveau. Alors que les autres variables (INFRA, TCHAN, INFLATION, OUV, TSECON) sont stationnaires en différence première.

Les résultats de notre test de stationnarité, nous montrent que les variables de notre modèle n’ont pas de même ordre. Donc un test de cointégration au sens de Granger n‘est pas nécessaire. La méthode vectorielle autorégressive (VAR) sera notre méthode d’analyse.

2. Le choix de nombre de retard :

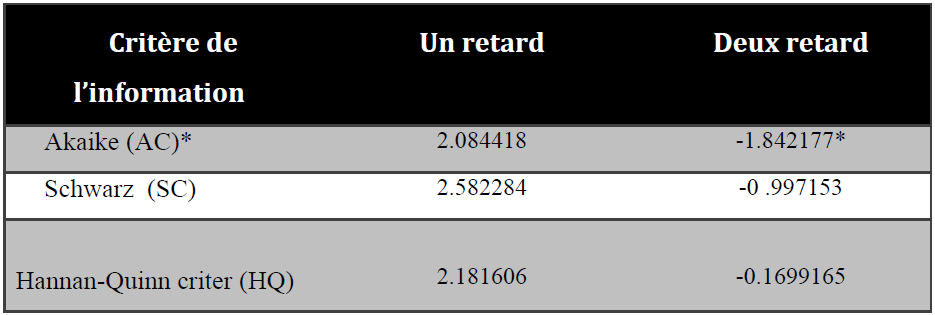

Nous avons montré dans le paragraphe précédent que notre méthode d’estimation sera celle de la « VAR». Pour effectuer notre estimation, nous avons besoin de déterminer le nombre de retard à l’introduire. Il existe plusieurs critères d’information à savoir Akaike info criterion (AC), Schwarz criterion (SC) et Hannan-Quinn criter (HQ).

Il vise à « minimiser le logarithme de la variance des résidus en tenant compte d’une pénalité´e additive basée sur la taille du modèle »(51) . Pour bien choisir le critère le plus pertinent qui optimise le modèle, nous allons effectuer des tests à l’ordre 1 (VAR(1)) et à l’ordre 2 (VAR(2)) (voir annexe 4).

Le tableau suivant résume les principaux résultats. Le choix consiste à choisir le critère qui nous donne la valeur la plus faible.

Tableau 10: Résultats de choix de nombre de retard

Source : A partir de données de logiciel

Avec une valeur de -1.842177 (la plus faible), le critère Akaike (AK) sera retenu comme critère d’information e l’estimation de notre modèle en incluant deux retards.

Nous résumerons alors que la méthode que nous l’utiliserons tout au long de l’estimation est celle de la VAR avec deux retard.

3.2.2. Estimation du modèle :

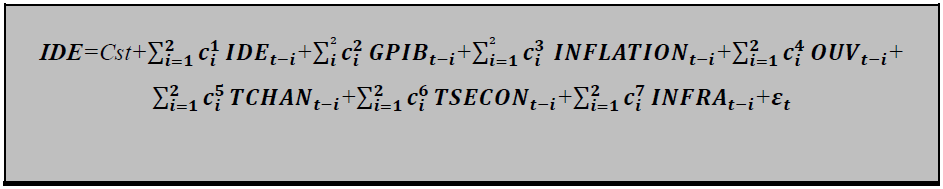

Nous avons indiqué dans la section précédente que les séries de notre modèles sont stationnaires et que la méthode que nous l’utiliserons pour l’estimer est la méthode de vectoriel autorégressif (VAR) aves deux retards. Nous allons présenter dans cette partie tout d’abord les résultats de l’estimation et puis nous testerons la validité de ce dernier.

A. Résultats d’estimations et validations du modèle :

1. Résultats de l’estimation :

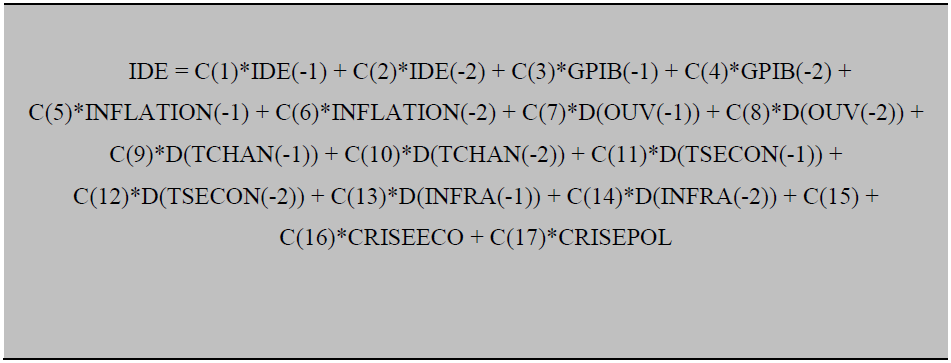

Après avoir compilé le fichier Excel sur le logiciel et d’écrire nos variables explicatives et la variable endogène (IDE) sans omis bien sûr les variables indicatrices, l’estimation nous donne le résultat suivant :

Avec :

IDE : Taux de croissance d’IDE

GPIB : taux de croissance de PIB

INFLATION : déflateur de PIB

TCHAN : taux de change

TSECON : Taux de scolarisation secondaire

OUV : Ouverture commerciale

INFRA : Abonnées au téléphone mobile

DUM : Variable indicatrice

ε : Terme d’erreur

ci : Coefficient attribué aux variables

Les résultats de régression, nous fournissent le modèle suivant :

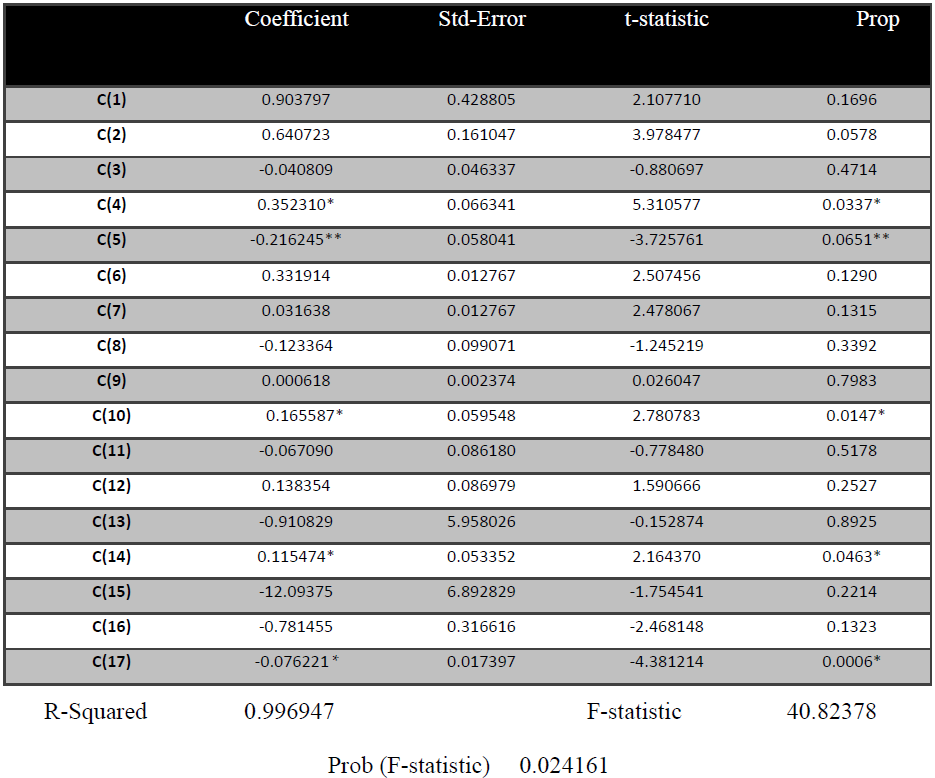

Nous résumons les résultats de l’estimation (voir annexe 4), dans le tableau ci-dessus.

Tableau 11: Résultats de l’estimation

Avant d’étudier la significativité des variables et d’expliquer leurs effets sur les flux des IDE, nous devrons tout d’abord tester la validité du modèle.

2. Validation du modèle :

Pour avoir un modèle pertinent globalement significatif et qui nous donne une meilleure régression, il faut remplir trois conditions. Celles –ci se résument comme suit :

– Avoir une valeur importante de R square.

– Les résidus ne doivent pas être corrélés.

– Les résidus doivent avoir une distribution normale.

Pour ces raisons, nous devrons effectuer des tests statistiques pour s’assurer de la fiabilité de notre modèle.

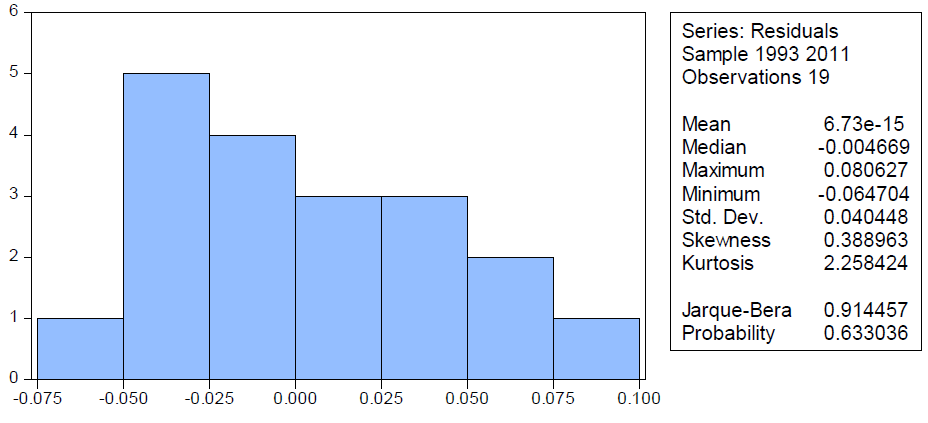

a. Analyse de la normalité :

L’analyse commence par tester la normalité des variables à partir du test de Jarque et Bera (J-B) qui suit une loi de (X2).Le test de normalité de Jarque-Bera est également fondé sur les coefficients d’asymétrie et d’aplatissement. Il évalue les écarts simultanés de ces coefficients avec les valeurs de référence de la loi normale.(52)

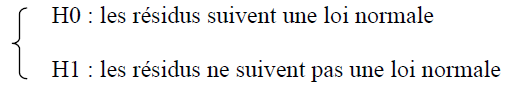

L’hypothèse de modèle s’écrit comme suit :

La règle de décision sera d’accepter l’hypothèse nulle si la P-Value de (J-B) est supérieur à 5%.

Graphique 3: Test de Normalité : test de Jarque-Bera

A partir du test de J-B effectué sur Eviews (7), la P-value de notre modèle est égale à 0,633036 >5%. On conclu donc que la majorité des variables suivent la loi normale ce qui autorise l’estimation par la méthode MCO.

b. Corrélogramme d’autocorrélation des résidus :

Le problème d’autocorrélation touche les résidus .Nous devrons donc tester la présence d’autocorrélation pour s’assurer de l’existence de bruit blanc qui« correspond à un processus indépendant (ou, plus faiblement, non corrélé avec son passé) »(53). L’analyse de Corrélogramme d’autocorrélation des résidus nous renseigne sur la validité de notre hypothèse (présence d’autocorrélation) ou bien de le nier.

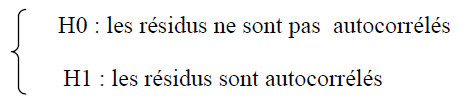

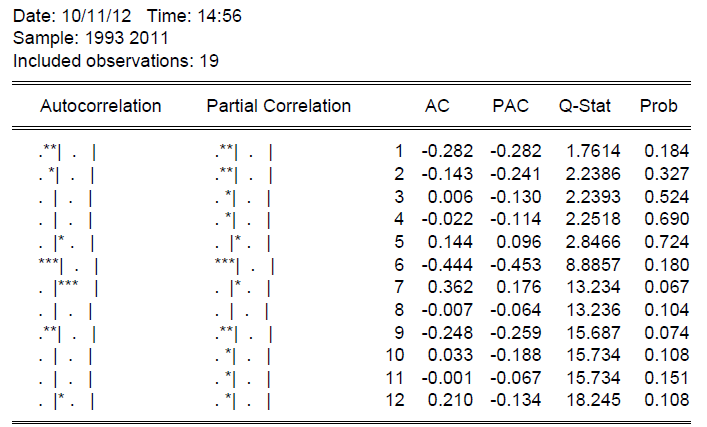

Le test sera en conséquence :

La règle de décision sera d’accepter H0 si la P-Value de Q-Stat est supérieur à 5%.

Graphique 4: Histogramme de Corrélogramme d’autocorrélation des résidus

Les résultats ci-dessus de Corrélogramme des résidus, nous permettons d’observer que la probabilité des Q-Stat est supérieure à 5%. Donc nous concluons que les résidus ne sont pas autocorrélés.

c. Test d’hétéroscédasticité : test d’ARCH :

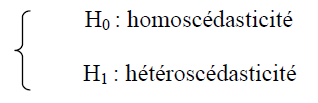

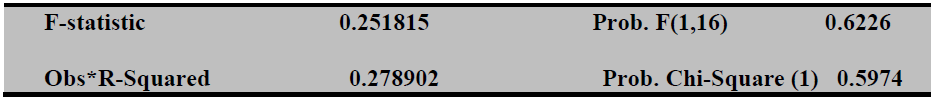

Après avoir garantir l’absence d’Autocorrelation des résidus, un test d’hétéroscédasticité devra accomplit. Il existe plusieurs tests pour déterminer le résultat à savoir le test d’ARCH, Breusch-Pagan-Godfrey, Harvery, Goldfield-Quandt, White… Le test que nous appliquerons sur nos résidus est le test d’hétéroscédasticité d’Autoregressive Conditional Heteroskedasticity(ARCH). (Voir annexe 5)

Les hypothèses du test sont notées comme suit :

La règle de décision sera d’accepter H0 lorsque la P-value est supérieur à 5%.

Tableau 12: Résultat de test d’ARCH

Source : A partir des données de logiciel

Les résultats nous montrent que la P-Value de F-statistic, ainsi que la P-Value de Obs*R-squared est supérieur à 5%. Donc nous concluons que l’hypothèse nulle est acceptée et notre modèle est validé.

Nous résumons ainsi que notre modèle est validé et significatif.

Après avoir validé notre modèle, nous passerons à interpréter notre résultat économiquement en les confrontant avec nos hypothèses de base.

B. Interprétations des résultats :

Une fois les données sont exposées, nous devrons passer à l’explication de la significativité de chaque Out Put du logiciel. Tout d’abord, nous interpréterons les variables explicatives ainsi que les variables dummies économétriquement puis économiquement. Ensuite, une vérification des hypothèses de base aura lieu en les confrontant avec les différents résultats obtenus.

1. Explications économétriques :

L’interprétation se fait à plusieurs niveaux. Tout d’abord nous ne pouvons pas développer un modèle sans tester sa significativité globale en moyennant d’un test de Fisher. Une fois le modèle est trouvé globalement significatif, nous passerons à tester la significative individuelle de chaque variable et à comparer le T- Student calculé par sa valeur tabulée.

a. Test de significativité globale :

Ce test nous permet de savoir si les variables prises dans notre modèle à l’exception de la constate permettent d’expliquer la variable endogène (IDE).

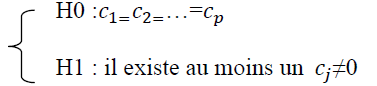

Le test de Fisher s’écrit comme suit :

La règle de décision sera d’accepte H1 si P-Value (F) est inférieur à 5%. Dans notre modèle P-Value (F) est égale à 0 .024161 ≤ 5%. (Voir annexe 4)

D’où notre modèle est globalement significatif. Nous pouvons maintenant passer à étudier la significativité individuelle.

b. Test de significativité individuelle :

Ce test nous permet d’étudier la significativité de chaque variable et de déterminer celles qui expliquent la variable dépendante. Elle suit un test de T-Student.

Le test de T-Student est :

Règle de décision :

On accepte H1 si P-Value (T-Student) est inférieur soit à 1%, 5% ou 10%.

– Le taux de croissance de PIB :

Selon les résultats mentionnes dans le tableau de l’estimation motionnées ci-dessus (tableau 11), la P- Value de taux de croissance GPIB est inférieur à 5% avec deux retard.

La P-Value de test nous donne :

Avec un seul retard P-Value 0,4714 (n’est pas significatif)

Aves deux retard P-Value 0,0337 < 0,05

Donc, le taux de croissance de PIB est un variable déterminant dans l’explication des flux des IDE, il est significatif.

– Inflation (déflateur de PIB) :

Avec une P-Value qui est égal à 0.0651 ≤ 0.1, l’inflation est un facteur déterminant dans l’explication des flux des IDE avec un seul retard alors qu’avec deux retards il devient non significatif.

– Le degré d’ouverture :

Le non significativité de ce variable est constaté par la P- Value de deux estimations (avec un seul retard et avec deux retards).

Avec un seul retard P-Value 0.1315 (n’est pas significatif)

Avec deux retards P-Value 0.3392 (n’est pas significatif)

Donc malgré son importance, l’ouverture est un élément non significatif pour prendre la décision d’investir en Tunisie.

– Le taux de change :

Quant à lui, il se présente comme facteur explicatif avec un P-Value est égal à 0.0147 (inférieur à 5%). Donc, il est statistiquement significatif.

– Le capital humain :

Il est présenté par le taux de scolarisation secondaire. Le non significatif est le résultat de ce variable. L’estimation de modèle VAR avec un seul retard et avec deux retards ont dépassé le seuil de 10%.

– L’infrastructure :

Les abonnées au téléphone mobile constituent un facteur déterminant pour orienter les décisions des investisseurs. Avec une P-Value de 0.0463 ≤ 0.05, l’infrastructure est statiquement significative.

– Crise économique :

L’introduction de la variable indicatrice dummie qui se réfère à la crise économique de 2008-2009, nous permettrons de dégager leur effet sur les entrés des IDE en Tunisie.

Le constat de son P-Value montre que cette crise n’est statiquement significative (0 .1323≥0.1).

– Crise politique :

Selon le tableau de l’estimation, la P-Value de l’indicatrice C17 est inférieur à 5%.

P-Value : 0,0006 < 0,05 –> significativité de la variable Dummie « crise politique» à la date 2011.

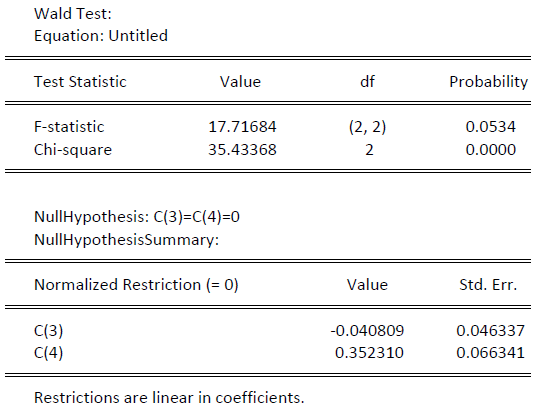

Le constat de tous les autres variables, nous permettrons faire une comparaison entre les différents signes attendus et les résultats aboutis. Le tableau ci-dessous résume les différents résultats.

Tableau 13 : Résumé de différents résultats

Dans le cas de notre analyse « en Tunisie », certaines variables sont jugées non statistiquement significatives dans la prise de décision pour investir dans ce pays.

Alors que les autres sont considérés comme déterminantes dans l’orientation de choix de l’investisseur étranger. Pour s’assurer de la significativité simultanée de nos variables retardées, nous effectuerons un test nommé « test de Wald ».

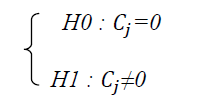

c. Test de Wald(54) :

Nous avons constaté que la significativité économétrique des variables est expliquée par des variables retardées. Nous allons donc effectuer un test de Wald qui nous permet de déterminer la relation de causalité entre la variable explicative et la variable endogène.

Le premier constat est celui de la croissance de PIB, le tableau ci-dessous montre que la P-value est supérieur à 5%. Donc nous pouvons dire que les variables retardés de PIB ne cause pas cause simultanément la variable Y (IDE).

Tableau 14: test de Wald « PIB »

Concernant l’inflation, son P-Value est de 0.0419 (est inférieur à 0.05) nous permet d’accepter l’hypothèse alternative de présence de causalité unidirectionnelle. Donc l’inflation avec ses deux variables retardés c(5) et c(6) causent les flux des IDE. L’analyse des autres variables sont affichés dans l’annexe 6.

Après avoir déterminé la significativité des nos variables économétriquement, nous passerons à une analyse économique.

Tableau 15: Comparaison entre signes attendus et signes obtenus

Nous commençons tout d’abord par le taux de croissance de PIB (GPIB), ce dernier est montré qu’il est statistiquement significatif et de signe positif. Conformément à la théorie, le taux de croissance contribue à l’augmentation des flux des IDE. Une augmentation de 1% des GPIB entraine une augmentation de 0,003523% des flux des IDE. Ce dernier constitue donc une source de stabilité macroéconomique dont l’investisseur étranger y est besoin.

Mais il faut signaler, que c’est vrai que le taux de croissance est réalisé sur une longue période mais elle « n’est pas éternelle »(55). De ce fait, la recherche des autres variables sera mise en action.

Quand à L’inflation (le déflateur de PIB), il est statistiquement significatif mais avec un effet négatif. Une augmentation de 1% de l’inflation entraine une dépréciation de 0.02162% des flux des IDE. Son évolution prédite la déficience de la monnaie domestique. Ce résultat se confirme avec l’hypothèse de base (koukpo, 2005).

Donc l’autorité tunisienne doit donner importance à ce variable et assurer des politiques monétaires capables d’absorber les portées de taux d’inflation et de réduire ses effets.

Le taux de change, quant à lui, il présente un élément important pour la prise de décision. Il est mesuré en unités de devises locales par rapport au dollar américain. L’évaluation d’USD par rapport au dinar Tunisien entraine une augmentation de 0.001655% des flux des IDE.

L’instabilité ce taux en Tunisie peut entraver les entrées des IDE car elle génère l’incertitude au niveau du plan de financiers des investisseurs étrangers.

Selon les avancées théoriques (Patricia.DJE (2007), koukpo (2005) le ratio d’inscription secondaire améliore l’attractivité des flux IDE. Une main d’oeuvre qualifiée et adéquate constitue un atout aux yeux des investisseurs étrangers et encourage leur choix d’installation. Mais cette hypothèse n’est pas validée dans notre cas en Tunisie, malgré son effet positif, le taux de scolarisation secondaire reste non significatif. L’inadéquation des programmes de l’enseignement et la formation théorique constitue un frein de développement de la main d’oeuvre Tunisienne.

Donc une préoccupation bien déterminée doit s’accorder au capital humain tunisien. L’Etat doit assurer des programmes de formations adéquates, des stages, de formations professionnelles qui satisferont les attentes et les besoins des attentes étrangères surtout dans les secteurs qui nécessitent une haute technologie

Pareillement, l’ouverture économique est analysée par certains économistes comme un facteur principal pour stimuler les investisseurs (Morisset(2000), Campos et Kinoshita(2003).

Mais ce n’est pas le cas de la Tunisie, car notre analyse de modèle nous a confirmé la non significativité de ce variable. Par conséquence, l’Etat doit renforcer sa position à l’échelle mondiale dans les échanges commerciaux, en améliorant sa position dans le marché extérieur.

Enfin, une autre variable qui s’avère importante pour influencer les investissements c’est l’infrastructure. Une augmentation de 1% de l’amélioration de cette dernière entraine une hausse de 0.0011% des flux des IDE.

Nous concluons donc que les facteurs déterminants de l’attractivité des IDE en Tunisie sont le taux de croissance de PIB, l’inflation et le taux de change et l’infrastructure.

De ce fait, on peut conclure que la stabilité macroéconomique joue un rôle important dans la déchions des firmes de s’implanter en Tunisie.

Pour assurer sa position à l’échelle mondiale et encourager les investisseurs étrangers à investir sur son territoire, l’Etat doit prendre quelque politique :

– Assurer des programmes de formation pour le capital humain baser sur la nouvelle technologie.

– Elaborer des stratégies qui assurassent le développement durable du pays.

– Assurer des incitations pour encourager l’investissement interne du pays

– Gérer le taux d’inflation

– La banque centrale doit maitriser le taux de change

– Améliorer l’infrastructure du pays, en donnant importance aux TIC

Nous passerons maintenant à la clarification de la deuxième hypothèse qui concerne les variables dummies. Notre deuxième hypothèse estime que :

H2 : la stabilité économique et la stabilité politique sont deux facteurs inséparables dans le choix du pays d’accueil.

La stabilité politique est un sujet important pour tous les pays. La Tunisie a été connue après son indépendance par sa stabilité politique. Mais à partir de décembre 2010, des troubles sociaux ont déclenché dans ce pays et une instabilité politique est constatée. Conformément à la théorie (Faouzi B(2004), Friedrich and Frey (1995)), l’instabilité politique présente un obstacle devant la décision d’investissement.

La variable dummies qui fait référence à cette crise, nous montre que cette dernière a des effets pervers sur les entrées des IDE. Une diminution de 0.076% des flux a été enregistrée en 2011 par rapport aux autres années.

Cette instabilité a des effets vicieux. La violence et les perturbations sociales ont amené certains à fermer leurs usines et d’attendre le retour à la sécurité. L’augmentations de taux de chômage, la diminution de taux de croissance à -1,1% et l’augmentation de la dette sont les principaux résultats de cette révolution. Avec une note de BBB-, les investisseurs vont orienter leurs décisions d’investir vers d’autre destination plus sécurisé à savoir le Maroc.

Donc, d’une manière indirecte, cette crise a perturbé l’équilibre et la stabilité macroéconomique du pays. De-ce-fait, nous concluons que l’instabilité politique entraine l’instabilité économique. Ces deux derniers sont donc deux facteurs indissociables et ce sont essentiels pour attirer les flux des IDE.

La vérification de la deuxième hypothèse, nous permettrons d’aller plus loin pour étudier l’impact de l’instabilité extérieur sur ces flux.

H3 : la stabilité interne du pays est plus importante que la stabilité externe pour la décision de la firme de s’implanter en Tunisie, sera notre dernière hypothèse à vérifier.

Nous avons choisi la crise de la dette de 2008-2009 comme celle qui représente l’instabilité extérieure. Nous constatons que la crise de la dette « subprimes » n’a aucune influence sur les flux des IDE. Selon P. Hugon et al (2008), la Tunisie a combattu cette crise « grâce à la forte progression des dépenses de consommation et de vaste programme d’IDE »(56). Le rapport annuel de la Conférence des Nations Unies pour le commerce et le développement (CNUCED) sur les investissements dans le monde(57), a déclaré que les mouvements des IDE en Tunisie ont passé de 1,9 millions de dollars entre 2005 et 2007 à 2,76 en 2008.

Donc, nous affirmons que la stabilité interne du pays est plus importante que la stabilité extérieure du pays pour séduire les flux des IDE en Tunisie.

A ce résultat, nous pouvons dire que la stabilité politique constitue un élément déterminant dans l’explication de ces flux et que l’attractivité des flux des IDE en Tunisie est affectée d’autant plus par la stabilité interne de pays que de la stabilité externe.

Donc la réponse à la question : « IDE : stabilité économique ou/et stabilité politique ? » est que les deux facteurs sont déterminants et indissociables à l’égard des investisseurs étrangers.

Conclusion

Le travail réalisé dans le chapitre 3 a pour but de confronter la théorie « pull factor » de l’IDE à la réalité Tunisienne, à travers une analyse de régression économétrique.

L’objectif était de déterminer les variables explicatives qui stimulent les investisseurs à investir dans notre pays, en se réfèrent à deux variables indicatrices dummies qui décrit l’effet de la présence d’une crise extérieur (crise de la change 2088-2009) et intérieur (révolution Tunisienne).

Pour atteindre notre objectif, nous avons tout d’abord présenté nos variables intégrés dans le modèle. Un test de stationnarité a été fait pour s’assurer de l’absence de problème de cointégration. Les résultats montrent que le taux de croissance de PIB ainsi que l’inflation sont stationnaire en niveau alors que le taux de change, l’ouverture, l’infrastructure et le taux secondaire sont stationnaire en différence première. Cette information statistique, nous permette par la suite de déterminer la méthode d’estimation convenable, dont la méthode VAR sera la plus appropriés pour l’estimation de notre cas. Une étude qui a été faite, nous révélons, la significativité globale du modèle à travers le test de l’absence d’autocorrélation et le test d’ARCH, la P-Value qui suit une loi de Fisher (elle est inférieur à 5%).

Une interprétation économétrique et économique a été réalisée par la suite pour expliquer les résultats menés par la méthode de moindre carré à ce sujet. Le taux de croissance de PIB, l’inflation, le taux de change, l’infrastructure et la stabilité politique sont les principaux facteurs qui poussent les firmes multinationales à s’implanter dans le territoire Tunisienne. Tandis que, le degré d’ouverture, le capital humain, la crise extérieur (2008-2009) ne sont pas significatifs et décisif en matière de choix.

Les variables dummie qui représentent les deux crises successives, montrent que l’instabilité politique a un effet négatif sur les flux des IDE. Ce qui nous permettons de conclure que la stabilité interne du pays est plus recherché par l’investisseur que de la stabilité externe.

Donc, dans le cas de la Tunisie, l’instabilité politique, de la gouvernance, l’absence de sécurité et la violence sont les principaux facteurs qui découragent les investisseurs à investir dans le pays.

Mais, il faut signaler aussi, que la crise politique peut avoir un effet positif sur certains flux .Certains investisseurs peuvent l’utiliser pour leurs propres comptes. L’absence de contrôle, l’absence de confiance entre les membres de l’Etat peuvent aider certains investisseurs à investir en Tunisie en cherchant le trafic et le blanchiment de l’argent.

37 Electronic copy available at http:// ssrn.com

38 DJE P. « Les Déterminants des Investissements Directs Etrangers dans Les Pays En Développement : Leçons pour l’UEMOA », Document d’étude et de recherche N°DER/07/03-Septembre 2007.

39 Campos Nauro F. et Kinoshita Y. «Why does FDI go where it goes? New evidence from the transition economies», IMF Working Paper, IMF Institute.

40 Boudjedra F. «Risque pays, IDE et crise financière internationale évaluation et étude empirique», LEO, version préliminaire, Avril 2004.

41 Noukpo D. et Fotie H. « Les déterminants des investissements directs étrangers en Afrique Subsaharienne », Ecole nationale supérieure de Statistique et d’économie appliquée(ENSEA).

42 http://donnees.banquemondiale.org

43 http://www.bct.gov.tn

44 http://www.ins.nat.tn

45 Exportation+Importation) /2

46 Le taux brut de scolarisation est le rapport entre le nombre total des inscriptions, quelque soit l’âge, et la population de la tranche d’âge qui correspond officiellement au niveau d’enseignement supérieur.

47 ABIDA Z. « Intégration financière et croissance économique : évidence empirique dans la région MENA», Revue Congolaise d’Economie, Volume 6, No.2 (pp. 115-131).

48 Ben Abdallah M. et Drine I. « Taux de change réel et fluctuations économiques : cas de la Tunisie» ,3emes rencontre euro-méditerranéennes (Nice octobre 1999).

49 Deux séries (Xt) et (Yt) intégrées d’ordre 1 seront cointégrées s’il existe une combinaison linéaire Xt + ¯Yt telle que le processus (Zt) défini par Zt = Xt + Yt soit stationnaire.

50 Hélène Hamisultane : « Econométrie des séries temporelles ». http://helene-hamisultane.voila.net

51 LUBRANO M. « Introduction à la modélisation des séries temporelles uni variées », chapitre 1, Septembre 2008.

52 Makotomalala R. « tests de normalité techniques empiriques et tests statistiques », version 2.0, Université Lumière Lyon2.

53 CHARRPENTIER A. « SERIES TEMPORELLES : THEORIE ET APPLICATIONS », Volume 1, Université Paris Dauphine.

54 Le test de Wald est un test paramétrique économétrique, Chaque fois que nous avons une relation au sein des ou entre les éléments de données qui peuvent être exprimées comme un modèle statistique avec des paramètres à estimer, et tout cela à partir d’un échantillon, le test de Wald peut être utilisé pour « tester la vraie valeur du paramètre » basé sur l’estimation de l’échantillon.http://fr.wikipedia.org

55 http://la-chronique-agora.com

56 Hugon P. Nicet-Chenaf D.et Rougier R. : « Les effets de la crise mondiale sur les pays émergents ». http://esope.gretha.u-bordeaux4.fr

57 http://www.africanmanager.com